Introduktion

Er du ejer af en lille virksomhed, og prøver du at spare flere penge op? Overvej at åbne en dedikeret opsparingskonto. Denne særlige konto kan hjælpe dig med at forberede dig på uforudsete omkostninger og planlægge fremtidig ekspansion.

Ved at adskille din virksomheds midler kan du opbygge et sikkerhedsnet og sikre finansiel stabilitet. Det er en smart måde at beskytte din virksomhed på og få den til at vokse.

Lad os se nærmere på fordelene ved at bruge dedikerede opsparingskonti til små virksomheder. Begynd at spare klogt op nu for at sikre din økonomiske fremtid!

Fordele ved dedikerede opsparingskonti til virksomheder

Højere årlige procentvise afkast på dedikerede virksomhedsopsparingskonti giver virksomhedsejere mulighed for at tjene mere rente på deres akkumulerede midler, hvilket øger deres samlede opsparing.

Ved at indsætte deres penge på disse konti kan virksomhedsejere drage fordel af konkurrencedygtige rentesatser, der tilbydes af forskellige finansielle institutioner som Live Oak Bank, Prime Alliance og First Internet Bank.

Det betyder, at virksomhedens penge kan vokse hurtigere over tid sammenlignet med at have dem stående på en almindelig checkkonto.

Ud over at tjene flere renter kan dedikerede opsparingskonti til virksomheder hjælpe virksomheder med at undgå for høje transaktionsgebyrer.

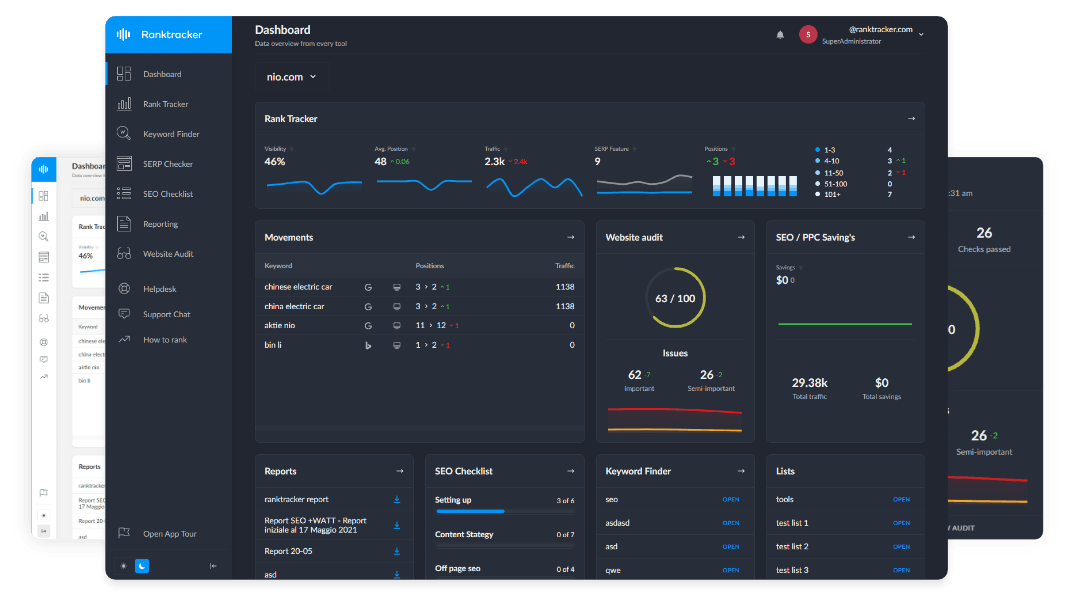

Alt-i-en-platformen til effektiv SEO

Bag enhver succesfuld virksomhed ligger en stærk SEO-kampagne. Men med utallige optimeringsværktøjer og -teknikker at vælge imellem kan det være svært at vide, hvor man skal starte. Nå, frygt ikke mere, for jeg har lige det, der kan hjælpe dig. Jeg præsenterer Ranktracker alt-i-en platformen til effektiv SEO

Vi har endelig åbnet for gratis registrering til Ranktracker!

Opret en gratis kontoEller logge ind med dine legitimationsoplysninger

Opsparingskonti til virksomheder har typisk højere saldokrav end checkkonti, hvilket kan afholde fra hyppige hævninger og unødvendige transaktioner, der kan medføre gebyrer.

Derudover kan disse konti forhindre overtræksgebyrer ved at kræve, at der opretholdes en minimumssaldo, hvilket sikrer, at virksomheder ikke ved et uheld bruger for mange penge og pådrager sig bøder.

Valg af de bedste opsparingskonti til virksomheder

Når virksomhedsejere vælger en opsparingskonto, bør de overveje:

- Rentesatser

- Månedlige gebyrer

- Krav til minimumssaldo

- Beløb for åbningsindskud

Undersøg forskellige finansielle institutioner for at finde de højeste priser og laveste gebyrer.

En banks omdømme er vigtigt for pålidelighed og stabilitet.

Adgang til hæveautomater er måske ikke nødvendig, da netbank eller kontrolrettigheder kan være alternativer.

Evaluer funktioner og fordele for at vælge den konto, der passer til de økonomiske behov.

Faktorer, du skal overveje, når du åbner en virksomhedsopsparingskonto

Når man åbner en opsparingskonto til virksomheder, bør man overveje flere faktorer for at kunne træffe en informeret beslutning.

For det første bør de forhøre sig om det årlige procentvise afkast (APY), som kontoen tilbyder. Det er det, der afgør, hvor meget de får i rente på deres saldo.

Alt-i-en-platformen til effektiv SEO

Bag enhver succesfuld virksomhed ligger en stærk SEO-kampagne. Men med utallige optimeringsværktøjer og -teknikker at vælge imellem kan det være svært at vide, hvor man skal starte. Nå, frygt ikke mere, for jeg har lige det, der kan hjælpe dig. Jeg præsenterer Ranktracker alt-i-en platformen til effektiv SEO

Vi har endelig åbnet for gratis registrering til Ranktracker!

Opret en gratis kontoEller logge ind med dine legitimationsoplysninger

Det er vigtigt at forstå eventuelle krav til minimumsindskud. Nogle konti kan kræve et bestemt beløb for at åbne.

Opsparingskonti til virksomheder kan give særlige kampagner eller tilbud til nye kontohavere. Det kan være introduktionsrenter eller fritagelse for gebyrer i en begrænset periode.

Overvej de månedlige gebyrer, der er forbundet med kontoen, og om de kan frafaldes ved at opretholde en minimumssaldo.

Det er vigtigt at holde øje med de rentesatser, der tilbydes. Højere renter kan hjælpe virksomhedsejere med at tjene mere på deres opsparing.

Endelig kan sammenligning af forskellige finansielle institutioner, onlinebanker, kreditforeninger og traditionelle banker som Prime Alliance, First Internet Bank eller NBKC Bank hjælpe med at finde den bedste virksomhedsopsparingskonto, der passer til deres behov.

Sammenligning af gebyrer for virksomhedsopsparingskonti

Typiske gebyrer forbundet med opsparingskonti til virksomheder er:

- Månedlige vedligeholdelsesgebyrer

- Transaktionsgebyrer for overskridelse af udbetalingsgrænsen

- Krav til minimumssaldo

Når du sammenligner gebyrer for forskellige virksomhedsopsparingskonti, skal du overveje:

- Gebyrer for vedligeholdelse af konto

- Transaktionsgebyrer pr. udbetaling eller overførsel

- Minimumssaldo for at undgå ekstra gebyrer

Nogle virksomhedsopsparingskonti kan tilbyde:

- Rabatter til virksomhedsejere

- Kampagner som at give afkald på månedlige gebyrer for at opretholde en vis saldo

- Lavere transaktionsgebyrer for indehavere af checkkonti til virksomheder

Ejere af små virksomheder bør nøje gennemgå gebyrstrukturerne for virksomhedsopsparingskonti fra banker, onlinebanker, kreditforeninger og finansielle institutioner for at vælge, hvad der passer bedst til deres økonomiske behov.

Fordele ved opsparingskonti til virksomheder

Højere årligt procentuelt afkast

Faktorer, der hjælper virksomhedsopsparingskonti med at tjene flere renter, inkluderer konkurrencedygtige renter, lavere gebyrer og gunstige balancekrav. At vælge konti med høje renter fra onlinebanker eller kreditforeninger kan øge renteindtægterne.

Konti med højt årligt procentuelt afkast kan føre til betydelig vækst i opsparingen over tid. De giver både en økonomisk stødpude til nødsituationer og muligheder for fremtidige investeringer.

Ved at parre en opsparingskonto med høj APY med en checkkonto til virksomheder kan man tilbyde kontrolrettigheder og samtidig maksimere renten på ekstra midler. Denne opsætning kan øge en lille virksomheds økonomiske sundhed ved at få deres penge til at arbejde hårdere uden at ofre tilgængelighed eller stabilitet.

Lavere krav til minimumsindskud

At sænke minimumskravene til indskud på opsparingskonti for virksomheder har flere fordele for virksomhedsejere. Det reducerer det indledende beløb, der er nødvendigt for at åbne en konto, hvilket gør det lettere for små virksomheder at få adgang til vigtige opsparingsværktøjer. Denne overkommelige pris gør det muligt for virksomheder at tjene renter på deres penge og opretholde en højere daglig saldo.

Lavere krav til minimumsindskud giver også fleksibilitet. De giver virksomhedsejere mulighed for nemt at flytte penge mellem deres opsparings- og checkkonti. Derudover øger de tilgængeligheden, hvilket gør det nemmere for virksomheder at drage fordel af de højere renter, som onlinebanker og kreditforeninger tilbyder.

Særlige tilbud på opsparingskonti til virksomheder

Virksomhedsopsparingskonti kan tilbyde særlige fordele for at hjælpe virksomheder med at spare penge. Disse fordele kan omfatte højere renter, lavere gebyrer eller bonusser for at åbne en konto. Ved at benytte sig af disse tilbud kan virksomheder øge deres økonomiske velbefindende.

For at vælge den rigtige opsparingskonto til virksomheder med særlige tilbud bør virksomhedsejere overveje faktorer som minimumskrav til indbetaling, månedlige gebyrer, renter og krav til saldo. Det er vigtigt at sammenligne forskellige muligheder fra forskellige finansielle institutioner, såsom onlinebanker, traditionelle banker, kreditforeninger eller banker med fordele ved erhvervskonto.

Gennem research og sammenligning kan virksomhedsejere maksimere deres opsparingspotentiale og sikre sig de højest mulige renter på deres virksomhedsopsparingskonti. Dette kan i sidste ende forbedre virksomhedens generelle økonomiske sundhed.

Begrænsede maksimale transaktioner

Opsparingskonti til virksomheder har en fast grænse for månedlige transaktioner. Det er vigtigt for ejere af små virksomheder at forstå denne grænse for at undgå ekstra gebyrer. Hvis du overskrider det tilladte antal, normalt omkring seks transaktioner om måneden, kan du blive pålagt ekstra gebyrer. Disse gebyrer kan variere fra bank til bank og reducere din renteindtjening. At overvåge sin månedlige kontoaktivitet er nøglen til at holde sig inden for grænserne og undgå ekstra omkostninger.

Ved at holde styr på dine transaktioner kan du maksimere fordelene ved din virksomhedsopsparingskonto og forhindre gebyrer, der påvirker din økonomi.

Undgå for høje transaktionsgebyrer

Når man administrerer en virksomhedsopsparingskonto, bør virksomhedsejere følge strategier for at undgå for høje transaktionsgebyrer. Her er nogle tips til at opnå dette:

- Konsolider transaktioner for at reducere antallet af udbetalinger og indbetalinger hver måned.

- Undgå almindelige fejl som at gå under minimumskravene til saldo eller overskride transaktionsgrænserne.

- Overvåg kontoaktiviteten nøje, og overvej at overføre større beløb fra checkkontoen til opsparingskontoen i stedet for mindre, hyppige overførsler.

- Hold øje med kontosaldi, rentesatser og tilknyttede gebyrer for at maksimere opsparingen og undgå unødvendige gebyrer fra finansielle institutioner.

Undgå overtræksgebyrer

For at undgå overtræksgebyrer på virksomhedens opsparingskonti kan virksomhedsejere tage flere skridt:

- Opsæt alarmer eller notifikationer gennem deres finansielle institution. Disse alarmer kan give dem besked, når deres kontosaldo når en vis tærskel, så de undgår at overtrække kontoen.

- Overvåg regelmæssigt deres kontosaldo og transaktioner. Brug af værktøjer som netbank eller mobilapps fra banken kan hjælpe med at spore penge, der kommer ind og går ud.

- Nogle institutioner tilbyder overtræksbeskyttelse, der forbinder virksomhedens opsparingskonto med en checkkonto, hvilket sikrer, at der altid er penge nok til rådighed.

Ved at være proaktive i administrationen af deres konto og holde sig informeret om deres økonomiske situation, kan virksomhedsejere forhindre dyre overtræksgebyrer og opretholde en sund saldo på deres virksomhedsopsparingskonto.

Valg af den rigtige virksomhedsopsparingskonto

Overvejelse af bankens omdømme

En banks omdømme er afgørende for opsparingskonti til virksomheder.

Overvej rentesatser, gebyrer og krav til minimumssaldo.

Tjek også bankens stabilitet.

Se på deres historie med at tilbyde konkurrencedygtige renter på opsparings- og pengemarkedskonti.

Nemme udbetalinger og netbank til checkkonti er praktisk.

Undersøg forskellige finansielle institutioner: online banker, kreditforeninger og traditionelle banker.

Sammenlign muligheder som Prime Alliance, First Internet Bank, Live Oak Bank og NBKC Bank.

Alt-i-en-platformen til effektiv SEO

Bag enhver succesfuld virksomhed ligger en stærk SEO-kampagne. Men med utallige optimeringsværktøjer og -teknikker at vælge imellem kan det være svært at vide, hvor man skal starte. Nå, frygt ikke mere, for jeg har lige det, der kan hjælpe dig. Jeg præsenterer Ranktracker alt-i-en platformen til effektiv SEO

Vi har endelig åbnet for gratis registrering til Ranktracker!

Opret en gratis kontoEller logge ind med dine legitimationsoplysninger

Faktorer, der skal overvejes, inkluderer APY, krav til daglig saldo og åbningsindbetalingsbeløb.

For indsigt, tjek Forbes Advisor og Federal Reserve.

Tilgængelighed af Business Checking Account

Når man evaluerer en checkkonto til virksomheder, bør virksomhedsejere overveje:

- Det mindste indskud, der kræves for at åbne kontoen,

- Månedlige gebyrer forbundet med kontoen,

- Krav til minimumssaldo, og

- Tilbudte rentesatser.

At have nem adgang til hævekort, der er knyttet til checkkontoen, er afgørende for bekvemme hævninger og transaktioner. Nogle konti kan have restriktioner som at opretholde en daglig saldo eller grænser for månedlige udbetalinger.

Ved at sammenligne muligheder fra banker, onlinebanker, kreditforeninger og institutioner som Live Oak Bank, Prime Alliance, First Internet Bank, Capital One og NBKC Bank, kan virksomhedsejere finde den bedste pasform. Forbes Advisor foreslår, at man overvejer APY-satser, kontrolrettigheder og institutionens omdømme for at få en informeret beslutning om opsparingskonti til små virksomheder.

Adgang til hævekort

Adgang til ATM-kort med en virksomhedsopsparingskonto kan variere afhængigt af den finansielle institution. Nogle banker tilbyder hævekort til virksomhedsopsparingskonti, så man nemt kan hæve kontanter i hæveautomater. Mulighederne omfatter traditionelle banker som Capital One eller onlinebanker som First Internet Bank. Disse konti giver månedlig rente baseret på den daglige saldo og kan have saldokrav for at undgå gebyrer.

Institutioner som Live Oak Bank eller Prime Alliance kan tilbyde konkurrencedygtige APY-renter på virksomhedsopsparingskonti. Mens personlige opsparingskonti kan tilbyde højere renter, giver virksomhedsopsparingskonti stadig virksomhedsejere mulighed for at tjene renter på deres midler. Det er vigtigt for ejere af små virksomheder at sammenligne forskellige muligheder, herunder krav til minimumssaldo og månedlige gebyrer, for at vælge den konto, der passer bedst til deres behov.

Sammenfatning

At åbne en dedikeret opsparingskonto kan hjælpe små virksomheder:

- Spar penge og tjen renter.

- Spor udgifter lettere.

- Undgå at blande fonde.

- Sørg for en økonomisk stødpude til uventede udgifter.

- Administrere og udvikle deres økonomi effektivt.

OFTE STILLEDE SPØRGSMÅL

Hvad er en dedikeret opsparingskonto til små virksomheder?

En dedikeret opsparingskonto til små virksomheder er en separat konto, der specifikt bruges til at spare op og administrere virksomhedens midler, adskilt fra privatøkonomien. Eksempler er virksomhedsopsparingskonti fra banker som Chase eller Wells Fargo.

Hvorfor bør små virksomheder overveje at åbne en dedikeret opsparingskonto?

Små virksomheder bør åbne en dedikeret opsparingskonto for at adskille privat- og virksomhedsøkonomi, tjene renter på inaktive midler og spare op til uventede udgifter eller fremtidige investeringer.

Hvad er fordelene ved at have en dedikeret opsparingskonto til en lille virksomhed?

At have en opsparingskonto til en lille virksomhed hjælper med at adskille privat- og virksomhedsøkonomi, tjene renter på inaktive midler og forberede sig på uventede udgifter eller vækstmuligheder. Det sikrer finansiel stabilitet og gør det nemt at spore virksomhedens udgifter.

Hvordan kan små virksomheder spare penge med en dedikeret opsparingskonto?

Små virksomheder kan spare penge med en dedikeret opsparingskonto ved at sætte en del af hvert salg eller overskud til side for at opbygge midler til nødsituationer eller fremtidige investeringer. Denne konto bør have en konkurrencedygtig rente og lave gebyrer for at opnå maksimalt vækstpotentiale.

Er der nogle specifikke funktioner, man skal kigge efter, når man vælger en dedikeret opsparingskonto til en lille virksomhed?

Se efter konti med konkurrencedygtige renter, lave gebyrer, onlineadgang og FDIC-forsikring. Eksempler er konti fra onlinebanker som Ally Bank eller Capital One Spark Business Savings.