Introducción

Invertir es un camino hacia la independencia y la seguridad financieras, pero persiste la idea errónea de que un capital sustancial es un requisito previo. Contrariamente a esta creencia, iniciar un viaje de inversión con pequeñas cantidades no sólo es factible, sino también ventajoso. Esta guía pretende disipar mitos comunes y capacitar a las personas para que emprendan su viaje inversor con confianza, independientemente del tamaño de su inversión inicial.

Comprendiendo los principios fundamentales y empleando enfoques estratégicos, como el promediado del coste en dólares y las opciones de inversión de bajo coste, como los ETF y los fondos indexados, los particulares pueden aprovechar incluso sumas modestas para construir una cartera de inversión resistente. Mediante aportaciones constantes y una perspectiva a largo plazo, el poder de la capitalización puede amplificar la acumulación de riqueza a lo largo del tiempo.

Tanto si se trata de ahorrar para la jubilación, una vivienda u otros objetivos financieros, la clave está en dar el primer paso y comprometerse con un plan de inversión disciplinado. Esta guía ofrece ideas prácticas y estrategias aplicables para ayudar a las personas a navegar por las complejidades de la inversión y alcanzar sus aspiraciones financieras. Con determinación y perseverancia, cualquiera puede emprender el camino hacia la libertad y la seguridad financieras, empezando con pequeñas cantidades y aumentando gradualmente su cartera con el tiempo. \

1. Entender los fundamentos de la inversión

Antes de profundizar en estrategias específicas, es fundamental tener una sólida comprensión de los fundamentos de la inversión.

¿Qué es invertir?

Invertir es el acto de asignar recursos, normalmente dinero, a diversos activos como acciones, bonos, bienes inmuebles o fondos de inversión, con la expectativa de generar rendimientos a lo largo del tiempo. El objetivo principal de la inversión es aumentar el patrimonio y alcanzar objetivos financieros como el ahorro para la jubilación, la financiación de la educación o la conservación del patrimonio. Asumiendo riesgos calculados y aprovechando las oportunidades del mercado, los inversores pretenden generar ingresos, revalorizar el capital o ambas cosas. Invertir implica comprender y gestionar los riesgos, diversificar las carteras y seguir una estrategia a largo plazo para maximizar los beneficios y minimizar las pérdidas potenciales. En última instancia, invertir es un componente clave para construir la seguridad financiera y alcanzar objetivos financieros a largo plazo.

Riesgo y rentabilidad

Uno de los principios clave de la inversión es la relación entre riesgo y rentabilidad. Por lo general, las inversiones con mayores rendimientos potenciales también conllevan mayores niveles de riesgo. A la inversa, las inversiones con menor riesgo suelen ofrecer menores rendimientos potenciales. Comprender su tolerancia al riesgo es esencial a la hora de elaborar una estrategia de inversión.

Objetivos de inversión

Antes de iniciar las inversiones, es crucial definir unos objetivos financieros concretos. Ya se trate de la jubilación, la compra de una vivienda o la financiación de los estudios, es esencial aclarar las metas. Estos objetivos guían la selección de una estrategia de inversión y un marco temporal adecuados. Por ejemplo, los objetivos a largo plazo, como la jubilación, pueden justificar un enfoque de inversión más agresivo, mientras que los objetivos a corto plazo, como el pago inicial, pueden requerir una estrategia más conservadora. Comprender los propios objetivos de inversión garantiza la coherencia entre las aspiraciones financieras y las decisiones de inversión, lo que aumenta la probabilidad de lograr los resultados deseados.

2. Empezar poco a poco con aportaciones periódicas

Promedio del coste en dólares

Una de las formas más eficaces de empezar a invertir con pequeñas cantidades de dinero es utilizar una estrategia denominada "promediado del coste del dólar". Con este planteamiento, usted invierte una cantidad fija de dinero a intervalos regulares, independientemente de las condiciones del mercado. De este modo, compra más acciones cuando los precios son bajos y menos cuando son altos, reduciendo así el impacto de la volatilidad del mercado en sus inversiones.

El poder de la capitalización

Otra ventaja de empezar con pequeñas cantidades y hacer aportaciones periódicas es el poder de la capitalización. La capitalización se produce cuando los rendimientos de su inversión generan beneficios adicionales con el tiempo. Al reinvertir sus ganancias, puede acelerar el crecimiento de su cartera y alcanzar más rápidamente sus objetivos financieros.

3. Opciones de inversión de bajo coste

Fondos cotizados (ETF)

Los ETF son fondos de inversión que cotizan en bolsa, de forma similar a las acciones individuales. Suelen seguir un índice específico, como el S&P 500, y ofrecen diversificación entre múltiples empresas y sectores. Una de las principales ventajas de los ETF es su bajo coeficiente de gastos, que los convierte en una opción atractiva para los inversores que empiezan con pequeñas cantidades de dinero.

Fondos indexados

Los fondos indexados son fondos de inversión cuyo objetivo es replicar el rendimiento de un índice específico, como el Dow Jones Industrial Average o el NASDAQ. Al igual que los ETF, los fondos indexados ofrecen una amplia diversificación a bajo coste, lo que los hace ideales para los inversores que quieren empezar poco a poco.

Robo-Asesores

Los roboasesores son plataformas en línea que utilizan algoritmos para crear y gestionar carteras de inversión en función de sus objetivos financieros y su tolerancia al riesgo. Suelen ofrecer comisiones bajas y requisitos mínimos de inversión, lo que los hace accesibles a inversores con poco dinero.

4. Estrategias de diversificación

Asignación de activos

La asignación de activos es el proceso de distribuir sus inversiones entre distintas clases de activos, como acciones, bonos y equivalentes de efectivo. Al diversificar su cartera, puede reducir el impacto del rendimiento de una sola inversión en su cartera global. Esto puede ayudar a mitigar el riesgo y mejorar la rentabilidad a largo plazo.

Diversificación geográfica

Además de diversificar entre clases de activos, también es esencial diversificar geográficamente. Invertir en empresas y mercados de todo el mundo puede ayudar a proteger su cartera de los riesgos específicos de cada país y aprovechar las oportunidades de crecimiento en distintas regiones.

5. 5. Educación e investigación

Manténgase informado

Los mercados financieros evolucionan constantemente, por lo que es esencial mantenerse informado sobre la actualidad y las tendencias del mercado. Suscríbase a publicaciones de noticias financieras, siga a fuentes reputadas en las redes sociales y considere la posibilidad de unirse a comunidades de inversión en línea para mantenerse al día de las últimas novedades.

Infórmate

Invertir puede ser complejo, sobre todo para los principiantes. Tómese su tiempo para informarse sobre los principios básicos de la inversión, las distintas clases de activos y las estrategias de inversión. Existen numerosos recursos, como libros, cursos en línea y sitios web financieros, que le ayudarán a aprender y a crecer como inversor.

6. Disciplina y paciencia

Cumpla su plan

Una vez que haya establecido su estrategia de inversión, es esencial atenerse a su plan, incluso durante los periodos de volatilidad del mercado. Evite la tentación de tomar decisiones impulsivas basadas en las fluctuaciones a corto plazo del mercado. Recuerde que invertir es una empresa a largo plazo, y que el éxito suele requerir paciencia y disciplina.

Supervisar y reequilibrar

Aunque es importante mantener la disciplina, también es crucial revisar y ajustar periódicamente la cartera según sea necesario. Supervise sus inversiones con regularidad para asegurarse de que rinden según lo esperado y reequilibre su cartera si es necesario para mantener la asignación de activos y el nivel de riesgo deseados.

7. Estrategias avanzadas para hacer crecer su cartera

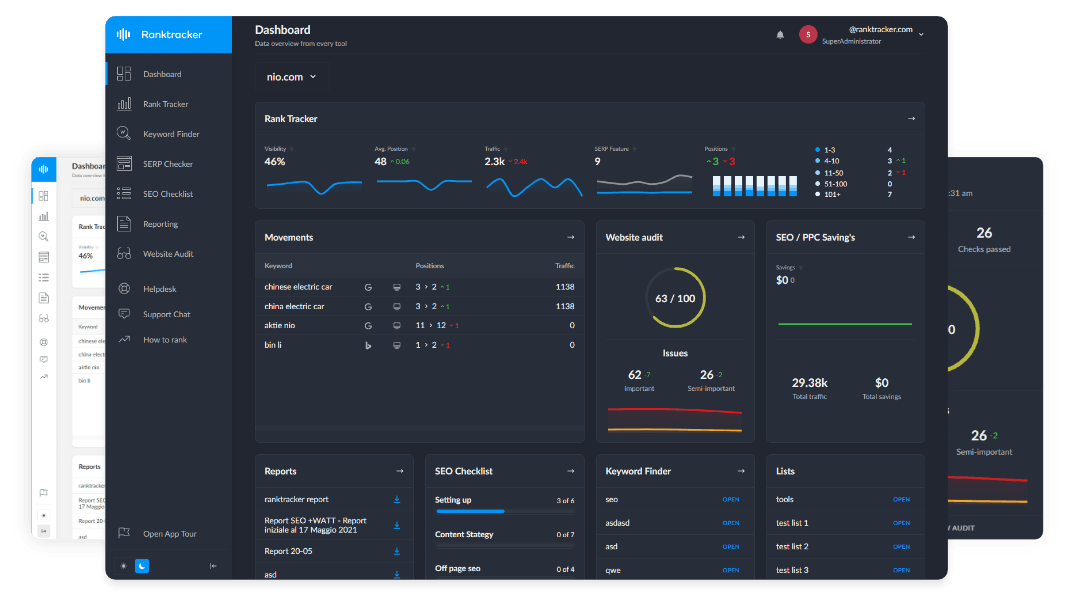

La plataforma todo en uno para un SEO eficaz

Detrás de todo negocio de éxito hay una sólida campaña de SEO. Pero con las innumerables herramientas y técnicas de optimización que existen para elegir, puede ser difícil saber por dónde empezar. Bueno, no temas más, porque tengo justo lo que necesitas. Presentamos la plataforma todo en uno Ranktracker para un SEO eficaz

¡Por fin hemos abierto el registro a Ranktracker totalmente gratis!

Crear una cuenta gratuitaO inicia sesión con tus credenciales

Inversión fiscalmente eficiente

La inversión fiscalmente eficiente consiste en minimizar el impacto de los impuestos en el rendimiento de sus inversiones. Estrategias como la inversión en cuentas con ventajas fiscales, como las cuentas IRA y 401(k)s, la recuperación de pérdidas fiscales y la utilización de vehículos de inversión fiscalmente eficientes pueden ayudar a maximizar los rendimientos después de impuestos.

Aprovechamiento del margen

Las operaciones con margen consisten en pedir prestados fondos a su agente de bolsa para invertir en valores adicionales. Aunque el apalancamiento puede aumentar los beneficios, también incrementa el riesgo, ya que las pérdidas pueden superar la inversión inicial. Sólo los inversores experimentados deben considerar la posibilidad de operar con márgenes, e incluso en ese caso, hay que hacerlo con precaución.

Inversiones alternativas

Las inversiones alternativas, como los bienes inmuebles, las materias primas y el capital riesgo, pueden ofrecer diversificación y rendimientos potencialmente más elevados que las clases de activos tradicionales. Sin embargo, suelen requerir inversiones mínimas más elevadas y pueden ser menos líquidas que las acciones y los bonos.

8. Mitigación de riesgos

Fondo de emergencia

Antes de empezar a invertir, es esencial crear un fondo de emergencia para cubrir gastos imprevistos o contratiempos financieros. Intenta ahorrar entre tres y seis meses de gastos de manutención en una cuenta líquida y accesible, como una cuenta de ahorro de alto rendimiento.

Protección de activos

Considere estrategias para proteger sus activos frente a imprevistos, como seguros de responsabilidad civil, planificación patrimonial y titulación de activos. Estas medidas pueden ayudarle a salvaguardar sus inversiones y su seguridad financiera frente a problemas legales o personales.

9. Búsqueda de asesoramiento profesional

Asesor financiero

Si no está seguro de cómo empezar a invertir o necesita orientación para elaborar una estrategia de inversión, considere la posibilidad de pedir consejo a un asesor financiero cualificado. Un asesor financiero puede ayudarle a evaluar su situación financiera, fijar objetivos realistas y crear un plan de inversión personalizado adaptado a sus necesidades y objetivos.

Inversión DIY frente a servicios gestionados

Decida si prefiere gestionar sus inversiones por su cuenta o recurrir a los servicios de un asesor profesional o de un servicio de inversión gestionada. La inversión por cuenta propia ofrece más control y comisiones más bajas, pero requiere tiempo, conocimientos y disciplina. Los servicios gestionados ofrecen comodidad y experiencia, pero pueden conllevar comisiones más elevadas.

10. La importancia de la paciencia y la perspectiva a largo plazo

Mentalidad a largo plazo

Invertir con éxito requiere paciencia y una perspectiva a largo plazo. Evite dejarse atrapar por las fluctuaciones del mercado a corto plazo o perseguir las tendencias de inversión más candentes. Céntrate en tus objetivos a largo plazo y mantén tu estrategia de inversión a pesar de los altibajos del mercado.

Revisar y ajustar

Revise periódicamente su cartera de inversiones y ajuste su estrategia según sea necesario para asegurarse de que sigue estando en consonancia con sus objetivos financieros, su tolerancia al riesgo y su horizonte temporal. El reequilibrio periódico y la reasignación de activos pueden ayudar a optimizar el rendimiento de su cartera y mitigar los riesgos a lo largo del tiempo.

Conclusión

Invertir no requiere grandes sumas de dinero; es un viaje que empieza con pequeños pasos. Esta guía ha demostrado que, adoptando estrategias de inversión inteligentes adaptadas a fondos modestos, los particulares pueden labrarse gradualmente un futuro financiero sólido. El potencial de crecimiento existe, ya sea mediante el promediado del coste en dólares, las inversiones de bajo coste como los ETF o la diversificación. Si se adopta un enfoque disciplinado y se mantiene una perspectiva a largo plazo, incluso las pequeñas aportaciones pueden acumularse con el paso del tiempo y dar lugar a una importante acumulación de riqueza. Recuerde que la clave está en la constancia y la paciencia. Objetivos financieros como planificar la jubilación o ahorrar para comprar una casa están al alcance de cualquiera que esté dispuesto a empezar a invertir, independientemente del volumen de su inversión inicial. En última instancia, invertir es sentar las bases de la seguridad y la independencia financieras. Con determinación y una toma de decisiones prudente, las personas pueden sortear los altibajos del mercado y alcanzar sus aspiraciones financieras.