Intro

Vous êtes propriétaire d'une petite entreprise ? Souhaitez-vous améliorer votre trésorerie ? Le financement des comptes clients pourrait être la solution dont vous avez besoin.

En utilisant vos factures impayées, vous pouvez accéder à un flux constant de fonds pour aider votre entreprise à se développer. Voyons comment fonctionne cette option de financement et en quoi elle peut être bénéfique pour votre entreprise.

Voyons comment le financement des comptes débiteurs peut permettre à votre entreprise d'atteindre de nouveaux sommets !

Définition du financement des comptes clients

Le financement des comptes clients est un type de financement des entreprises qui consiste à utiliser les factures comme garantie pour obtenir un prêt.

Ce type de financement diffère du financement bancaire traditionnel car il permet aux entreprises d'accéder rapidement à des fonds en vendant essentiellement leurs comptes clients à un financier.

En tirant parti de leurs comptes clients, les entreprises peuvent débloquer des liquidités et améliorer leur fonds de roulement sans s'endetter davantage.

Toutefois, ce mode de financement comporte des risques, tels que les frais potentiels des sociétés d'affacturage et le risque de non-paiement par le client.

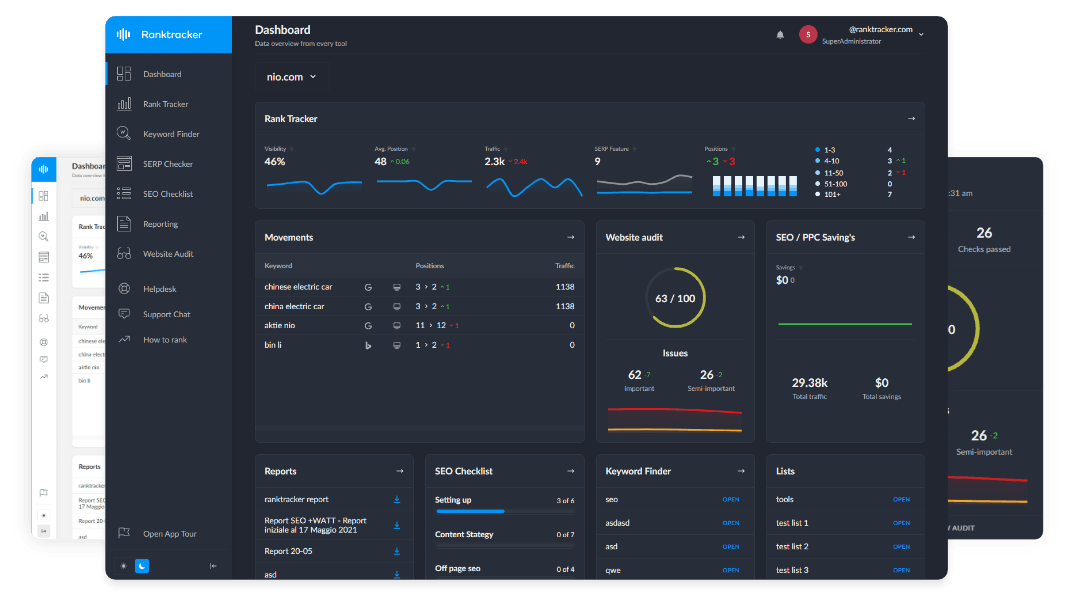

La plateforme tout-en-un pour un référencement efficace

Derrière chaque entreprise prospère se cache une solide campagne de référencement. Mais avec d'innombrables outils et techniques d'optimisation parmi lesquels choisir, il peut être difficile de savoir par où commencer. Eh bien, n'ayez crainte, car j'ai ce qu'il vous faut pour vous aider. Voici la plateforme tout-en-un Ranktracker pour un référencement efficace.

Nous avons enfin ouvert l'inscription à Ranktracker de manière totalement gratuite !

Créer un compte gratuitOu connectez-vous en utilisant vos informations d'identification

Si le financement des comptes clients peut être une solution rapide pour les besoins de trésorerie, les entreprises doivent également envisager d'autres options de financement, comme les lignes de crédit ou les prêts basés sur l'actif, qui peuvent s'avérer plus économiques à long terme.

Comprendre les bases

Affacturage des comptes clients vs. financement bancaire traditionnel

L'affacturage des comptes clients et le financement bancaire traditionnel sont différents dans la manière dont ils fournissent un financement aux entreprises.

Les prêts bancaires traditionnels nécessitent des garanties et une bonne cote de crédit. Le financement des comptes clients utilise les factures impayées pour garantir le capital.

Les sociétés d'affacturage achètent ces factures à un prix réduit, ce qui leur permet de disposer d'un flux de trésorerie immédiat sans créer de dettes.

Cela profite aux entreprises dont les flux de trésorerie sont irréguliers ou dont les antécédents en matière de crédit sont faibles.

Le financement bancaire est plus strict et se concentre sur la solvabilité et la santé financière.

Les entreprises qui ont des problèmes de trésorerie à court terme préfèrent souvent l'affacturage des comptes clients pour un accès plus rapide aux fonds.

La plateforme tout-en-un pour un référencement efficace

Derrière chaque entreprise prospère se cache une solide campagne de référencement. Mais avec d'innombrables outils et techniques d'optimisation parmi lesquels choisir, il peut être difficile de savoir par où commencer. Eh bien, n'ayez crainte, car j'ai ce qu'il vous faut pour vous aider. Voici la plateforme tout-en-un Ranktracker pour un référencement efficace.

Nous avons enfin ouvert l'inscription à Ranktracker de manière totalement gratuite !

Créer un compte gratuitOu connectez-vous en utilisant vos informations d'identification

La vente de factures permet d'améliorer le ratio de liquidité générale, de fournir un fonds de roulement et d'éviter de nouveaux risques d'endettement.

Une gestion efficace des comptes clients permet de maintenir la trésorerie et la stabilité financière des entreprises.

Principaux enseignements sur la structuration du financement des comptes clients

Les entreprises doivent tenir compte de plusieurs facteurs lorsqu'elles structurent le financement des comptes clients afin d'en maximiser les avantages.

Ils peuvent utiliser leurs factures comme garantie pour obtenir un prêt ou une ligne de crédit sur la base de la valeur de la facture. Cela permet un accès rapide au capital sans affecter le bilan.

Cette méthode de financement rend la gestion de la trésorerie et du fonds de roulement plus efficace, car elle convertit les créances en liquidités immédiates.

Toutefois, les entreprises doivent se méfier des inconvénients potentiels, tels que les frais élevés facturés par les financiers, qui peuvent réduire la rentabilité.

La gestion des risques est également essentielle pour s'assurer que les clients remplissent leurs obligations de paiement comme convenu.

Comprendre le financement des comptes clients peut aider les entreprises à améliorer leurs liquidités et leur santé financière.

Avantages du financement des comptes clients

Débloquer le flux de trésorerie

Les entreprises peuvent améliorer leur trésorerie grâce au financement des comptes clients. Il s'agit d'utiliser les factures en souffrance pour obtenir un prêt.

Les entreprises obtiennent ainsi un capital immédiat à partir des factures impayées. Cela permet de répondre aux besoins de trésorerie.

Cette stratégie stimule le fonds de roulement. Elle permet de faire face aux obligations financières et d'investir dans la croissance.

La gestion des comptes créditeurs est également importante. Elle permet de maintenir l'équilibre des flux de trésorerie.

Les entreprises peuvent travailler avec des financiers pour mettre en place un plan de financement des comptes clients. Elles utilisent leurs factures comme garantie.

Ce dispositif réduit le risque pour les prêteurs. Il permet également aux entreprises de disposer des fonds nécessaires pour continuer à fonctionner et à se développer.

Le financement des comptes clients est une solution utile pour les entreprises afin d'optimiser les flux de trésorerie et la valeur des actifs.

Tirer parti de l'actif circulant

Les entreprises peuvent augmenter leur fonds de roulement en tirant parti de leurs actifs actuels, tels que les comptes clients, grâce à des options de financement telles que l'affacturage. L'affacturage consiste à vendre les factures impayées à un financier pour obtenir rapidement de l'argent au lieu d'attendre les paiements des clients. C'est un moyen d'augmenter le fonds de roulement sans avoir recours à un prêt traditionnel.

Une gestion efficace des comptes fournisseurs est cruciale dans ce processus pour maintenir un flux de trésorerie sain. En équilibrant soigneusement les conditions de paiement des comptes fournisseurs et le recouvrement des comptes clients, une entreprise peut maximiser la valeur de ses actifs. Ce mode de financement offre une solution aux besoins de trésorerie à court terme sans augmenter l'endettement du bilan.

L'utilisation d'actifs circulants tels que le financement de créances peut aider les entreprises à accroître leurs liquidités et à gérer les risques de manière efficace.

Gestion de la comptabilité fournisseurs

Les entreprises se concentrent souvent sur la gestion de leurs comptes fournisseurs afin d'améliorer leur trésorerie. En traitant les factures entrantes de manière stratégique, une entreprise peut disposer d'un fonds de roulement suffisant pour faire face à ses dépenses. Elle n'a donc plus besoin de recourir à des emprunts coûteux. Des tactiques telles que la négociation de délais de paiement plus longs avec les fournisseurs, l'utilisation de plateformes en ligne pour le traitement des factures et la définition de politiques de paiement claires peuvent contribuer à réduire les retards de paiement et à améliorer la trésorerie.

En outre, l'utilisation d'options telles que le financement des comptes clients peut offrir une augmentation rapide du capital sur la base de la valeur des factures impayées. C'est un avantage en cas de dépenses élevées ou de périodes de faible revenu. La gestion active des comptes fournisseurs permet à une entreprise de suivre ses dettes, de réduire les risques financiers et de maintenir un bilan sain. Grâce à une gestion efficace des comptes fournisseurs, les entreprises peuvent atteindre la stabilité financière nécessaire pour réussir sur le marché concurrentiel d'aujourd'hui.

Augmenter le fonds de roulement

Le financement des comptes clients aide les entreprises à augmenter leur fonds de roulement. Cet outil consiste à obtenir un prêt sur la base des factures impayées pour un accès rapide à l'argent. Les entreprises vendent leurs factures à un financier à un prix réduit pour obtenir des liquidités immédiates, ce qui permet de répondre aux besoins de trésorerie à court terme. Ce processus transforme les comptes clients en actifs liquides, ce qui permet d'augmenter le fonds de roulement et de soutenir les opérations.

En outre, le recours à ce financement peut aider à gérer les comptes créditeurs, à réduire le risque d'endettement et à maintenir un bilan sain. Il améliore les flux de trésorerie, le ratio de liquidité générale et apporte une certaine souplesse dans la gestion financière. Les principaux avantages sont un accès plus rapide aux fonds, une amélioration de la trésorerie et une meilleure gestion des obligations financières.

Comment fonctionne le financement des comptes clients ?

Processus de souscription

Le processus de souscription pour le financement des comptes clients comporte plusieurs étapes :

Dans un premier temps, le financier évalue la valeur des factures impayées de l'entreprise pour déterminer le montant du capital. Cette évaluation est basée sur la solvabilité des clients, dont les paiements servent de garantie au prêt.

Le financement des comptes clients se concentre sur la valeur de la facture par rapport à l'historique financier de l'entreprise. Des facteurs tels que le ratio de liquidité générale, les liquidités et la cote de crédit du client sont pris en compte.

En évaluant ces facteurs, les financiers peuvent évaluer le risque associé au financement des comptes clients. L'objectif est de s'assurer que les actifs couvrent le paiement du prêt.

Ce processus vise à fournir aux entreprises une solution à court terme pour améliorer leur trésorerie grâce à la vente de leurs créances. Les entreprises peuvent ainsi utiliser des actifs sans s'endetter.

Cette stratégie de financement est utile pour la gestion des comptes fournisseurs et des recouvrements. Elle inclut les frais, les soldes et la gestion du bilan du client.

Exemple de financement de la RA

Un exemple de financement des comptes clients présente les avantages de ce type de financement pour les entreprises.

Les entreprises peuvent améliorer leur fonds de roulement et investir dans des opportunités de croissance en convertissant leurs factures en souffrance en liquidités immédiates grâce à un prêt.

Lors de la structuration d'un accord de financement de créances, des facteurs tels que la valeur de la facture, la solvabilité des clients et le bilan de l'entreprise doivent être soigneusement évalués afin de limiter les risques.

En pratique, le financement des comptes clients implique qu'une entreprise vende ses factures à un financier avec une décote en échange d'un accès rapide à de l'argent.

Cette stratégie peut aider à gérer les flux de trésorerie, à réduire les dettes et à améliorer la gestion financière globale de l'entreprise.

Grâce à cette solution à court terme, les entreprises peuvent tirer parti de la vente de leurs créances comme d'un actif précieux pour obtenir une ligne de crédit et augmenter leur capital sans avoir à contracter de dettes supplémentaires ni à fournir de garanties.

Inconvénients et inconvénients du financement des comptes clients

Risques et défis potentiels

Les risques potentiels associés au financement des comptes clients comprennent la possibilité que les clients ne paient pas, ce qui entraînerait des problèmes de trésorerie pour l'entreprise qui dépend du financement.

En outre, si les factures utilisées comme garantie présentent des inexactitudes, le financier peut les rejeter, ce qui a un impact sur la capacité de l'entreprise à obtenir les fonds nécessaires. Ce mode de financement s'accompagne également de frais et de charges d'intérêt qui peuvent s'accumuler au fil du temps, augmentant ainsi le coût global de l'emprunt. Les difficultés liées à l'utilisation du financement des comptes clients comme option de financement peuvent concerner la gestion de l'équilibre entre l'utilisation des factures pour les besoins immédiats en capitaux et la garantie d'un niveau sain de fonds de roulement pour les opérations quotidiennes. Les entreprises doivent également tenir compte de la manière dont les sociétés d'affacturage peuvent interagir avec leurs clients pendant le recouvrement, car cela peut avoir un impact sur les relations avec les clients.

En outre, le risque d'accumulation de dettes et l'impact sur le bilan et la cote de crédit d'une entreprise doivent être soigneusement gérés lorsqu'on s'engage dans le financement de comptes clients.

Coûts et considérations à long terme

Lorsqu'elles envisagent de recourir au financement des comptes clients, les entreprises doivent être conscientes des coûts potentiels à long terme.

En utilisant le financement des factures, les entreprises peuvent être confrontées à des frais plus élevés de la part des sociétés d'affacturage ou des financiers. Cela peut avoir un impact sur leurs résultats.

Il existe également un risque que les clients ne paient pas. Cela peut conduire à une accumulation de dettes.

Les entreprises doivent examiner attentivement l'impact du financement des comptes clients sur leur santé et leur stabilité financières à long terme.

Ils doivent tenir compte de l'impact sur leur bilan, leur cote de crédit et leur niveau d'endettement.

Les entreprises doivent également examiner l'impact du financement des comptes clients sur leur fonds de roulement et leur capacité à investir dans des opportunités de croissance.

En tenant compte de ces facteurs, les entreprises peuvent élaborer une bonne stratégie de financement. Cela réduira les risques et augmentera la valeur de leurs actifs à long terme.

Des alternatives moins coûteuses au financement des comptes clients

Explorer d'autres options de financement

Les entreprises disposent d'autres options de financement que le financement des comptes clients. Elles peuvent envisager des prêts bancaires traditionnels, des lignes de crédit et des prêts basés sur les actifs.

La plateforme tout-en-un pour un référencement efficace

Derrière chaque entreprise prospère se cache une solide campagne de référencement. Mais avec d'innombrables outils et techniques d'optimisation parmi lesquels choisir, il peut être difficile de savoir par où commencer. Eh bien, n'ayez crainte, car j'ai ce qu'il vous faut pour vous aider. Voici la plateforme tout-en-un Ranktracker pour un référencement efficace.

Nous avons enfin ouvert l'inscription à Ranktracker de manière totalement gratuite !

Créer un compte gratuitOu connectez-vous en utilisant vos informations d'identification

Par exemple, l'affacturage consiste à vendre des factures à un financier pour obtenir des liquidités immédiates moyennant une remise. Les prêts sur actifs utilisent les garanties d'une entreprise, comme les stocks ou l'équipement, pour garantir un prêt.

Ces options de financement varient en termes de coût, de flexibilité et de disponibilité. Les entreprises doivent trouver un équilibre entre les frais, les taux, les besoins immédiats en capitaux et les objectifs financiers à long terme lorsqu'elles font leur choix.

Il est important de comprendre comment ces choix affectent le bilan, la trésorerie et la gestion des risques d'une entreprise. L'évaluation de facteurs tels que les exigences en matière de score de crédit, les niveaux d'endettement et la gestion du recouvrement aide les entreprises à prendre des décisions éclairées pour soutenir la croissance et la stabilité financière.

Dernières réflexions

Le financement des créances permet aux entreprises d'accéder à des liquidités en vendant les factures impayées à un prêteur tiers moyennant une remise.

Cette option est rapide et efficace et permet aux entreprises d'améliorer leurs liquidités sans s'endetter davantage. C'est un excellent moyen de répondre aux besoins de trésorerie à court terme.

FAQ

Qu'est-ce que le financement des comptes clients ?

Le financement des comptes clients est un type de financement dans le cadre duquel une entreprise reçoit un prêt sur la base de ses factures impayées. Le prêteur perçoit les paiements directement auprès des clients. Cela permet d'améliorer la trésorerie et de fournir un fonds de roulement pour les activités de l'entreprise.

Comment le financement des comptes clients permet-il de débloquer des liquidités ?

Le financement des comptes clients permet de débloquer des liquidités en fournissant des fonds immédiats pour les factures impayées. Cela peut aider les entreprises disposant d'un capital limité à couvrir leurs dépenses, à investir dans des opportunités de croissance et à assurer le bon déroulement de leurs activités.

Quels sont les avantages du financement des comptes clients ?

Le financement des comptes clients fournit un flux de trésorerie immédiat, améliore le fonds de roulement et aide les entreprises à faire face aux dépenses telles que les salaires, les stocks et les opportunités de croissance. Cette option de financement peut également réduire le risque de créances irrécouvrables et améliorer la cote de crédit des entreprises.

Le financement des comptes clients est-il une pratique courante dans les entreprises ?

Oui, le financement des comptes clients est une pratique courante dans les entreprises, en particulier dans les petites entreprises et les entreprises en croissance. Il permet aux entreprises d'accéder rapidement à des liquidités en utilisant leurs factures impayées comme garantie. De nombreux secteurs, tels que l'industrie manufacturière, le recrutement et les transports, utilisent le financement des comptes clients pour améliorer leur trésorerie.

Comment les entreprises peuvent-elles bénéficier d'un financement des comptes clients ?

Les entreprises peuvent se qualifier pour le financement des comptes clients en ayant un flux régulier de factures impayées de la part de clients solvables. Elles doivent également avoir des antécédents de paiements ponctuels et une solide stabilité financière. Les secteurs de la fabrication, de la distribution et des services professionnels sont des exemples de secteurs qui remplissent les conditions requises.