Въведение

Партньорският маркетинг е полезен начин за получаване на малък допълнителен доход или за изграждане на лична марка онлайн. Афилиейтите могат да бъдат както успешни блогъри, които поставят афилиейт връзки в съдържанието си, за да печелят допълнителни пари на непълен работен ден, така и продуценти на видео съдържание и влиятелни личности, на които се заплаща солидно за това, че са подкрепили продукт или услуга, които даден бизнес може да предлага.

Този метод на маркетинг бележи ръст през годините, като добавя ново измерение на приходите на онлайн влиятелните личности и предлага на марките възможност за по-голяма популярност. Партньорството не е предназначено само за модни блогове и луксозни марки. Няколко индустрии вече използват афилиатите, за да изложат продуктите си на нова аудитория и да получат ползите от това, че са свързани с онлайн лице, на което потребителите се доверяват.

Това ръководство ще ви помогне да разберете по-добре какво представлява афилиейт маркетингът, дали от афилиатите се изисква да се регистрират и да плащат данъци за приходите си и как да избегнете строгите санкции, които могат да дойдат при неспазване на правилата и разпоредбите, които се прилагат за афилиатите и техните данъчни задължения.

Какво е партньорски доход?

Доверието и уважението, които партньор от същия бранш е натрупал, могат да бъдат ефективен начин за продажба на продукт или услуга за даден бизнес. Клиентът ще асоциира този продукт или бизнес с партньора, а по косвен път марката, която партньорът подкрепя или към която свързва някакво съдържание, потенциално ще спечели същото доверие на цяла нова аудитория от потребители.

В замяна на това бизнесът ще плати на партньора комисиона за популяризирането му. Това осигурява доход за партньора, който може да варира в зависимост от обхвата и популярността на съответния издател.

И така, какво представлява доходът от филиал? Мислете за него като за комисиона, която партньорът получава в замяна на определен брой реализации, които идват от връзките, които поставя в своите блогове, или от потвържденията, които прави във видеосъдържанието за определени продукти.

Примери за приходи от партньорски услуги

Всеки, който някога е виждал думите "спонсорирана публикация" или "партньорска връзка", когато разглежда даден уебсайт, вече се е сблъсквал с партньорския маркетинг по един или друг начин. По-долу е представен стандартен пример за това как работи процесът на афилиейт приходи в 5 прости стъпки.

![]() (Партньорски връзки, сравняващи доставчици на счетоводен софтуер)

(Партньорски връзки, сравняващи доставчици на счетоводен софтуер)

- Стъпка 1: Партньорът публично подкрепя или показва реклама на даден бизнес с линк чрез блог, видеоклип в YouTube, социална медия или уебсайт.

- Стъпка 2: След това потребителят кликва върху предоставената уникална партньорска връзка и проучва какво предлага търговецът.

- Стъпка 3: След това потребителят купува продукт или услуга от съответния търговец.

- Стъпка 4: Търговецът отбелязва, записва и потвърждава транзакцията за покупка или водене.

- Стъпка 5: Тъй като конверсията е генерирана от афилиейт връзката, на афилиата се изплаща парична комисиона за покупката от търговеца (често чрез афилиейт мрежа).

Размерът на комисионата варира в зависимост от компанията и партньора. Те могат да варират от 1% от продажбата до 50% в някои редки случаи. Вместо това някои партньорски споразумения дори предвиждат договорена фиксирана ставка за всяка продажба.

Печелене на доходи от филиали и плащане на данъци

Независимо дали човек се занимава с партньорски маркетинг на пълен работен ден или като страничен концерт за получаване на допълнителни доходи, приходите, получени от партньорска дейност, подлежат на същите данъчни и подоходни закони, както всяка друга форма на доход.

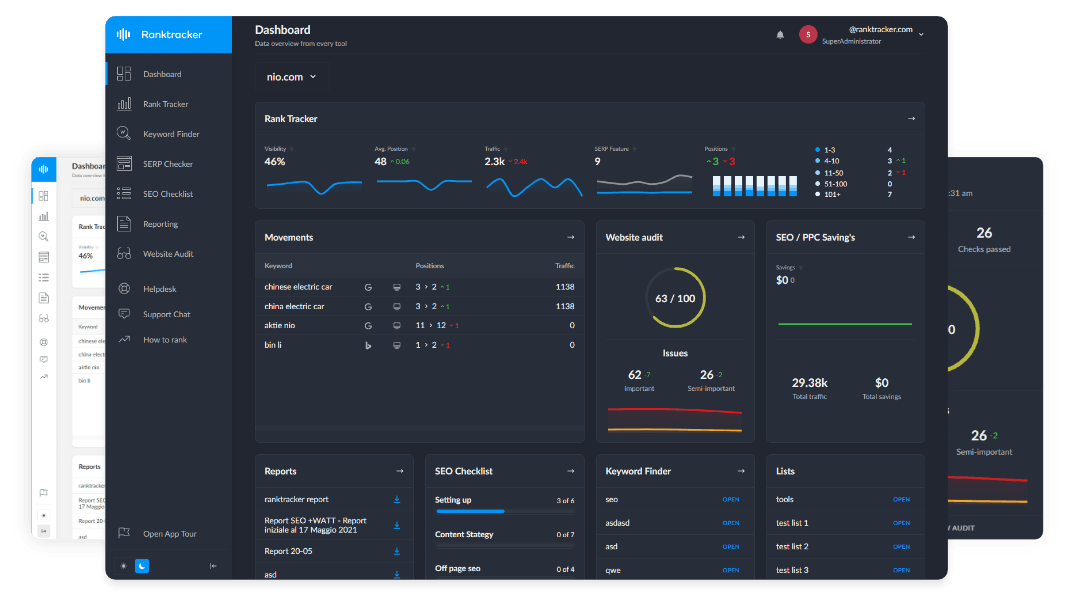

Универсалната платформа за ефективна SEO оптимизация

Зад всеки успешен бизнес стои силна SEO кампания. Но с безбройните инструменти и техники за оптимизация, от които можете да избирате, може да е т�рудно да разберете откъде да започнете. Е, не се страхувайте повече, защото имам точно това, което ще ви помогне. Представяме ви платформата Ranktracker "всичко в едно" за ефективна SEO оптимизация

Най-накрая отворихме регистрацията за Ranktracker напълно безплатно!

Създаване на безплатен акаунтИли влезте в системата, като използвате данните си

За базираните в Обединеното кралство филиали това означава да се уверите, че всички доходи са правилно отбелязани и подадени към съответните страни, за да се избегнат евентуални санкции и глоби по-късно по пътя.

Трябва ли да уведомя HMRC за всеки партньорски доход?

Хората са задължени по закон да информират HMRC за парите, които получават, ако този доход е над 1000 GBP (през данъчната година). За доходите на партньорите това означава, че ако някой от тях надхвърли тази граница от 1000 GBP, той ще трябва да бъд�е официално разкрит пред HM Revenue & Customs.

Всички доходи на свързани лица в рамките на данъчната година, които са под сумата от £1000, могат да попаднат в обхвата на облекчението за търговски доходи. Като се възползват от това облекчение за доходи, физическите лица имат право да получават до 1000 GBP, без да се налага да уведомяват HMRC. Изключително важно е обаче да се разбере, че тази сума е във връзка с доходите на свързаното лице, а не непременно с неговата печалба.

За да се избегнат проблеми или пропуски, най-добре е да се регистрирате в HMRC, независимо от сумата, спечелена през данъчната година. Това помага да се предотвратят проблеми при увеличаване на оборота и гарантира, че базираните в Обединеното кралство филиали ще избегнат големи наказателни такси за регистрация в бъдеще.

Регистриране на доходи на филиали в HMRC

За да регистрира правилно доходите на партньорите в HMRC, партньорът трябва да се регистрира като самонает или като дружество с ограничена отговорност. Регистрацията на самостоятелно заети лица може да се извърши чрез попълване на формуляр на уебсайта на HM Revenue & Customs.

![]() (Процес на регистрация за HMRC)

(Процес на регистрация за HMRC)

За да осигурите по-бърз и ефективен процес, е добре да разполагате със следната информация.

- Пълно име

- Дата на раждане

- Национален осигурителен номер

- Регистриран адрес в Обединеното кралство

- Телефонен номер и имейл адрес

- Паспорт и шофьорска книжка

- Paylisps и P60s

- Началната дата на дейността на филиала

За физическите лица, които решат да се регистрират като самостоятелно заети лица, независимо от размера на печалбата, е препоръчително свързаните предприятия да направят това до 5 октомври от края на първата данъчна година като предприятие. С други думи, бизнес, който започва дейност през януари 2023 г., е длъжен да уведоми HMRC до 5 октомври 2023 г.

Ако срокът е пропуснат, е важно да се регистрирате възможно най-скоро, за да избегнете потенциалния риск от налагане на санкции за забавяне.

Универсалната платформа за ефективна SEO оптимизация

Зад всеки успешен бизнес стои силна SEO кампания. Но с безбройните инструменти и техники за оптимизация, от които можете да избирате, може да е трудно да разберете откъде да започнете. Е, не се страхувайте повече, защото имам точно това, което ще ви помогне. Представяме ви платформата Ranktracker "всичко в едно" за ефективна SEO оптимизация

Най-накрая отворихме регистрацията за Ranktracker напълно безплатно!

Създаване на безплатен акаунтИли влезте в системата, като използвате данните си

За филиали, които искат да се регистрират като дружество с ограничена отговорност, стъпките, предприети за регистрация в Companies House, трябва да са завършени преди получаването на приходи от филиали. След като бъде регистрирано, HMRC ще бъде уведомено за учредяванет�о. След това дружеството с ограничена отговорност трябва да получи писмо от HMRC, което съдържа следната информация:

- Потвърждаване на дружеството с ограничена отговорност

- Данъчни правила и изисквания, които трябва да се спазват

- Уникалният идентификационен номер на данъкоплатеца (UTR), който ще се използва за данъчни въпроси

Плащане на данъци върху доходите на партньорите

След като доходът от партньорски услуги надхвърли горепосочения праг от 1000 GBP, можете да спечелите до 12 570 GBP в рамките на една данъчна година, без да се налага да плащате данъци. Това е така наречената необлагаема лична сума. Имайте предвид, че това не изключва задължението на партньора да се регистрира в HMRC и да оповестява приходите си.

По-долу е представена разбивка на диапазоните за доходи и облагаем доход в Обединеното кралство.

- Данъчна ставка от 0% за доходи до £12 570 (лична отстъпка)

- 20% данъчна ставка за доходи между £12 571 и £50 270 (основна ставка)

- 40% данъчна ставка за доходи между 50 271 и 150 000 паунда (по-висока ставка)

- Данъчна ставка от 45% за доходи над 150 000 паунда (допълнителна ставка).

Лицата, които получават доходи от свързани предприятия в рамките на странична работа и продължават да работят на пълно работно време, трябва да знаят, че данъкът върху доходите се определя въз основа на комбинираните доходи. Ето защо при изчисляването на облагаемия доход е важно да се включат всички доходи през данъчната година.

Партньорите, които се регистрират в HMRC като самостоятелно заети лица, също ще подлежат на плащане на национални осигуровки за всяка бизнес печалба, надвишаваща праговете за лични надбавки, посочени по-горе. За филиалите, които са самостоятелно заети лица, националните осигурителни ставки ще попадат в клас 2 или клас 4.

За данъчната година 2022/2023 г. ставките за национално осигуряване са следните:

Национална застраховка Клас 2 - £3.15 на седмица за печалби над £6,725 на година

Национална застраховка Клас 4 - 9,73% върху печалби между £11 908 и £50 270 и 2,72% върху печалби над тази сума.

Приходи от филиали и точно счетоводство

![]() (табло за управление на счетоводен софтуер)

(табло за управление на счетоводен софтуер)

Важна част от поддържането на малък бизнес (или кариера на самостоятелно заето лице) е поддържането на точни счетоводни документи. Ето защо следенето на счетоводните въпроси и предстоящите дати за дължими плащания е основна част от работата на всеки спазващ данъчното законодателство физическо лице или собственик на фирма. Ето защо, за да помогне на самостоятелно заетите лица (а също и на собствениците на малки предприятия) в това начинание, правителството въведе инициативата Making Tax Digital, която задължава предприятията да водят цифрови записи, както и да подават редовно актуализации към HMRC. Идеята е да се улесни по-бързият и рационализиран процес на данъчно облагане. За да могат да се възползват от тези системи и да отчитат всички приходи на бизнеса пред HMRC по по-опростен начин, от предприятията се изисква да разполагат със софтуер, съвместим с MTD (Making Tax Digital). От април 2024 г. тази система ще се прилага за всички, регистрирани за самооценка, където вероятно ще бъдат позиционирани повечето филиали в Обединеното кралство.

Допустими разходи за филиали

Самостоятелно заетите лица имат право да правят определени приспадания от разходите за водене на бизнес. Те са известни като допустими разходи. Например, ако едно свързано лице има годишен доход от 35 000 GBP, но претендира за възстановяване на 5 000 GBP допустими разходи, данъкът ще бъде платен само върху останалата сума от 30 000 GBP (облагаемата печалба).

По-долу са изброени някои от стандартните разходи, за които самонаетите лица в партньорската индустрия може да не плащат данъци.

- Офис разходи като маркови канцеларски материали или телефонни сметки

- Пътни разходи (бензин, билети за влак, паркинг и др.)

- Финансови разходи като банкови такси или застраховки

- Разходи заодит и поддръжка науебсайта

- Разходи за бизнес реклама и маркетинг

- Курсове за обучение, свързани с бизнеса

Партньорите, които работят от дома, могат да поискат възстановяване на някои разходи за следните разходи:

- Данък на Съвета

- Сметки за отопление и електричество

- Сметки за интернет и телефон

- Наеми и лихви по ипотеки

За целта обаче от работещите от дома си филиали ще се изисква да разпределят тези разходи по справедлив метод на изчисление.

Например партньор, който работи от дома си в къща с 6 спални, може да използва само 1 стая като офис. Ако годишната сметка за електроенергия е 900 GBP, филиалът може да претендира за възстановяване на 150 GBP от тази сметка като допустим разход (900 GBP, разделено на 6, е равно на 150 GBP).

За филиали, регистрирани като дружество с ограничена отговорност, правилата са малко по-различни. Бизнес разходите могат да бъдат приспаднати от годишната печалба преди облагане с данък, а всичко, което се използва лично като фирмена полза, трябва да бъде съответно докладвано на HMRC.

Подаване на данъчна декларация като афилиейт

В Обединеното кралство данъчната година започва на 6 април всяка година и приключва на 5 април следващата година. Цифровизацията на данъчните въпроси спомогна за по-опростено подаване на данъчни декларации, което може да се извърши чрез използване на онлайн порталите за данъчни декларации на HMRC. Гарантирането, че всички самооценки са подадени навреме, предотвратява всякакви потенциални глоби и проблеми по-късно през годината за свързаното предприятие.

Всичко, от което трябва да се нуждае напълно регистрираният филиал, за да подаде данъчна декларация, е потребителското име и паролата, предоставени от HMRC в деня на регистрацията на бизнеса.

За дружествата с ограничена отговорност, освен данъчните декларации, които трябва да се подадат в HMRC, от филиалите ще се изисква да подадат всички отчети в Companies House. За някои частни дружества с ограничена отговорност е възможно да се подадат и двата отчета заедно, в зависимост от това дали е необходим одитор.

Универсалната платформа за ефективна SEO оптимизация

Зад всеки успешен бизнес стои силна SEO кампания. Но с безбройните инструменти и техники за оптимизация, от които можете да избирате, може да е трудно да разберете откъде да започнете. Е, не се страхувайте повече, защото имам точно това, което ще ви помогне. Представяме ви платформата Ranktracker "всичко в едно" за ефективна SEO оптимизация

Най-накрая отворихме регистрацията за Ranktracker напълно безплатно!

Създаване на безплатен акаунтИли влезте в системата, като използвате данните си

За да подадете данъчна декларация в HMRC отделно от Companies House, следната информация на HMRC може да бъде полезна, за да сте сигурни, че всичко е точно и отчетено. За да се ускори процесът, най-добре е да имате наблизо всички данни и регистрационни номера на Companies House, както и информация за всички сметки на HMRC.

Приходи и данъци на филиали: Опростени процеси за успешно бъдеще

Независимо колко часа се отделят за даден филиал и дали печалбите му идват от хоби на непълно работно време или от начинание на пълно работно време, следенето на приходите, дължимите данъци и датите, на които трябва да бъдат платени, е жизненоважна част от поддържането на успешен бизнес.

Като напълно регистриран собственик на бизнес, партньорът трябва да води ясни и кратки записи на цялата финансова информация, транзакции и разходи. За да се гарантира, че бъдещите данъци се подават навреме и точно, правителството насърчава физическите лица да приемат прехода към изцяло цифрова данъчна платформа за по-голяма ефективност, прозрачност и точност.

Като останат бдителни и прецизни по отношение на това какво и кога трябва да се плати, партньорите могат да поставят основите на едно по-лесно за управление и планиране бъдеще, което в крайна сметка е по-удобно за спазване на данъчните закони в Обединеното кралство.

За допълнителни насоки и всякакви други въпроси не пропускайте да посетите раздела на уебсайта на HM Revenue & Customs, посветен на въпросите на бизнеса и самостоятелно заетите лица.