Intro

Affiliate-turundus on kasulik viis teenida veidi lisatulu või luua isiklik brändi internetis. Affiliate võib olla edukas blogija, kes paneb oma sisusse affiliate linke, et teenida lisaraha osalise tööajaga, kuni videosisu tootjate ja mõjutajateni, kellele makstakse korralikult selle eest, et nad toetavad mõnda toodet või teenust, mida ettevõte võib pakkuda.

See turundusmeetod on aastate jooksul kasvanud, lisades veebimõjutajate sissetuleku uue mõõtme ja pakkudes brändidele võimalust saada rohkem tähelepanu. Ka partnerid ei ole ainult moeblogide ja luksusbrändide jaoks. Mitmed tööstusharud kasutavad nüüd partnerit, et oma tooteid uuele publikule tutvustada ja saada kasu sellest, et neid seostatakse veebipõhise isikuga, keda tarbijad usaldavad.

See juhend annab juhendi, mis aitab paremini mõista, mis on affiliate marketing, kas partnerid peavad end registreerima ja maksma oma tulu eest makse ning kuidas vältida karmid karistused, mis võivad tulla, kui ei järgita eeskirju ja määrusi, mis kehtivad partnerite ja nende maksukohustuste kohta.

Mis on Affiliate tulu?

Ettevõtte jaoks võib usaldus ja lugupidamine, mida sama valdkonna partner on kogunud, olla tõhus viis toote või teenuse müümiseks. Klient seostab seda toodet või ettevõtet partneriga ja selle kaudu saab partneri poolt toetatav või lingitud kaubamärk potentsiaalselt sama usalduse täiesti uue tarbijaskonna seas.

Selle eest maksab ettevõte partnerile komisjonitasu nende reklaamimise eest. See annab partnerile sissetuleku, mis võib varieeruda sõltuvalt kõnealuse kirjastaja levialast ja populaarsusest.

Niisiis, mis on affiliate tulu? Mõelge sellest kui komisjonitasust, mida partner saab vastutasuks kindlaksmääratud koguse konversioonide eest, mis tulevad linkidest, mida nad panevad oma blogidesse, või kinnitustest, mida nad teevad teatud toodete videosisus.

Näiteid partnerite sissetulekust

Igaüks, kes on kunagi näinud sõnu "sponsoreeritud postitus" või "affiliate link", kui sirvib veebisaiti, on juba ühel või teisel viisil kokku puutunud affiliate turundusega. Allpool on toodud tavaline näide, kuidas partneritulu protsess toimib 5 lihtsas etapis.

![]() (Affiliate lingid, mis võrdlevad raamatupidamistarkvara pakkujaid)

(Affiliate lingid, mis võrdlevad raamatupidamistarkvara pakkujaid)

- 1. samm: Partner toetab avalikult ettevõtet või näitab selle reklaami koos lingiga blogi, YouTube'i video, sotsiaalmeedia või veebisaidi kaudu.

- 2. samm: Seejärel klõpsab kasutaja unikaalsel partnerlinkil ja uurib, mida kaupmees pakub.

- 3. samm: Seejärel ostab kasutaja kõnealuselt kaupmehelt toote või teenuse.

- 4. samm: Kaupmees märgib, registreerib ja kinnitab ostutehingu või juhtumi.

- 5. samm: Kuna konverteerimine toimus partnerlinki kaudu, makstakse partnerile rahalist komisjonitasu ostu eest kaupmehe poolt (sageli partnerite võrgustiku kaudu).

Iga komisjonitasu määr sõltub ettevõttest ja partnerist. Need võivad ulatuda nii madalast kui 1% müügist kuni 50%-ni mõnel harvaesineval juhul. Mõned partnerlepingud näevad isegi ette kokkulepitud kindla määra iga müügi eest.

Partneritulu teenimine ja maksude maksmine

Sõltumata sellest, kas üksikisik tegeleb affiliate marketingiga täistööajaga ettevõttena või kõrvaltegevusena, et teenida lisatulu, kohaldatakse affiliate'ina teenitud tulu suhtes samu maksu- ja tulualaseid seadusi, mida kohaldatakse ka mis tahes muu sissetuleku vormi suhtes.

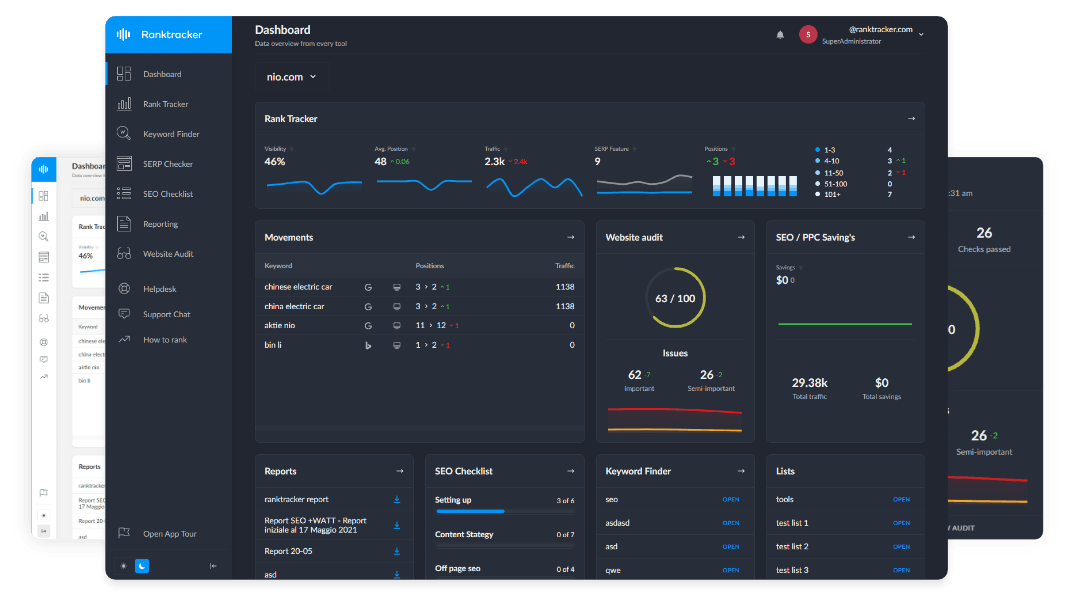

Kõik-ühes platvorm tõhusaks SEO-ks

Iga eduka ettevõtte taga on tugev SEO-kampaania. Kuid kuna on olemas lugematu hulk optimeerimisvahendeid ja -tehnikaid, mille hulgast valida, võib olla raske teada, kust alustada. Noh, ärge kartke enam, sest mul on just see, mis aitab. Tutvustan Ranktracker'i kõik-ühes platvormi tõhusaks SEO-ks.

Oleme lõpuks avanud registreerimise Ranktracker täiesti tasuta!

Loo tasuta kontoVõi logi sisse oma volituste abil

Ühendkuningriigis asuvate tütarettevõtete jaoks tähendab see, et kõik tulud tuleb korrektselt märkida ja esitada asjaomastele osapooltele, et vältida võimalikke karistusi ja trahve hiljem.

Kas ma peaksin HMRC-le teatama kõikidest sidusettevõtete sissetulekutest?

Inimesed on seadusega kohustatud teatama HMRC-le raha, mida neile makstakse, kui see tulu ületab 1000 naelsterlingi (maksuaasta jooksul). Partneritulu puhul tähendab see, et kui mis tahes sissetulek ületab selle 1000 naelsterlingi piiri, siis tuleb see ametlikult HM Revenue & Customs'ile teatavaks teha.

Mis tahes sidusettevõtte tulu maksuaasta jooksul, mis jääb alla 1000 naelsterlingi, võib kuuluda kaubandustulu soodustuse alla. Kasutades seda tulumaksuvabastust, on üksikisikutel lubatud teenida kuni 1000 naelsterlingi ilma, et nad peaksid HMRC-le sellest teada andma. Siiski on oluline mõista, et see summa on seotud sidusettevõtja sissetulekuga, mitte tingimata tema kasumiga.

Probleemide või möödarääkimiste vältimiseks on kõige parem registreerida end HMRC-s, olenemata sellest, kui palju maksuaasta jooksul teenitakse. See aitab vältida probleeme, kui käive suureneb, ja tagab, et Ühendkuningriigis asuvad tütarettevõtjad väldivad tulevikus suuri registreerimistrahve.

Sidusettevõtte tulu registreerimine HMRC-s

Selleks, et registreerida tütarettevõtjate tulud nõuetekohaselt HMRC-s, peab tütarettevõtja registreerima end kas füüsilisest isikust ettevõtjana või piiratud vastutusega äriühinguna. Füüsilisest isikust ettevõtja puhul saab registreerida, täites vormi HM Revenue & Customs veebilehel.

![]() (Registreerimisprotsess HMRC jaoks)

(Registreerimisprotsess HMRC jaoks)

Kiirema ja tõhusama protsessi tagamiseks on hea, kui teil on järgmised andmed käepärast.

- Täielik nimi

- Sünniaeg

- Riikliku kindlustuse number

- Registreeritud Ühendkuningriigi aadress

- Telefoninumber ja e-posti aadress

- Pass ja juhiluba

- Paylisps ja P60

- Sidusettevõtte tegevuse alguskuupäev

Üksikisikutele, kes otsustavad registreerida end füüsilisest isikust ettevõtjana, sõltumata kasumist, on soovitatav, et sidusettevõtted teeksid seda 5. oktoobriks alates esimese maksuaasta lõpust ettevõtjana. Teisisõnu, 2023. aasta jaanuaris alustav ettevõtja on kohustatud teavitama HMRC-d hiljemalt 5. oktoobriks 2023. aastal.

Kui tähtaeg on ületatud, on oluline registreeruda võimalikult kiiresti, et vältida võimalikku viivistrahvi tekkimise ohtu.

Kõik-ühes platvorm tõhusaks SEO-ks

Iga eduka ettevõtte taga on tugev SEO-kampaania. Kuid kuna on olemas lugematu hulk optimeerimisvahendeid ja -tehnikaid, mille hulgast valida, võib olla raske teada, kust alustada. Noh, ärge kartke enam, sest mul on just see, mis aitab. Tutvustan Ranktracker'i kõik-ühes platvormi tõhusaks SEO-ks.

Oleme lõpuks avanud registreerimise Ranktracker täiesti tasuta!

Loo tasuta kontoVõi logi sisse oma volituste abil

Äriühingute puhul, kes soovivad registreerida end Limited Company'ks, peaksid Companies House'is registreerimiseks vajalikud sammud olema lõpule viidud enne, kui saadakse mis tahes tulu. Pärast asutamist teavitatakse HMRC-d asutamisest. Pärast seda peaks Limited Company saama HMRC-lt kirja, mis sisaldab järgmist teavet:

- Limited Company kinnitamine

- Maksueeskirjad ja nõuded, mida tuleb järgida

- Maksuküsimustes kasutatav maksumaksja kordumatu viitenumber (UTR)

Maksude maksmine sidusettevõtte tulult

Kui partnerite sissetulek ületab eespool nimetatud 1000 naelsterlingi künnise, on võimalik teenida kuni 12 570 naelsterlingit maksuaasta jooksul, ilma et peaks maksma makse. Seda nimetatakse maksuvabaks isiklikuks soodustuseks. Pidage meeles, et see ei välista partneri kohustust registreeruda HMRC-s ja avalikustada tulu.

Allpool on esitatud Ühendkuningriigi töötasu ja maksustatava tulu jaotused.

- 0 % maksumäär sissetulekutele kuni 12 570 naelsterlingi (isiklik toetus).

- 20% maksumäär sissetulekutele vahemikus 12 571 kuni 50 270 naelsterlingit (põhimäär).

- 40 % maksumäär sissetulekutele vahemikus 50 271 kuni 150 000 naelsterlingit (kõrgem maksumäär).

- 45%-line maksumäär üle 150 000 naelsterlingi sissetulekutele (täiendav maksumäär).

Isikutel, kes teenivad kõrvaltegevusena sissetulekut ja jäävad täiskohaga tööle, soovitatakse olla teadlikud, et tulumaks määratakse kindlaks kombineeritud sissetuleku alusel. Seetõttu on maksustatava tulu arvutamisel oluline kaasata kogu maksuaasta jooksul saadud tulu.

HMRC-s füüsilisest isikust ettevõtjana registreerunud sidusettevõtjad peavad samuti tasuma riikliku kindlustuse makseid eespool nimetatud isikliku hüvitise piirmäära ületava ärikasumi pealt. Füüsilisest isikust ettevõtjana tegutsevate sidusettevõtjate puhul kuuluvad riikliku kindlustuse määrad kas 2. või 4. klassi.

Maksuaastal 2022/2023 on riikliku kindlustuse määrad järgmised:

Klass 2 National Insurance - 3,15 naela nädalas üle 6,725 naela aastas.

Klass 4 Riiklik kindlustus - 9,73% kasumilt vahemikus 11 908 kuni 50 270 naelsterlingit ja 2,72% sellest summast suuremalt kasumilt.

Sidusettevõtte tulu ja täpne raamatupidamine

![]() (raamatupidamistarkvara armatuurlaud)

(raamatupidamistarkvara armatuurlaud)

Väikeettevõtte (või füüsilisest isikust ettevõtja karjääri säilitamise oluline osa on täpse raamatupidamisarvestuse pidamine. Seetõttu on raamatupidamisasjade ja eelseisvate maksetähtaegade jälgimine iga maksukohustuslase või ettevõtte omaniku põhiline osa. Seega, et aidata füüsilisest isikust ettevõtjaid (ja ka väikeettevõtjate omanikke) selles püüdluses, võttis valitsus kasutusele algatuse Making Tax Digital, mis kohustas ettevõtjaid pidama digitaliseeritud arvestust ning esitama HMRC-le korrapäraselt ajakohastatud andmeid. Selle eesmärk on hõlbustada kiiremat ja sujuvamat maksustamisprotsessi. Selleks, et neid süsteeme ära kasutada ja teatada HMRC-le lihtsustatult kõik ettevõtte tulud, peavad ettevõtetel olema MTD (Making Tax Digital) nõuetele vastav tarkvara. Alates 2024. aasta aprillist hakkab see süsteem kehtima kõigile, kes on registreeritud enesehindamise jaoks, kuhu tõenäoliselt paigutub enamik Ühendkuningriigi tütarettevõtteid.

Lubatud kulud sidusettevõtetele

Füüsilisest isikust ettevõtjatel on lubatud teha teatavaid mahaarvamisi ettevõtlusega seotud kuludest. Neid tuntakse tavaliselt kui lubatud kulusid. Näiteks kui sidusettevõtja aastane tulu on 35 000 naelsterlingit, kuid ta nõuab tagasi 5000 naelsterlingit lubatavaid kulusid, tuleb maksustada ainult ülejäänud 30 000 naelsterlingi suurune summa (maksustatav kasum).

Allpool on esitatud mõned standardkulud, mille pealt füüsilisest isikust ettevõtjad ei pruugi maksta makse.

- kontorikulud, nagu kaubamärgiga kirjatarbed või telefoniarved

- Reisikulud (bensiin, rongipiletid, parkimine jne)

- Finantskulud, näiteks pangakulud või kindlustus

- Veebisaidi audit ja hoolduskulud

- Ettevõtete reklaami- ja turunduskulud

- Ettevõtlusega seotud koolitused

Kodus töötavatel partneritel võib siiski olla võimalik taotleda mõningaid kulusid tagasi järgmiste väljaminekute eest:

- Nõukogu maksud

- Kütte- ja elektriarved

- Interneti- ja telefoniarved

- Rent ja hüpoteegi intressid

Selleks peavad aga kodus töötavad tütarettevõtjad need kulud õiglase arvutusmeetodi abil ära jagama.

Näiteks võib partner, kes töötab kodus, kus on 6 magamistuba, kasutada ainult 1 tuba kontorina. Kui aastane elektriarve on 900 naelsterlingit, võib partner nõuda 150 naelsterlingit sellest arvelt tagasi kui lubatavat kulu (900 naelsterlingit jagatuna 6ga võrdub 150 naelsterlingiga).

Limited Company'na registreeritud sidusettevõtete puhul on eeskirjad veidi erinevad. Ettevõtluskulud võib maha arvata aastakasumist enne maksustamist ja kõik, mida isiklikult kasutatakse ettevõtte hüvanguks, tuleb vastavalt teatada HMRC-le.

Maksudeklaratsiooni esitamine sidusettevõtjana

Ühendkuningriigis algab maksuaasta iga aasta 6. aprillil ja lõpeb järgmise aasta 5. aprillil. Maksustamisasjade digitaliseerimine on lihtsustanud maksudeklaratsiooni koostamist, mida saab teha HMRC veebipõhiste maksudeklaratsiooniportaalide abil. Tagades, et kõik enesearuanded esitatakse õigeaegselt, välditakse võimalikke trahve ja probleeme, mis võivad sidusettevõtte jaoks hiljem aasta jooksul tekkida.

Maksudeklaratsiooni esitamiseks peaks täielikult registreeritud sidusettevõttel olema vaja vaid HMRC poolt ettevõtte registreerimise päeval antud kasutajatunnust ja parooli.

Limited Companies puhul peavad sidusettevõtjad lisaks HMRC-le esitatavatele maksudeklaratsioonidele esitama ka kõik raamatupidamisaruanded Companies House'ile. Mõne osaühingu puhul on võimalik esitada mõlemad koos, sõltuvalt sellest, kas on vaja audiitorit.

Kõik-ühes platvorm tõhusaks SEO-ks

Iga eduka ettevõtte taga on tugev SEO-kampaania. Kuid kuna on olemas lugematu hulk optimeerimisvahendeid ja -tehnikaid, mille hulgast valida, võib olla raske teada, kust alustada. Noh, ärge kartke enam, sest mul on just see, mis aitab. Tutvustan Ranktracker'i kõik-ühes platvormi tõhusaks SEO-ks.

Oleme lõpuks avanud registreerimise Ranktracker täiesti tasuta!

Loo tasuta kontoVõi logi sisse oma volituste abil

Selleks, et esitada HMRC-le maksudeklaratsioon eraldi Companies House'ist, võib järgmine HMRC teave olla kasulik, et tagada, et kõik on täpne ja arvestatud. Protsessi kiirendamiseks on kõige parem, kui kõik Companies House'i andmed ja registreerimisnumbrid ning HMRC kontoteave on lähedal.

Sidusettevõtete tulu ja maksud: Lihtsustatud protsessid edukaks tulevikuks

Sõltumata sellest, kui palju tunde läheb affiliate äri, ja kas selle kasumit pärit osalise tööajaga hobi või täistööajaga ettevõtmine, jälgides tulu, maksude ja kuupäevad, mil nad tuleb maksta on oluline osa säilitada edukas äri.

Täielikult registreeritud ettevõtjana peab sidusettevõtja pidama selget ja ülevaatlikku arvestust kogu finantsteabe, tehingute ja kulude kohta. Selleks, et tagada tulevaste maksude õigeaegne ja täpne esitamine, on valitsus julgustanud üksikisikuid võtma vastu üleminekut täielikult digitaalsele maksuplatvormile, et suurendada tõhusust, läbipaistvust ja täpsust.

Olles valvsad ja hoolikad selles osas, mida ja millal tuleb maksta, saavad sidusettevõtjad panna aluse tulevikule, mida on lihtsam hallata ja planeerida ning mis on lõppkokkuvõttes mugavam, et hoida oma ettevõtet Ühendkuningriigi maksuseadusi järgides.

Täiendavate juhiste ja muude küsimuste saamiseks külastage kindlasti HM Revenue & Customs veebilehe ettevõtluse ja füüsilisest isikust ettevõtjate küsimustele pühendatud osa.