Uvod

Ste lastnik malega podjetja in želite prihraniti več denarja? Razmislite o odprtju posebnega varčevalnega računa. Ta poseben račun vam lahko pomaga pri pripravi na nepredvidene stroške in načrtovanju prihodnje širitve.

Z ločevanjem poslovnih sredstev lahko ustvarite varnostno mrežo in zagotovite finančno stabilnost. To je pameten način za zaščito podjetja in njegovo rast.

Podrobneje si oglejmo prednosti uporabe namenskih varčevalnih računov za mala podjetja. Začnite pametno varčevati in si zagotovite finančno prihodnost!

Prednosti namenskih poslovnih varčevalnih računov

Višji letni odstotni donosi na namenskih poslovnih varčevalnih računih omogočajo lastnikom podjetij, da na zbrana sredstva zaslužijo več obresti in tako povečajo svoje skupne prihranke.

Z deponiranjem denarja na te račune lahko lastniki podjetij izkoristijo konkurenčne obrestne mere, ki jih ponujajo različne finančne institucije, kot so Live Oak Bank, Prime Alliance in First Internet Bank.

To pomeni, da lahko denar podjetja sčasoma hitreje narašča v primerjavi z denarjem na običajnem transakcijskem računu.

Poleg višjih obresti se lahko podjetja z namenskimi poslovnimi varčevalnimi računi izognejo previsokim provizijam za transakcije.

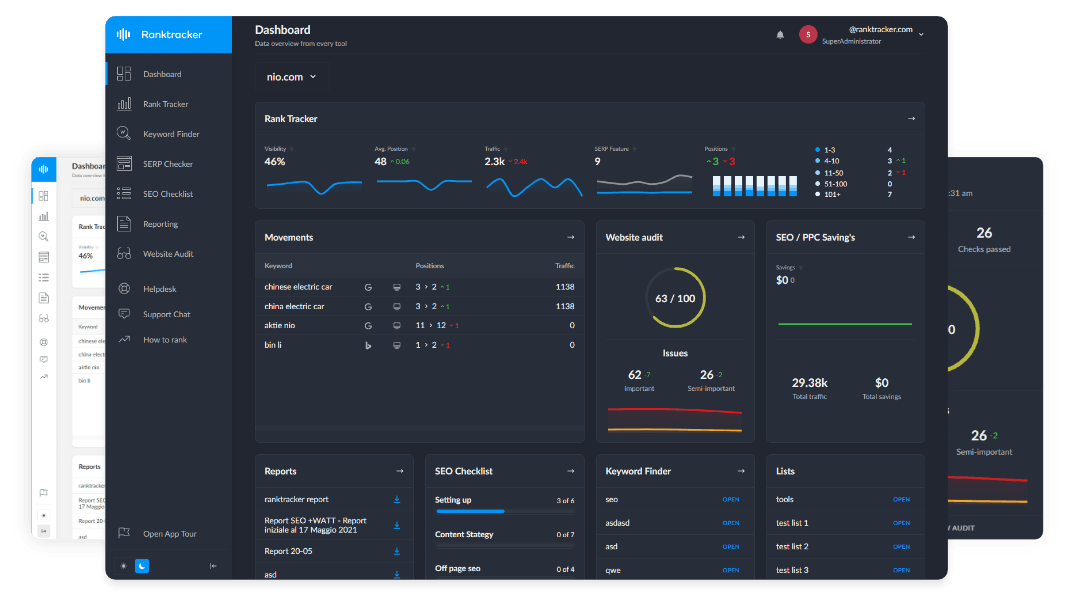

Platforma "vse v enem" za učinkovito SEO

Za vsakim uspešnim podjetjem stoji močna kampanja SEO. Vendar je ob neštetih orodjih in tehnikah optimizacije težko vedeti, kje začeti. Ne bojte se več, ker imam za vas prav to, kar vam lahko pomaga. Predstavljam platformo Ranktracker vse-v-enem za učinkovito SEO

Končno smo odprli registracijo za Ranktracker popolnoma brezplačno!

Ustvarite brezplačen računAli se prijavite s svojimi poverilnicami

Poslovni varčevalni računi imajo običajno višje zahteve glede stanja kot tekoči računi, kar lahko prepreči pogoste dvige in nepotrebne transakcije, ki bi lahko povzročile stroške.

Poleg tega lahko ti računi preprečijo stroške prekoračitve, saj zahtevajo minimalno stanje na računu, kar zagotavlja, da podjetja po naključju ne pretiravajo s porabo in si nakopljejo kazni.

Izbira najboljših poslovnih varčevalnih računov

Pri izbiri poslovnega varčevalnega računa morajo lastniki podjetij upoštevati:

- Obrestne mere

- Mesečne pristojbine

- Zahteve za minimalno stanje

- Začetni zneski depozitov

Raziščite različne finančne institucije, da bi našli najvišje obrestne mere in najnižje provizije.

Ugled banke je pomemben za zanesljivost in stabilnost.

Dostop do bankomata morda ni potreben, saj so lahko alternativni načini spletnega bančništva ali preverjanja.

Ocenite značilnosti in prednosti ter izberite račun, ki ustreza finančnim potrebam.

Dejavniki, ki jih je treba upoštevati pri odprtju poslovnega varčevalnega računa

Pri odpiranju poslovnega varčevalnega računa morajo lastniki podjetij upoštevati več dejavnikov, da lahko sprejmejo utemeljeno odločitev.

Najprej se pozanimajte o letnem odstotku donosa (APY), ki ga ponuja račun. Ta določa obresti, ki jih prejmejo na svoje stanje.

Platforma "vse v enem" za učinkovito SEO

Za vsakim uspešnim podjetjem stoji močna kampanja SEO. Vendar je ob neštetih orodjih in tehnikah optimizacije težko vedeti, kje začeti. Ne bojte se več, ker imam za vas prav to, kar vam lahko pomaga. Predstavljam platformo Ranktracker vse-v-enem za učinkovito SEO

Končno smo odprli registracijo za Ranktracker popolnoma brezplačno!

Ustvarite brezplačen računAli se prijavite s svojimi poverilnicami

Ključnega pomena je poznavanje morebitnih zahtev glede minimalnega depozita. Za odprtje nekaterih računov je morda potreben določen znesek.

Poslovni varčevalni računi lahko ponujajo posebne promocije ali ponudbe za nove imetnike računov. Te lahko vključujejo uvodne obrestne mere ali oprostitev provizij za omejeno obdobje.

Upoštevajte mesečne provizije, povezane z računom, in ali se jim lahko odpoveste z vzdrževanjem minimalnega stanja.

Pomembno je spremljati ponujene obrestne mere. Z višjimi obrestnimi merami lahko lastniki podjetij zaslužijo več na svoje prihranke.

S primerjavo različnih finančnih institucij, spletnih bank, kreditnih zadrug in tradicionalnih bank, kot so Prime Alliance, First Internet Bank ali NBKC Bank, lahko najdete najboljši poslovni varčevalni račun, ki ustreza njihovim potrebam.

Primerjava provizij poslovnih varčevalnih računov

Običajne provizije, povezane s poslovnimi varčevalnimi računi, so:

- Mesečne pristojbine za vzdrževanje

- Nadomestila za transakcije zaradi prekoračitve limita za izplačilo

- Zahteve za minimalno stanje

Pri primerjavi provizij različnih poslovnih varčevalnih računov upoštevajte:

- Pristojbine za vzdrževanje računa

- Pristojbine za transakcije na izplačilo ali prenos

- Minimalno stanje, da se izognete dodatnim stroškom

Nekateri poslovni varčevalni računi lahko ponujajo:

- Popusti za lastnike podjetij

- Promocije, kot je opustitev mesečnih provizij za vzdrževanje določenega stanja.

- Nižje provizije za transakcije za imetnike poslovnega računa

Lastniki malih podjetij morajo skrbno pregledati strukture provizij poslovnih varčevalnih računov bank, spletnih bank, kreditnih zadrug in finančnih institucij ter izbrati tisto, kar najbolj ustreza njihovim finančnim potrebam.

Prednosti poslovnih varčevalnih računov

Višji letni odstotek donosa

Dejavniki, ki pripomorejo k višjim obrestnim meram na poslovnih varčevalnih računih, so konkurenčne obrestne mere, nižje provizije in ugodne zahteve glede stanja. Z izbiro računov z visokimi obrestnimi merami pri spletnih bankah ali kreditnih zadrugah lahko povečate prihodke od obresti.

Računi z visokim letnim donosom lahko sčasoma znatno povečajo prihranke. Zagotavljajo tako finančno blazino za nujne primere kot tudi možnosti za prihodnje naložbe.

Združitev varčevalnega računa z visoko APY s poslovnim transakcijskim računom lahko nudi privilegije pri preverjanju in hkrati povečuje obresti na dodatna sredstva. Ta postavitev lahko izboljša finančno zdravje malega podjetja, saj njegov denar deluje bolj učinkovito, ne da bi pri tem žrtvoval dostopnost ali stabilnost.

Nižje zahteve glede minimalnega depozita

Znižanje zahtev glede minimalnih vlog za poslovne varčevalne račune ima za lastnike podjetij več prednosti. Zmanjša začetni znesek, potreben za odprtje računa, kar malim podjetjem olajša dostop do pomembnih varčevalnih orodij. Ta cenovna dostopnost podjetjem omogoča, da na svoj denar zaslužijo obresti in vzdržujejo višje dnevno stanje.

Manjše zahteve glede minimalnega depozita prav tako omogočajo prilagodljivost. Lastnikom podjetij omogočajo enostavno prenašanje sredstev med varčevalnimi in tekočimi računi. Poleg tega izboljšujejo dostopnost, zaradi česar lahko podjetja lažje izkoristijo višje obrestne mere, ki jih ponujajo spletne banke in kreditne zadruge.

Posebne ponudbe za poslovne varčevalne račune

Poslovni varčevalni računi lahko ponujajo posebne ugodnosti, ki podjetjem pomagajo prihraniti denar. Te ugodnosti lahko vključujejo višje obrestne mere, nižje provizije ali bonuse za odprtje računa. Z izkoriščanjem teh ponudb lahko podjetja povečajo svoje finančno dobro počutje.

Če želite izbrati pravi poslovni varčevalni račun s posebnimi ponudbami, morate upoštevati dejavnike, kot so najmanjši zahtevani depozit, mesečne pristojbine, obrestne mere in zahteve glede stanja. Nujno je treba primerjati različne možnosti različnih finančnih institucij, kot so spletne banke, tradicionalne banke, kreditne zadruge ali banke z ugodnostmi poslovnega transakcijskega računa.

Z raziskovanjem in primerjavo lahko lastniki podjetij povečajo svoj varčevalni potencial in si zagotovijo najvišje možne obrestne mere za svoje poslovne varčevalne račune. S tem lahko izboljšajo splošno finančno stanje podjetja.

Omejeno največje število transakcij

Poslovni varčevalni računi imajo določen limit mesečnih transakcij. Za lastnike malih podjetij je pomembno, da razumejo to omejitev in se izognejo dodatnim pristojbinam. Če prekoračite dovoljeno število transakcij, ki je običajno približno šest na mesec, se lahko soočite z dodatnimi stroški. Ti stroški se lahko med bankami razlikujejo in zmanjšujejo vaše prihodke od obresti. Spremljanje mesečnih dejavnosti na računu je ključnega pomena za to, da ne prekoračite omejitev in se izognete dodatnim stroškom.

S spremljanjem transakcij lahko povečate ugodnosti poslovnega varčevalnega računa in preprečite pristojbine, ki vplivajo na vaše finance.

Izogibanje previsokim pristojbinam za transakcije

Pri upravljanju poslovnega varčevalnega računa morajo lastniki podjetij upoštevati strategije, da se izognejo previsokim provizijam za transakcije. Tukaj je nekaj nasvetov za dosego tega cilja:

- Združite transakcije, da zmanjšate število izplačil in pologov vsak mesec.

- Izogibajte se pogostim napakam, kot je zniževanje zahtevanega minimalnega stanja ali prekoračitev limitov transakcij.

- Pozorno spremljajte dejavnosti na računu in razmislite o prenosu sredstev v večjih zneskih s tekočega na varčevalni račun namesto v manjših in pogostih prenosih.

- Pozorni bodite na stanja na računih, obrestne mere in povezane pristojbine, da bi povečali prihranke in preprečili nepotrebne stroške s strani finančnih institucij.

Izogibanje pristojbinam za prekoračitev stanja na računu

Da bi se izognili pristojbinam za prekoračitev na poslovnih varčevalnih računih, lahko lastniki podjetij sprejmejo več ukrepov:

- nastavite opozorila ali obvestila prek svoje finančne institucije. Ta opozorila jih lahko obvestijo, ko stanje na računu doseže določen prag, kar jim pomaga, da se izognejo prekoračitvi stanja na računu.

- redno spremljajte stanje na računu in transakcije. Z uporabo orodij, kot so spletno bančništvo ali mobilne aplikacije, ki jih ponuja banka, lahko spremljate prilive in odlive denarja.

- Nekatere ustanove ponujajo storitve zaščite pred prekoračitvijo, ki povezujejo poslovni varčevalni račun s tekočim računom, kar zagotavlja, da je vedno na voljo dovolj sredstev.

S proaktivnim upravljanjem računa in obveščanjem o svojem finančnem stanju lahko lastniki podjetij preprečijo drage stroške prekoračitve in ohranijo zdravo stanje na svojem poslovnem varčevalnem računu.

Izbira pravega poslovnega varčevalnega računa

Upoštevanje ugleda banke

Pri poslovnih varčevalnih računih je ključnega pomena ugled banke.

Upoštevajte obrestne mere, pristojbine in zahteve glede minimalnega stanja.

Preverite tudi stabilnost banke.

Oglejte si zgodovino ponudbe konkurenčnih obrestnih mer za varčevalne račune in račune denarnega trga.

Enostavni dvigi in spletno bančništvo za tekoče račune so priročni.

Raziš�čite različne finančne institucije: spletne banke, kreditne zadruge in tradicionalne banke.

Primerjajte možnosti, kot so Prime Alliance, First Internet Bank, Live Oak Bank in NBKC Bank.

Platforma "vse v enem" za učinkovito SEO

Za vsakim uspešnim podjetjem stoji močna kampanja SEO. Vendar je ob neštetih orodjih in tehnikah optimizacije težko vedeti, kje začeti. Ne bojte se več, ker imam za vas prav to, kar vam lahko pomaga. Predstavljam platformo Ranktracker vse-v-enem za učinkovito SEO

Končno smo odprli registracijo za Ranktracker popolnoma brezplačno!

Ustvarite brezplačen računAli se prijavite s svojimi poverilnicami

Upoštevajte dejavnike, kot so APY, zahteve glede dnevnega stanja in začetni zneski depozitov.

Za vpogled v dognanja si oglejte Forbesovega svetovalca in Zvezne rezerve.

Razpoložljivost poslovnega računa

Pri ocenjevanju poslovnega transakcijskega računa morajo lastniki podjetij upoštevati:

- Najmanjši depozit, ki je potreben za odprtje računa,

- Mesečne pristojbine, povezane z računom,

- zahteve glede minimalnega stanja in

- Ponujene obrestne mere.

Enostaven dostop do bankomatskih kartic, povezanih s tekočim računom, je ključnega pomena za priročne dvige in transakcije. Nekateri računi imajo lahko omejitve, kot so vzdrževanje dnevnega stanja ali omejitve mesečnih dvigov.

S primerjavo možnosti bank, spletnih bank, kreditnih zadrug in institucij, kot so Live Oak Bank, Prime Alliance, First Internet Bank, Capital One in NBKC Bank, lahko lastniki podjetij najdejo najprimernejšo. Forbesov svetovalec predlaga, da za informirano odločitev o varčevalnih računih za mala podjetja upoštevate obrestne mere APY, privilegije pri preverjanju in ugled ustanove.

Dostop do bankomatskih kartic

Dostop do bankomatskih kartic s poslovnim varčevalnim računom se lahko razlikuje glede na finančno institucijo. Nekatere banke za poslovne varčevalne račune ponujajo bankomatske kartice, s katerimi lahko enostavno dvigujete gotovino na bankomatih. Možnosti vključujejo tradicionalne banke, kot je Capital One, ali spletne banke, kot je First Internet Bank. Ti računi prejemajo mesečne obresti na podlagi dnevnega stanja in imajo lahko zahteve glede stanja, da se izognete pristojbinam.

Institucije, kot sta Live Oak Bank ali Prime Alliance, lahko ponudijo konkurenčne obrestne mere APY za poslovne varčevalne račune. Medtem ko lahko osebni varčevalni računi ponujajo višje obrestne mere, poslovni varčevalni računi lastnikom podjetij še vedno omogočajo, da na svoja sredstva zaslužijo obresti. Pomembno je, da lastniki malih podjetij primerjajo različne možnosti, vključno z zahtevami za minimalno stanje in mesečnimi provizijami, da izberejo najprimernejši račun za svoje potrebe.

Povzetek

Odprtje posebnega varčevalnega računa je lahko v pomoč malim podjetjem:

- Prihranite denar in zaslužite obresti.

- Lažje sledite izdatkom.

- Izogibajte se mešanju skladov.

- Zagotovite si finančno rezervo za nepričakovane izdatke.

- Učinkovito upravljajo in razvijajo svoje finance.

POGOSTA VPRAŠANJA

Kaj je namenski varčevalni račun za mala podjetja?

Namenski varčevalni račun za mala podjetja je ločen račun, ki se uporablja posebej za varčevanje in upravljanje poslovnih sredstev, ločeno od osebnih financ. Primeri so poslovni varčevalni računi bank, kot sta Chase ali Wells Fargo.

Zakaj bi morala mala podjetja razmisliti o odprtju namenskega varčevalnega računa?

Mala podjetja bi morala odpreti poseben varčevalni račun, da bi ločila osebne in poslovne finance, zaslužila obresti na prosta sredstva in varčevala za nepričakovane izdatke ali prihodnje naložbe.

Kakšne so prednosti posebnega varčevalnega računa za mala podjetja?

S posebnim varčevalnim računom za malo podjetje lahko ločite osebne in poslovne finance, pridobivate obresti na prosta sredstva in se pripravite na nepričakovane stroške ali priložnosti za rast. Zagotavlja finančno stabilnost in omogoča enostavno sledenje poslovnim stroškom.

Kako lahko mala podjetja prihranijo denar z namenskim varčevalnim računom?

Mala podjetja lahko varčujejo z namenskim varčevalnim računom, tako da del vsake prodaje ali dobička namenijo za zbiranje sredstev za nujne primere ali prihodnje naložbe. Ta račun mora imeti konkurenčno obrestno mero in nizke provizije za največji potencial rasti.

Ali so pri izbiri namenskega varčevalnega računa za mala podjetja potrebne kakšne posebne lastnosti?

Poiščite račune s konkurenčnimi obrestnimi merami, nizkimi provizijami, spletno dostopnostjo in zavarovanjem FDIC. Primeri so računi spletnih bank, kot sta Ally Bank ali Capital One Spark Business Savings.