Uvod

Ste lastnik malega podjetja? Želite izboljšati svoj denarni tok? Financiranje terjatev je lahko rešitev, ki jo potrebujete.

Z uporabo neplačanih računov lahko dostopate do stalnega dotoka sredstev za rast podjetja. Oglejmo si, kako ta možnost financiranja deluje in kako lahko koristi vašemu podjetju.

Preučimo, kako lahko financiranje terjatev spodbudi vaše podjetje do novih višav!

Opredelitev financiranja terjatev

Financiranje terjatev je vrsta poslovnega financiranja, ki vključuje uporabo računov kot zavarovanja za zavarovanje posojila.

Ta se razlikuje od tradicionalnega bančnega financiranja, saj podjetjem omogoča hiter dostop do sredstev tako, da svoje terjatve v bistvu prodajo financerju.

Z izkoriščanjem terjatev lahko podjetja sprostijo denarni tok in izboljšajo stanje obratnega kapitala, ne da bi se dodatno zadolžila.

Vendar pa je ta način financiranja povezan s tveganji, kot so morebitne pristojbine faktoring podjetij in tveganje neplačila s strani strank.

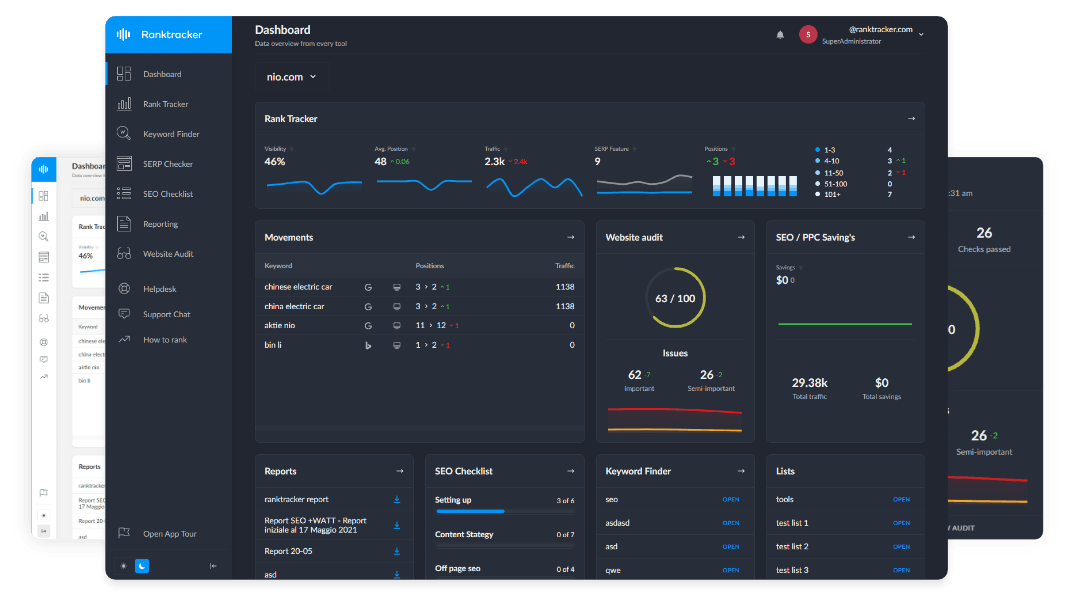

Platforma "vse v enem" za učinkovito SEO

Za vsakim uspešnim podjetjem stoji močna kampanja SEO. Vendar je ob neštetih orodjih in tehnikah optimizacije težko vedeti, kje začeti. Ne bojte se več, ker imam za vas prav to, kar vam lahko pomaga. Predstavljam platformo Ranktracker vse-v-enem za učinkovito SEO

Končno smo odprli registracijo za Ranktracker popolnoma brezplačno!

Ustvarite brezplačen računAli se prijavite s svojimi poverilnicami

Financiranje terjatev je lahko hitra rešitev za potrebe denarnega toka, vendar morajo podjetja razmisliti tudi o alternativnih možnostih financiranja, kot so kreditne linije ali posojila na podlagi sredstev, ki so dolgoročno lahko cenejša.

Razumevanje osnov

Faktoring terjatev v primerjavi s tradicionalnim bančnim financiranjem

Faktoring terjatev in tradicionalno bančno financiranje se razlikujeta po načinu financiranja podjetja.

Za običajna bančna posojila sta potrebna zavarovanje s premoženjem in dobra boniteta. Financiranje terjatev uporablja neplačane račune za zavarovanje kapitala.

Podjetja za faktoring te račune odkupijo s popustom, kar omogoča takojšen denarni tok brez zadolževanja.

To koristi podjetjem z nedoslednim denarnim tokom ali slabšo kreditno zgodovino.

Bančno financiranje je strožje in se osredotoča na kreditno sposobnost in finančno zdravje.

Podjetja s kratkoročnimi težavami z denarnim tokom se pogosto odločijo za faktoring terjatev, saj tako hitreje pridejo do sredstev.

Platforma "vse v enem" za učinkovito SEO

Za vsakim uspešnim podjetjem stoji močna kampanja SEO. Vendar je ob neštetih orodjih in tehnikah optimizacije težko vedeti, kje začeti. Ne bojte se več, ker imam za vas prav to, kar vam lahko pomaga. Predstavljam platformo Ranktracker vse-v-enem za učinkovito SEO

Končno smo odprli registracijo za Ranktracker popolnoma brezplačno!

Ustvarite brezplačen računAli se prijavite s svojimi poverilnicami

Prodaja računov lahko izboljša hitro razmerje, zagotovi obratni kapital in prepreči tveganja novih dolgov.

Učinkovito upravljanje terjatev pomaga ohranjati denarni tok in finančno stabilnost podjetij.

Ključne ugotovitve o strukturiranju financiranja terjatev

Podjetja morajo pri strukturiranju financiranja terjatev upoštevati več dejavnikov, da bi čim bolj povečala njegove koristi.

Svoje račune lahko uporabijo kot jamstvo za zavarovanje posojila ali kreditne linije na podlagi vrednosti računa. To omogoča hiter dostop do kapitala, ne da bi to vplivalo na bilanco stanja.

Ta način financiranja omogoča učinkovitejše upravljanje denarnega toka in obratnega kapitala, saj terjatve pretvori v takojšnja denarna sredstva.

Vendar morajo biti podjetja pozorna na morebitne slabosti, kot so visoke provizije, ki jih zaračunavajo financerji, kar lahko zmanjša dobičkonosnost.

Upravljanje tveganj je bistveno tudi za zagotavljanje, da stranke izpolnijo dogovorjene plačilne obveznosti.

Razumevanje financiranja terjatev lahko podjetjem pomaga izboljšati likvidnost in finančno zdravje.

Prednosti financiranja terjatev

Sprostitev denarnega toka

Podjetja lahko izboljšajo svoj denarni tok s financiranjem terjatev. Pri tem se neporavnani računi uporabijo za pridobitev posojila.

S tem podjetja dobijo takojšen kapital iz neplačanih računov. To pomaga pri potrebah po denarnem toku.

Ta strategija povečuje obratni kapital. Pomaga izpolnjevati finančne obveznosti in vlagati v rast.

Pomembno je tudi vodenje obveznosti do virov sredstev. Ohranja uravnotežene denarne tokove.

Podjetja lahko s finančniki pripravijo načrt financiranja terjatev. Svoje račune uporabijo kot zavarovanje.

Ta ureditev zmanjšuje tveganje za posojilodajalce. Poleg tega podjetjem zagotavlja sredstva za nadaljnje poslovanje in širitev.

Financiranje terjatev je za podjetja koristna rešitev za optimizacijo denarnega toka in vrednosti sredstev.

Izkoriščanje kratkoročnih sredstev

Podjetja lahko povečajo obratni kapital z uporabo tekočih sredstev, kot so terjatve, z možnostmi financiranja, kot je faktoring. Pri tem gre za prodajo neporavnanih računov financerju, da bi hitro pridobili denar, namesto da bi čakali na plačila strank. To je način za povečanje obratnega kapitala brez običajnega posojila.

Učinkovito upravljanje obveznosti je v tem procesu ključnega pomena za ohranjanje zdravega denarnega toka. S skrbnim usklajevanjem plačilnih rokov obveznosti in izterjave terjatev lahko podjetje čim bolj poveča vrednost svojih sredstev. Ta ureditev financiranja ponuja rešitev za kratkoročne denarne potrebe, ne da bi povečala dolg v bilanci stanja.

Uporaba obratnih sredstev, kot je financiranje terjatev, lahko podjetjem pomaga povečati likvidnost in učinkovito obvladovati tveganja.

Upravljanje plačljivih računov

Podjetja se pogosto osredotočajo na upravljanje svojih obveznosti, da bi izboljšala denarni tok. S strateškim ravnanjem s prejetimi računi lahko podjetje pridobi dovolj obratnega kapitala za stroške. To odpravlja potrebo po dragih posojilih. Taktike, kot so pogajanja z dobavitelji o daljših plačilnih rokih, uporaba spletnih platform za obdelavo računov in določitev jasnih plačilnih pravil, lahko pomagajo zmanjšati zamude pri plačilih in izboljšati denarni tok.

Poleg tega lahko z uporabo možnosti, kot je financiranje terjatev, zagotovite hitro povečanje kapitala na podlagi vrednosti neplačanih računov. To je koristno v obdobjih visokih stroškov ali nizkih prihodkov. Z aktivnim upravljanjem obveznosti lahko podjetje spremlja dolgove, zmanjšuje finančno tveganje in ohranja zdravo bilanco stanja. Z učinkovitim upravljanjem obveznosti lahko podjetja dosežejo finančno stabilnost in tako uspejo na današnjem konkurenčnem trgu.

Povečanje obratnega kapitala

Financiranje terjatev pomaga podjetjem povečati njihov obratni kapital. To orodje vključuje pridobitev posojila na podlagi neplačanih računov za hiter dostop do denarja. Podjetja prodajo svoje račune financerju s popustom za takojšnjo gotovino, s čimer rešujejo kratkoročne potrebe po denarnem toku. S tem postopkom se terjatve spremenijo v likvidna sredstva, ki povečajo obratni kapital in vzdržujejo poslovanje.

Poleg tega lahko s tem financiranjem lažje upravljate obveznosti, zmanjšate tveganje dolga in ohranjate zdravo bilanco stanja. Izboljšuje denarni tok, hitri koeficient in zagotavlja prožnost pri finančnem upravljanju. Glavne prednosti so hitrejši dostop do sredstev, boljši denarni tok in boljše upravljanje finančnih obveznosti.

Kako deluje financiranje terjatev

Postopek zavarovanja

Postopek zavarovanja za financiranje terjatev vključuje več korakov:

Finančnik najprej oceni vrednost neporavnanih računov podjetja, da bi določil znesek kapitala. Ta ocena temelji na boniteti strank, katerih plačila služijo kot zavarovanje posojila.

Financiranje terjatev se osredotoča na vrednost računa v finančni zgodovini podjetja. Upoštevajo se dejavniki, kot so količnik hitre likvidnosti, likvidna sredstva in kreditna ocena stranke.

Z oceno teh dejavnikov lahko finančniki ocenijo tveganje, povezano s financiranjem terjatev. Cilj je zagotoviti, da sredstva pokrijejo plačilo posojila.

Cilj postopka je zagotoviti kratkoročno rešitev za podjetja, da s prodajo svojih terjatev izboljšajo denarni tok. Tako lahko podjetja uporabijo sredstva, ne da bi se dodatno zadolžila.

Ta strategija financiranja je dragocena za upravljanje obveznosti in izterjav. Vključuje pristojbine, stanja in upravljanje bilance stanja stranke.

Primer financiranja AR

Primer financiranja terjatev prikazuje prednosti financiranja terjatev za podjetja.

Podjetja lahko izboljšajo svoj obratni kapital in vlagajo v priložnosti za rast tako, da neporavnane račune s posojilom pretvorijo v takojšnjo gotovino.

Pri strukturiranju pogodbe o financiranju terjatev je treba skrbno oceniti dejavnike, kot so vrednost računa, kreditna sposobnost strank in bilanca stanja podjetja, da se zmanjša tveganje.

V praksi financiranje terjatev pomeni, da podjetje proda svoje račune financerju s popustom v zameno za hiter dostop do denarja.

Ta strategija lahko pomaga pri upravljanju denarnega toka, zmanjšanju dolga in izboljšanju splošnega finančnega upravljanja podjetja.

Podjetja lahko s to kratkoročno rešitvijo izkoristijo svoje terjatve kot dragoceno prodajno sredstvo, da si zagotovijo kreditno linijo in povečajo svoj kapital, ne da bi se dodatno zadolžila ali zavarovala.

Slabosti in motnje financiranja terjatev

Potencialna tveganja in izzivi

Potencialna tveganja, povezana s financiranjem terjatev, vključujejo možnost, da kupci ne bodo poravnali svojih obveznosti, kar bo povzročilo težave z denarnim tokom podjetja, ki se zanaša na financiranje.

Poleg tega lahko financer zavrne račune, ki se uporabljajo kot zavarovanje, če so na njih netočnosti, kar vpliva na sposobnost podjetja, da si zagotovi potrebna sredstva. Ta način financiranja je povezan tudi s pristojbinami in obrestmi, ki se lahko sčasoma povečajo, kar poveča skupne stroške izposojanja. Izzivi pri uporabi financiranja terjatev kot možnosti financiranja lahko vključujejo upravljanje ravnovesja med izkoriščanjem računov za takojšnje kapitalske potrebe in zagotavljanjem zdrave ravni obratnega kapitala za vsakodnevno poslovanje. Podjetja morajo upoštevati tudi, kako lahko podjetja za faktoring sodelujejo s strankami med izterjavo, saj to lahko vpliva na odnose s strankami.

Poleg tega je treba pri financiranju terjatev skrbno obvladovati tveganje kopičenja dolga ter vpliv na bilanco stanja in kreditno oceno podjetja.

Dolgoročni stroški in premisleki

Ko podjetja razmišljajo o financiranju terjatev, se morajo zavedati morebitnih dolgoročnih stroškov.

Z uporabo financiranja z računi se lahko podjetja soočijo z višjimi pristojbinami podjetij za faktoring ali financerjev. To lahko vpliva na njihov poslovni izid.

Obstaja tudi tveganje, da stranke ne bodo plačale. To lahko privede do kopičenja dolga.

Podjetja morajo skrbno preučiti, kako financiranje terjatev vpliva na njihovo dolgoročno finančno zdravje in stabilnost.

Upoštevati morajo, kako to vpliva na njihovo bilanco stanja, kreditno oceno in raven dolga.

Podjetja morajo tudi preučiti, kako financiranje terjatev vpliva na njihov obratni kapital in zmožnost vlaganja v priložnosti za rast.

Z upoštevanjem teh dejavnikov lahko podjetja oblikujejo dobro strategijo financiranja. S tem bodo zmanjšala tveganje in dolgoročno povečala vrednost svojih sredstev.

Cenejše alternative financiranju terjatev

Raziskovanje drugih možnosti financiranja

Podjetja imajo poleg financiranja terjatev na voljo različne možnosti financiranja. Razmislijo lahko o tradicionalnih bančnih posojilih, kreditnih linijah in posojilih, ki temeljijo na sredstvih.

Platforma "vse v enem" za učinkovito SEO

Za vsakim uspešnim podjetjem stoji močna kampanja SEO. Vendar je ob neštetih orodjih in tehnikah optimizacije težko vedeti, kje začeti. Ne bojte se več, ker imam za vas prav to, kar vam lahko pomaga. Predstavljam platformo Ranktracker vse-v-enem za učinkovito SEO

Končno smo odprli registracijo za Ranktracker popolnoma brezplačno!

Ustvarite brezplačen računAli se prijavite s svojimi poverilnicami

Faktoring na primer vključuje prodajo računov financerju za takojšnjo gotovino s popustom. Posojila, ki temeljijo na sredstvih, uporabljajo zavarovanje podjetja, kot so zaloge ali oprema, za zavarovanje posojila.

Te možnosti financiranja se razlikujejo po stroških, prilagodljivosti in razpoložljivosti. Podjetja morajo pri izbiri uskladiti pristojbine, obrestne mere, takojšnje kapitalske potrebe in dolgoročne finančne cilje.

Pomembno je razumeti, kako te odločitve vplivajo na bilanco stanja podjetja, denarni tok in upravljanje tveganj. Ocenjevanje dejavnikov, kot so zahteve za kreditno oceno, višina dolga in upravljanje izterjave, podjetjem pomaga pri sprejemanju informiranih odločitev za podporo rasti in finančne stabilnosti.

Zaključne misli

Financiranje terjatev pomaga podjetjem pri dostopu do gotovine, tako da neplačane račune s popustom prodajo posojilodajalcu, ki je tretja oseba.

Ta možnost je hitra in učinkovita, saj podjetjem omogoča izboljšanje likvidnosti, ne da bi se dodatno zadolžila. To je odličen način za reševanje kratkoročnih potreb po denarnem toku.

POGOSTA VPRAŠANJA

Kaj je financiranje terjatev?

Financiranje terjatev je vrsta financiranja, pri kateri podjetje prejme posojilo na podlagi svojih neplačanih računov. Posojilodajalec zbira plačila neposredno od strank. S tem lahko izboljša denarni tok in zagotovi obratni kapital za poslovanje podjetja.

Kako financiranje terjatev pomaga sprostiti denarni tok?

Financiranje terjatev pomaga sprostiti denarni tok, saj zagotavlja takojšnja sredstva za neporavnane račune. To lahko podjetjem z omejenim kapitalom pomaga pri pokrivanju stroškov, vlaganju v priložnosti za rast in zagotavljanju nemotenega poslovanja.

Kakšne so prednosti financiranja terjatev?

Financiranje terjatev zagotavlja takojšen denarni tok, izboljšuje obratni kapital in pomaga podjetjem pri pokrivanju stroškov, kot so plače, zaloge in priložnosti za rast. Ta možnost financiranja lahko tudi zmanjša tveganje slabih terjatev in izboljša bonitetne ocene podjetij.

Ali je financiranje terjatev običajna praksa v podjetjih?

Da, financiranje terjatev je običajna praksa v podjetjih, zlasti v malih in rastočih podjetjih. Podjetjem omogoča hiter dostop do gotovine, saj kot zavarovanje uporabijo svoje neporavnane račune. Številne panoge, kot so proizvodnja, zaposlovanje in transport, uporabljajo financiranje terjatev za izboljšanje denarnega toka.

Kako se lahko podjetja kvalificirajo za financiranje terjatev?

Podjetja se lahko kvalificirajo za financiranje terjatev, če imajo stalen tok neporavnanih računov od kreditno sposobnih strank. Prav tako morajo imeti zgodovino pravočasnih plačil in močno finančno stabilnost. Primeri panog, ki izpolnjujejo pogoje, so proizvodnja, distribucija in strokovne storitve.