Вступ

Інвестування - це шлях до фінансової незалежності та безпеки, проте існує хибна думка, що для цього необхідний значний капітал. Всупереч цій думці, розпочати інвестиційну подорож з невеликих сум не тільки можливо, але й вигідно. Цей посібник має на меті розвіяти поширені міфи та допомогти людям впевнено розпочати свій інвестиційний шлях, незалежно від початкового розміру інвестицій.

Розуміючи фундаментальні принципи та використовуючи стратегічні підходи, такі як усереднення витрат у доларах та недорогі варіанти інвестування, такі як ETF та індексні фонди, люди можуть використовувати навіть скромні суми для створення стійкого інвестиційного портфеля. Завдяки постійним внескам та довгостроковій перспективі, сила компаундування може примножити багатство з часом.

Незалежно від того, чи заощаджуєте ви на пенсію, житло чи інші фінансові цілі, головне - зробити перший крок і дотримуватися дисциплінованого інвестиційного плану. Цей посібник містить практичні поради та дієві стратегії, які допоможуть людям зорієнтуватися в складнощах інвестування та досягти своїх фінансових цілей. Маючи рішучість і наполегливість, будь-хто може стати на шлях до фінансової свободи та безпеки, починаючи з невеликих сум і поступово збільшуючи свій портфель з часом. \

1. Розуміння основ інвестування

Перш ніж заглиблюватися в конкретні стратегії, дуже в�ажливо мати чітке розуміння основ інвестування.

Що таке інвестування?

Інвестування - це процес розміщення ресурсів, як правило, грошей, у різні активи, такі як акції, облігації, нерухомість або пайові інвестиційні фонди, з надією на отримання прибутку з часом. Основною метою інвестування є примноження багатства та досягнення фінансових цілей, таких як пенсійні заощадження, фінансування освіти або збереження багатства. Беручи на себе розраховані ризики та використовуючи ринкові можливості, інвестори прагнуть отримати дохід, примножити капітал або досягти і того, і іншого. Інвестування передбачає розуміння та управління ризиками, диверсифікацію портфелів та дотримання довгострокової стратегії для максимізації прибутків та мінімізації потенційних втрат. Зрештою, інвестування є ключовим компонентом побудови фінансової безпеки та досягнення довгострокових фінансових цілей.

Ризик і прибуток

Одним з ключових принципів інвестування є співвідношення між ризиком і прибутковістю. Як правило, інвестиції з вищою потенційною прибутковістю супроводжуються вищим рівнем ризику. І навпаки, інвестиції з меншим ризиком, як правило, пропонують меншу потенційну прибутковість. Розуміння вашої толерантності до ризику має важливе значення при розробці інвестиційної стратегії.

Інвестиційні цілі

Перш ніж розпочати інвестування, важливо визначити конкретні фінансові цілі. Незалежно від того, чи ви прагнете вийти на пенсію, придбати житло або профінансувати освіту, чітке визначення цілей є дуже важливим. Ці цілі визначають вибір відповідної інвестиційної стратегії та часових рамок. Наприклад, довгострокові цілі, такі як вихід на пенсію, можуть вимагати більш агресивного інвестиційного підходу, в той час як короткострокові цілі, такі як перший внесок, можуть вимагати більш консервативної стратегії. Розуміння своїх інвестиційних цілей забезпечує узгодженість між фінансовими прагненнями та інвестиційними рішеннями, підвищуючи ймовірність досягнення бажаних результа�тів.

2. Почніть з малого з регулярних внесків

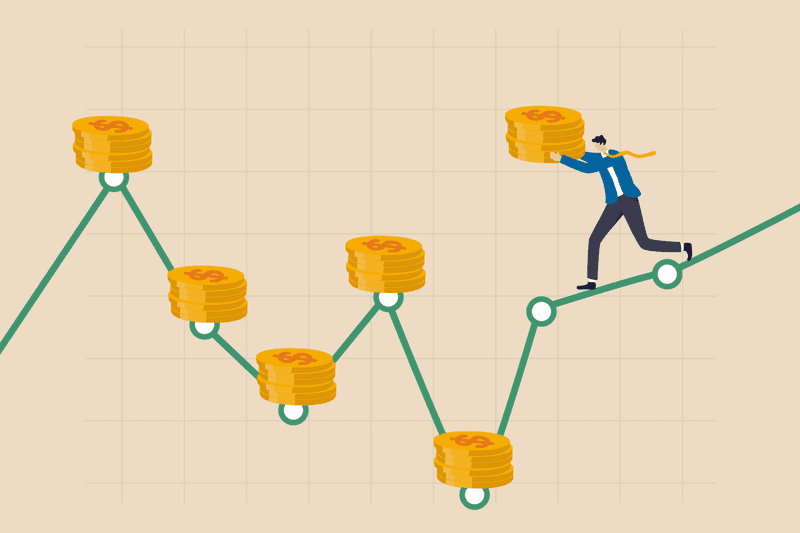

Усереднення витрат у доларах

Один з найефективніших способів почати інвестувати з невеликих сум - використовувати стратегію, яка називається усередненням витрат у доларах. При такому підході ви інвестуєте фіксовану суму грошей через регулярні проміжки часу, незалежно від ринкових умов. Таким чином, ви купуєте більше акцій, коли ціни низькі, і менше акцій, коли ціни високі, що в кінцевому підсумку зменшує вплив волатильності ринку на ваші інвестиції.

Сила сполук

Ще одна перевага початку з невеликих сум і регулярних внесків - це сила компаундування. Компенсація відбувається, коли ваші інвестиційні прибутки з часом приносять додатковий дохід. Реінвестуючи свої прибутки, ви можете прискорити зростання свого портфеля і швидше досягти своїх фінансових цілей.

3. Недорогі варіанти інвестування

Біржові фонди (ETF)

ETF - це інвестиційні фонди, які торгуються на фондових біржах, подібно до окремих акцій. Зазвичай вони відстежують певний індекс, наприклад, S&P 500, і пропонують диверсифікацію між різними компаніями та секторами. Однією з головних переваг ETF є низький рівень витрат, що робить їх привабливим варіантом для інвесторів, які починають з невеликих сум.

Індексні фонди

Індексн�і фонди - це взаємні фонди, метою яких є відтворення показників певного індексу, наприклад, Dow Jones Industrial Average або NASDAQ. Як і ETF, індексні фонди пропонують широку диверсифікацію за низьку вартість, що робить їх ідеальними для інвесторів, які хочуть почати з малого.

Роботи-порадники

Робо-радники - це онлайн-платформи, які використовують алгоритми для створення та управління інвестиційними портфелями на основі ваших фінансових цілей і толерантності до ризику. Зазвичай вони пропонують низькі комісії та мінімальні інвестиційні вимоги, що робить їх доступними для інвесторів з невеликими сумами грошей.

4. Стратегії диверсифікації

Розподіл активів

Розподіл активів - це процес розподілу ваших інвестицій між різними класами активів, такими як акції, облігації та грошові еквіваленти. Диверсифікуючи свій портфель, ви можете зменшити вплив результатів окремої інвестиції на загальний портфель. Це може допомогти зменшити ризик і підвищити довгострокову прибутковість.

Географічна диверсифікація

Окрім диверсифікації між класами активів, важливо також диверсифікувати і географічно. Ін�вестиції в компанії та ринки по всьому світу допоможуть захистити ваш портфель від ризиків, притаманних конкретній країні, та скористатися можливостями зростання в різних регіонах.

5. Освіта та дослідження

Будьте в курсі подій

Фінансові ринки постійно розвиваються, тому важливо бути в курсі поточних подій та ринкових тенденцій. Підписуйтесь на фінансові новини, слідкуйте за авторитетними джерелами в соціальних мережах та приєднуйтесь до спільнот онлайн-інвесторів, щоб бути в курсі останніх подій.

Навчайте себе

Інвестування може бути складним, особливо для початківців. Витратьте час на вивчення основних принципів інвестування, різних класів активів та інвестиційних стратегій. Існує безліч ресурсів, включаючи книги, онлайн-курси та фінансові веб-сайти, які допоможуть вам вчитися і розвиватися як інвестор.

6. Залишатися дисциплінованим і терплячим

Дотримуйтесь свого плану

Після того, як ви розробили свою інвестиційну стратегію, важливо дотр�имуватися свого плану, навіть у періоди ринкової волатильності. Уникайте спокуси приймати імпульсивні рішення, засновані на короткострокових коливаннях на ринку. Пам'ятайте, що інвестування - це довгострокова справа, і успіх часто вимагає терпіння та дисципліни.

Моніторинг та ребалансування

Хоча важливо залишатися дисциплінованим, також важливо періодично переглядати та коригувати свій портфель за необхідності. Регулярно контролюйте свої інвестиції, щоб переконатися, що вони приносять очікувані результати, і за необхідності змінюйте баланс портфеля, щоб підтримувати бажаний розподіл активів і рівень ризику.

7. Прогресивні стратегії для зростання вашого портфеля

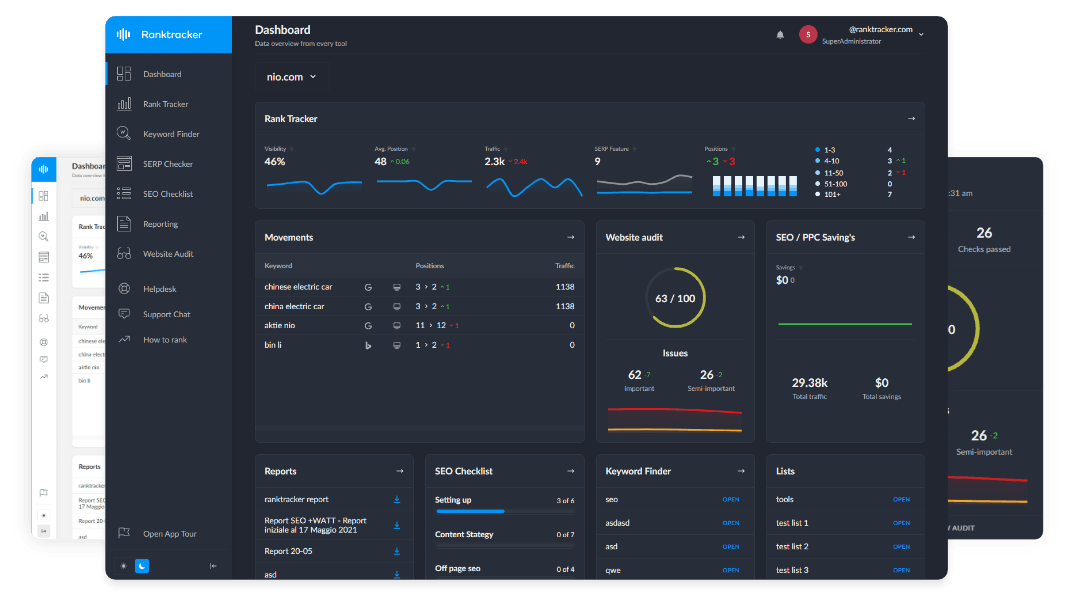

Універсальна платформа для ефективного SEO

За кожним успішним бізнесом стоїть потужна SEO-кампанія. Але з незліченною кількістю інструментів і методів оптимізації на вибір може бути важко зрозуміти, з чого почати. Що ж, не бійтеся, адже у мене є те, що вам допоможе. Представляємо вам універсальну платформу Ranktracker для ефективного SEO

Ми нарешті зробили реєстрацію на Ranktracker абсолютно безкоштовною!

Створіть безкоштовний обліковий записАбо Увійдіть, використовуючи свої облікові дані

Податково-ефективне інвестування

Податково-ефективне інвестування передбачає мінімізац�ію впливу податків на ваш інвестиційний прибуток. Такі стратегії, як інвестування в податкові пільгові рахунки, такі як IRA та 401(k), збирання податкових збитків та використання податково ефективних інвестиційних інструментів, можуть допомогти максимізувати ваш дохід після сплати податків.

Використання кредитного плеча

Маржинальна торгівля передбачає запозичення коштів у вашого брокера для інвестування в додаткові цінні папери. Хоча використання кредитного плеча може збільшити ваші прибутки, воно також збільшує ризик, оскільки збитки можуть перевищити ваші початкові інвестиції. Тільки досвідчені інвестори повинні розглядати можливість маржинальної торгівлі, і навіть тоді до неї слід підходити з обережністю.

Альтернативні інвестиції

Альтернативні інвестиції, такі як нерухомість, сировинні товари та прямі інвестиції, можуть запропонувати диверсифікацію та потенційно вищу дохідність, ніж традиційні класи активів. Однак вони часто вимагають більших мінімальних інвестицій і можуть бути менш ліквідними, ніж акції та облігації.

8. Зменшення ризиків

Надзвичайний фонд

�Перш ніж почати інвестувати, важливо створити резервний фонд на випадок непередбачуваних витрат або фінансових невдач. Відкладіть на ліквідному, доступному рахунку, наприклад, на високоприбутковому ощадному рахунку, суму, що відповідає витратам на життя за три-шість місяців.

Захист активів

Розгляньте стратегії захисту ваших активів від непередбачуваних подій, такі як страхування відповідальності, планування нерухомості та оформлення прав власності на активи. Ці заходи допоможуть захистити ваші інвестиції та фінансову безпеку перед обличчям юридичних або особистих проблем.

9. Звернення за професійною порадою

Фінансовий радник

Якщо ви не знаєте, як почати інвестувати, або потребуєте порад щодо розробки інвестиційної стратегії, зверніться за консультацією до кваліфікованого фінансового консультанта. Фінансовий консультант може допомогти вам оцінити вашу фінансову ситуацію, поставити реалістичні цілі та створити індивідуальний інвестиційний план, адаптований до ваших потреб і цілей.

Самост�ійне інвестування проти керованих послуг

Вирішіть, чи бажаєте ви керувати своїми інвестиціями самостійно, чи звернутися до професійного консультанта або послуги з управління інвестиціями. Самостійне інвестування забезпечує більший контроль і менші витрати, але вимагає часу, знань і дисципліни. Керовані послуги забезпечують зручність та досвід, але можуть мати вищу вартість.

10. Важливість терпіння та довгострокової перспективи

Довгострокове мислення

Успішне інвестування вимагає терпіння і довгострокової перспективи. Не піддавайтеся короткостроковим ринковим коливанням і не женіться за гарячими інвестиційними трендами. Замість цього зосередьтеся на своїх довгострокових цілях і залишайтеся відданими своїй інвестиційній стратегії, незважаючи на ринкові злети і падіння.

Перегляньте та скоригуйте

Регулярно переглядайте свій інвестиційний портфель і за потреби коригуйте стратегію, щоб вона відповідала вашим фінансовим цілям, толерантності до ризику та часовому горизонту. Періодичне відновлення балансу та перерозподіл активів може допомогти оптимізувати ефективні�сть вашого портфеля та зменшити ризики з плином часу.

Висновок

Інвестування не вимагає великих сум грошей; це подорож, яка починається з маленьких кроків. Цей посібник показав, що, використовуючи розумні інвестиційні стратегії, розроблені для скромних коштів, люди можуть поступово будувати міцне фінансове майбутнє. Будь то усереднення доларових витрат, недорогі інвестиції, такі як ETF, або диверсифікація, потенціал для зростання існує. За умови дисциплінованого підходу та довгострокової перспективи, навіть невеликі внески можуть з часом примножуватися, що призведе до значного накопичення багатства. Пам'ятайте, що головне - це послідовність і терпіння. Фінансові цілі, такі як пенсійне планування або заощадження на житло, є досяжними для кожного, хто бажає почати інвестувати, незалежно від початкового розміру інвестицій. Зрештою, інвестування - це закладення фундаменту для фінансової безпеки та незалежності. Завдяки рішучості та виваженому прийняттю рішень люди можуть зорієнтуватися у злетах і падіннях ринку та досягти своїх фінансових цілей.