Intro

A befektetés a pénzügyi függetlenséghez és biztonsághoz vezető út, de továbbra is tartja magát az a tévhit, hogy a jelentős tőke előfeltétel. Ezzel a hiedelemmel ellentétben a befektetés útjának megkezdése kis összegekkel nemcsak megvalósítható, hanem előnyös is. Ennek az útmutatónak az a célja, hogy eloszlassa az elterjedt mítoszokat, és lehetővé tegye az egyének számára, hogy kezdeti befektetésük nagyságától függetlenül magabiztosan vágjanak neki a befektetési útnak.

Az alapelvek megértésével és olyan stratégiai megközelítések alkalmazásával, mint a dollárköltség �átlagolása és az alacsony költségű befektetési lehetőségek, például az ETF-ek és az indexalapok, az egyének még a szerényebb összegeket is felhasználhatják egy rugalmas befektetési portfólió felépítéséhez. A következetes befizetések és a hosszú távú perspektíva révén a kamatos kamatozás ereje idővel felerősítheti a vagyon felhalmozását.

Legyen szó nyugdíjra, otthonra vagy más pénzügyi célokra való megtakarításról, a kulcs az első lépés megtételében és a fegyelmezett befektetési terv melletti elköteleződésben rejlik. Ez az útmutató praktikus meglátásokkal és megvalósítható stratégiákkal segít az egyéneknek eligazodni a befektetés bonyolultságában és elérni pénzügyi céljaikat. Elszántsággal és kitartással bárki elindulhat a pénzügyi szabadság és biztonság felé vezető úton, kis összegekkel kezdve, és idővel fokozatosan növelve portfólióját. \

1. A befektetés alapjainak megértése

Mielőtt belemerülne a konkrét stratégiákba, elengedhetetlen, hogy alaposan megértse a befektetés alapjait.

Mi az a befektetés?

A befektetés az erőforrások - jellemzően pénz - különböző eszközökbe, például részvényekbe, kötvényekbe, ingatlanokba vagy befektetési alapokba történő allokálása az idővel várható hozam reményében. A befektetés elsődleges célja a vagyon gyarapítása és olyan pénzügyi célok elérése, mint a nyugdíj-megtakarítás, az oktatás finanszírozása vagy a vagyon megőrzése. A befektetők kiszámított kockázatvállalással és a piaci lehetőségek kihasználásával jövedelmet, tőkenövekedést vagy mindkettőt kívánnak elérni. A befektetés magában foglalja a kockázatok megértését és kezelését, a portfóliók diverzifikálását és a hosszú távú stratégia betartását a hozam maximalizálása és a lehetséges veszteségek minimalizálása érdekében. Végső soron a befektetés a pénzügyi biztonság megteremtésének és a hosszú távú pénzügyi célok elérésének kulcsfontosságú eleme.

Kockázat és hozam

A befektetés egyik legfontosabb alapelve a kockázat és a hozam közötti kapcsolat. Általában a magasabb hozamlehetőségekkel járó befektetések magasabb kockázattal is járnak. Ezzel szemben az alacsonyabb kockázatú befektetések jellemzően alacsonyabb potenciális hozamot kínálnak. Az Ön kockázattűrő képességének megértése alapvető fontosságú a befektetési stratégia kialakításakor.

Befektetési célok

A befektetések megkezdése előtt elengedhetetlen a konkrét pénzügyi célok meghatározása. Legyen szó nyugdíjról, lakásvásárlásról vagy az oktatás finanszírozásáról, a célok tisztázása alapvető fontosságú. Ezek a célkitűzések irányítják a megfelelő befektetési stratégia és időkeret kiválasztását. Például az olyan hosszú távú célok, mint a nyugdíjazás, agresszívebb befektetési megközelítést indokolhatnak, míg az olyan rövid távú célok, mint az előlegfizetés, konzervatívabb stratégiát tehetnek szükségessé. A befektetési célok megértése biztosítja a pénzügyi törekvések és a befektetési döntések összehangolását, növelve a kívánt eredmények elérésének valószínűségét.

2. Kicsiben kezdjük a rendszeres hozzájárulásokkal

Dollár-költség átlagolás

Az egyik leghatékonyabb módja a kis összegű befektetések megkezdésének a dollárköltség-átlagolásnak nevezett stratégia alkalmazása. Ezzel a megközelítéssel rendszeres időközönként, a piaci viszonyoktól függetlenül, fix összegű pénzt fektet be. Ezzel több részvényt vásárol, amikor alacsonyak az árak, és kevesebbet, amikor magasak, így végső soron csökkenti a piaci volatilitás befektetéseire gyakorolt hatását.

A kompoundálás ereje

A kis összegekkel való kezdés és a rendszeres befizetések másik előnye a kamatos kamatozás ereje. A kamatos kamatozás akkor következik be, amikor a befektetések hozamai idővel további hozamokat generálnak. A hozamok újrabefektetésével felgyorsíthatja portfóliója növekedését, és gyorsabban elérheti pénzügyi céljait.

3. Alacsony költségű befektetési lehetőségek

Tőzsdén kereskedett alapok (ETF-ek)

Az ETF-ek olyan befektetési alapok, amelyekkel a tőzsdéken kereskednek, hasonlóan az egyéni részvényekhez. Általában egy adott indexet, például az S&P 500-at követik, és több vállalat és ágazat közötti diverzifikációt kínálnak. Az ETF-ek egyik fő előnye az alacsony költséghányad, ami vonzóvá teszi őket a kis összeggel induló befektetők számára.

Index alapok

Az indexalapok olyan befektetési alapok, amelyek célja egy adott index, például a Dow Jones ipari átlag vagy a NASDAQ teljesítményének leképezése. Az ETF-ekhez hasonlóan az indexalapok is széles körű diverzifikációt kínálnak alacsony költségek mellett, így ideálisak a kisbefektetők számára, akik kicsiben szeretnének kezdeni.

Robo-tanácsadók

A robot-tanácsadók olyan online platformok, amelyek algoritmusok segítségével az Ön pénzügyi céljai és kockázattűrése alapján befektetési portfóliókat hoznak létre és kezelnek. Általában alacsony díjakat és minimális befektetési követelményeket kínálnak, így a kis összegű befektetők számára is elérhetővé válnak.

4. Diverzifikációs stratégiák

Eszközelosztás

Az eszközallokáció a befektetések különböző eszközosztályok, például részvények, kötvények és készpénz-egyenértékesek közötti elosztásának folyamata. A portfólió diverzifikálásával csökkentheti az egyes befektetések teljesítményének hatását a teljes portfólióra. Ez segíthet a kockázatok mérséklésében és a hosszú távú hozamok növelésében.

Földrajzi diverzifikáció

Az eszközosztályok közötti diverzifikáció mellett elengedhetetlen a földrajzi diverzifikáció is. A világszerte működő vállalatokba és piacokra történő befektetés segíthet megvédeni portfólióját az országspecifikus kockázatoktól, és kihasználhatja a különböző régiókban rejlő növekedési lehetőségeket.

5. Oktatás és kutatás

Maradjon tájékozott

A pénzügyi piacok folyamatosan fejlődnek, ezért fontos, hogy tájékozottak legyünk az aktuális eseményekről és a piaci trendekről. Iratkozzon fel pénzügyi hírkiadványokra, kövesse a neves forrásokat a közösségi médiában, és fontolja meg az online befektetői közösségekhez való csatlakozást, hogy naprakész maradjon a legújabb fejleményekkel kapcsolatban.

Képezd magad

A befektetés összetett lehet, különösen a kezdők számára. Szánjon időt arra, hogy megismerkedjen a befektetési alapelvekkel, a különböző eszközosztályokkal és befektetési stratégiákkal. Számos forrás áll rendelkezésre, köztük könyvek, online tanfolyamok és pénzügyi weboldalak, amelyek segítenek a tanulásban és a befektetői fejlődésben.

6. Fegyelem és türelem

Tartsa magát a tervéhez

Ha már kialakította befektetési stratégiáját, fontos, hogy ragaszkodjon a tervéhez, még a piaci ingadozások időszakában is. Kerülje a kísértést, hogy a rövid távú piaci ingadozások alapján impulzív döntéseket hozzon. Ne feledje, hogy a befektetés hosszú távú vállalkozás, és a sikerhez gyakran türelemre és fegyelemre van szükség.

Monitorozás és újraegyensúlyozás

Miközben fontos, hogy fegyelmezett maradjon, az is elengedhetetlen, hogy rendszeresen felülvizsgálja és szükség szerint kiigazítsa portfólióját. Rendszeresen ellenőrizze befektetéseit, hogy azok az elvárásoknak megfelelően teljesítenek-e, és szükség esetén egyensúlyozza át portfólióját, hogy fenntartsa a kívánt eszközallokációt és kockázati szintet.

7. Fejlett stratégiák a portfólió növeléséhez

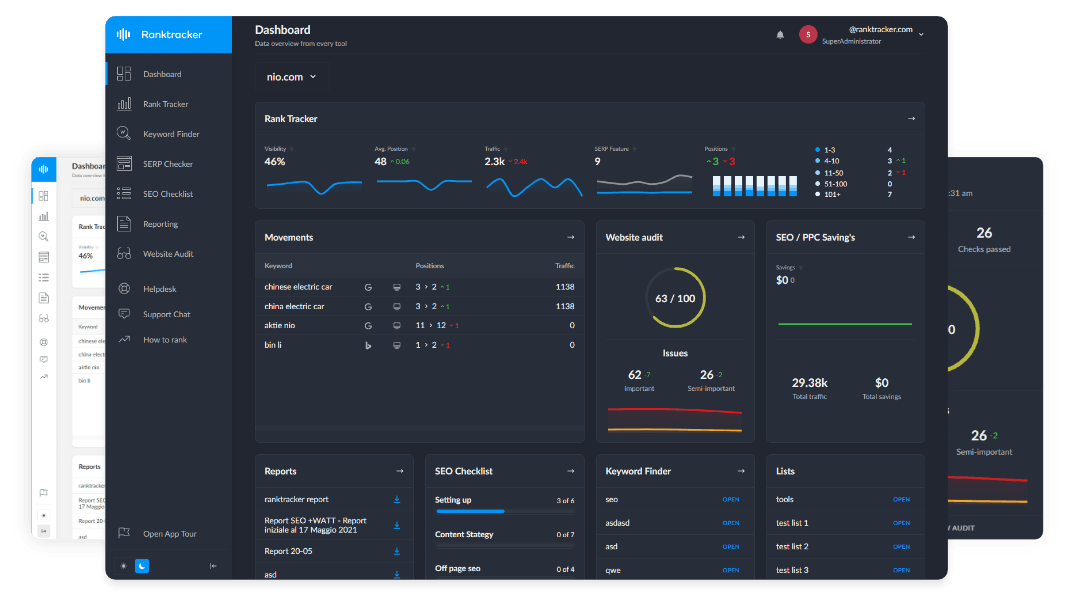

Az All-in-One platform a hatékony SEO-hoz

Minden sikeres vállalkozás mögött egy erős SEO kampány áll. De a számtalan optimalizálási eszköz és technika közül lehet választani, ezért nehéz lehet tudni, hol kezdjük. Nos, ne félj tovább, mert van egy ötletem, ami segíthet. Bemutatom a Ranktracker all-in-one platformot a hatékony SEO-ért.

Végre megnyitottuk a Ranktracker regisztrációt teljesen ingyenesen!

Ingyenes fiók létrehozásaVagy Jelentkezzen be a hitelesítő adatokkal

Adóhatékony befektetés

Az adóhatékony befektetés magában foglalja az adóknak a befektetési hozamra gyakorolt hatásának minimalizálását. Az olyan stratégiák, mint az adókedvezményes számlákra, például az IRA-kra és a 401(k)-ra történő befektetés, az adóveszteségek levonása és az adótakarékos befektetési eszközök használata segíthetnek az adózás utáni hozamok maximalizálásában.

Margin kihasználása

A margin kereskedés során a brókertől vesz fel kölcsönt, hogy további értékpapírokba fektessen be. Bár a tőkeáttétel növelheti a hozamot, a kockázatot is növeli, mivel a veszteségek meghaladhatják az eredeti befektetést. Csak tapasztalt befektetőknek érdemes fontolóra venni a margin kereskedést, és még akkor is óvatosan kell hozzáállni.

Alternatív befektetések

Az alternatív befektetések, mint például az ingatlan, az áruk és a magántőke, diverzifikációt és potenciálisan magasabb hozamot kínálhatnak, mint a hagyományos eszközosztályok. Ezek azonban gyakran magasabb minimális befektetést igényelnek, és kevésbé likvidek lehetnek, mint a részvények és kötvények.

8. Kockázatok mérséklése

Vészhelyzeti alap

Mielőtt elkezdene befektetni, elengedhetetlen, hogy vészhelyzeti alapot hozzon létre a váratlan kiadások vagy pénzügyi visszaesések fedezésére. Törekedjen arra, hogy a megélhetési költségek három-hat havi összegét egy likvid, hozzáférhető számlán, például egy magas hozamú megtakarítási számlán tegye félre.

Vagyonvédelem

Fontolja meg a vagyonának az előre nem látható eseményekkel szembeni védelmét szolgáló stratégiákat, például felelősségbiztosítást, hagyatéki tervezést és vagyoncímek létrehozását. Ezek az intézkedések segíthetnek megóvni befektetéseit és pénzügyi biztonságát a jogi vagy személyes kihívásokkal szemben.

9. Szakmai tanácsadás kérése

Pénzügyi tanácsadó

Ha bizonytalan abban, hogyan kezdjen el befektetni, vagy útmutatásra van szüksége a befektetési stratégia kialakításához, fontolja meg, hogy tanácsot kérjen egy képzett pénzügyi tanácsadótól. A pénzügyi tanácsadó segíthet felmérni pénzügyi helyzetét, reális célokat kitűzni, és az Ön igényeihez és céljaihoz igazított, személyre szabott befektetési tervet készíteni.

DIY befektetés vs. menedzselt szolgáltatások

Döntse el, hogy a befektetéseit inkább saját maga szeretné-e kezelni, vagy igénybe veszi-e egy professzionális tanácsadó vagy kezelt befektetési szolgáltatás szolgáltatásait. A barkácsolás nagyobb kontrollt és alacsonyabb díjakat kínál, de időt, tudást és fegyelmet igényel. A menedzselt szolgáltatások kényelmet és szakértelmet biztosítanak, de magasabb díjakkal járhatnak.

10. A türelem és a hosszú távú perspektíva fontossága

Hosszú távú gondolkodásmód

A sikeres befektetés türelmet és hosszú távú perspektívát igényel. Kerülje el, hogy rövid távú piaci ingadozásokba keveredjen, vagy a forró befektetési trendeket hajszolja. Ehelyett összpontosítson hosszú távú céljaira, és a piaci hullámvölgyek alatt is maradjon elkötelezett a befektetési stratégiája mellett.

Felülvizsgálat és beállítás

Rendszeresen vizsgálja felül befektetési portfólióját, és szükség szerint módosítsa stratégiáját, hogy az továbbra is összhangban maradjon pénzügyi céljaival, kockázattűrő képességével és időhorizontjával. Az időszakos kiegyensúlyozás és az eszközök átcsoportosítása segíthet optimalizálni portfóliója teljesítményét és idővel csökkenteni a kockázatokat.

Következtetés

A befektetés nem igényel nagy összegeket; ez egy olyan utazás, amely kis lépésekkel kezdődik. Ez az útmutató megmutatta, hogy a szerényebb pénzeszközökre szabott intelligens befektetési stratégiák alkalmazásával az egyének fokozatosan erős pénzügyi jövőt építhetnek. Akár a dollárköltségek átlagolásával, akár alacsony költségű befektetésekkel, például ETF-ekkel, akár diverzifikációval, a növekedés lehetősége adott. A fegyelmezett megközelítés és a hosszú távú perspektíva fenntartásával még a kis összegű befizetések is idővel felhalmozódhatnak, ami jelentős vagyongyarapodáshoz vezethet. Ne feledje, a kulcs a következetesség és a türelem. Az olyan pénzügyi célok, mint a nyugdíjtervezés vagy az otthonra való megtakarítás elérhetőek mindenki számára, aki hajlandó elkezdeni a befektetést, függetlenül a kezdeti befektetés nagyságától. A befektetés végső soron a pénzügyi biztonság és függetlenség megalapozásáról szól. Elszántsággal és körültekintő döntéshozatallal az egyének átvészelhetik a piac hullámzásait és elérhetik pénzügyi törekvéseiket.