Intro

Affiliate marketing jest użytecznym sposobem zarabiania trochę dodatkowego dochodu lub budowania osobistej marki online. Affiliates może wahać się od udanych blogerów, którzy umieścić linki partnerskie w ich treści, aby zarobić trochę dodatkowych pieniędzy w niepełnym wymiarze czasu pracy do producentów treści wideo i influencerów, którzy są wypłacane przystojnie za ich poparcie produktu lub usługi, że firma może zaoferować.

Ta metoda marketingu odnotowała wzrost na przestrzeni lat, dodając nowy wymiar dochodów dla internetowych influencerów i oferując markom możliwość zdobycia większej ekspozycji. Afiliacje nie są tylko dla blogów modowych i luksusowych marek albo. Kilka branż korzysta obecnie z afiliacji, aby wyeksponować swoje produkty dla nowych odbiorców i uzyskać korzyści z bycia kojarzonym z osobą online, której konsumenci ufają.

Ten przewodnik dostarczy planu dla lepszego zrozumienia tego, czym jest marketing afiliacyjny, czy afilianci są zobowiązani do rejestracji i płacenia podatków od swoich zarobków, a także jak uniknąć sztywnych kar, które mogą pochodzić z nieprzestrzegania zasad i przepisów, które odnoszą się do afiliantów i ich obowiązków podatkowych.

Co to jest Affiliate Income?

Dla biznesu, zaufanie i szacunek, które zgromadził partner w tej samej branży może być skutecznym sposobem sprzedaży produktu lub usługi. Klient będzie kojarzył ten produkt lub firmę z afiliantem, a przez pełnomocnika, marka, którą afiliant popiera lub do której linkuje treści, potencjalnie zyska to samo zaufanie do zupełnie nowej grupy konsumentów.

W zamian za to, firma zapłaci afiliantowi prowizję za promowanie ich. Zapewnia to dochód dla partnera, który może wahać się w cenie w zależności od zasięgu i popularności danego wydawcy.

Więc, co to jest dochód afiliacyjny? Pomyśl o tym jako o prowizji, którą afiliant otrzymuje w zamian za określoną ilość konwersji, które pochodzą z linków, które umieszczają na swoich blogach lub endorsements, które robią w treściach wideo dla określonych produktów.

Przykłady dochodów z afiliacji

Każdy, kto kiedykolwiek widział słowa "post sponsorowany" lub "link partnerski" podczas przeglądania strony internetowej, zetknął się już z marketingiem afiliacyjnym w taki czy inny sposób. Poniżej znajduje się standardowy przykład, jak działa proces dochodów afiliacyjnych w 5 prostych krokach.

![]() (Linki afiliacyjne porównujące dostawców oprogramowania księgowego)

(Linki afiliacyjne porównujące dostawców oprogramowania księgowego)

- Krok 1: Afiliant publicznie popiera lub pokazuje reklamę firmy z linkiem za pośrednictwem bloga, filmu na YouTube, mediów społecznościowych lub strony internetowej.

- Krok 2: Użytkownik klika na unikalny link partnerski i sprawdza, co oferuje sprzedawca.

- Krok 3: Użytkownik dokonuje następnie zakupu produktu lub usługi u danego sprzedawcy.

- Krok 4: Transakcja zakupu lub lead jest odnotowywany, rejestrowany i potwierdzany przez handlowca

- Krok 5: Ponieważ konwersja została wygenerowana z linku partnerskiego, partner otrzymuje prowizję pieniężną za zakup od sprzedawcy (często poprzez sieć afiliacyjną)

Każda stawka prowizji będzie się różnić w zależności od firmy i partnera. Mogą one wahać się od tak niskich jak 1% sprzedaży do góry 50% w niektórych rzadkich przypadkach. Niektóre umowy partnerskie nawet zapewnić uzgodnione stawki ryczałtowej dla każdej sprzedaży zamiast.

Zarabianie na afiliacji i płacenie podatków

Niezależnie od tego, czy dana osoba realizuje marketing afiliacyjny jako przedsięwzięcie w pełnym wymiarze godzin, czy też jako koncert poboczny, aby uzyskać dodatkowy dochód, zarobki uzyskane z bycia afiliantem są podatne na te same prawa podatkowe i dochodowe, które obowiązują w przypadku każdej innej formy dochodu.

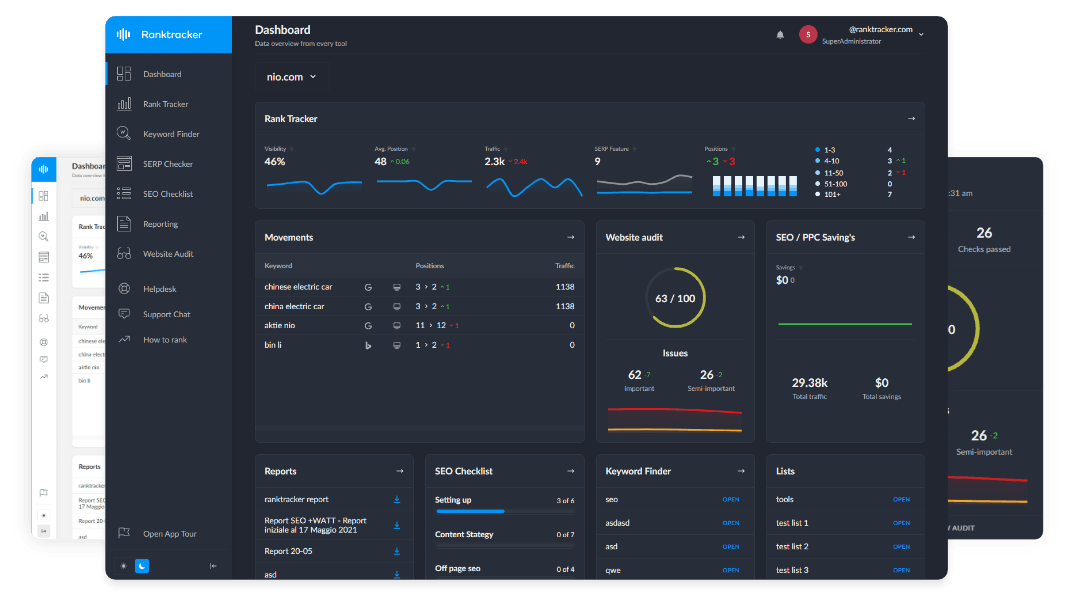

Platforma "wszystko w jednym" dla skutecznego SEO

Za każdym udanym biznesem stoi silna kampania SEO. Ale z niezliczonych narzędzi optymalizacji i technik tam do wyboru, może być trudno wiedzieć, gdzie zacząć. Cóż, nie obawiaj się więcej, ponieważ mam właśnie coś, co może pomóc. Przedstawiamy Ranktracker - platformę all-in-one dla skutecznego SEO.

W końcu otworzyliśmy rejestrację do Ranktrackera całkowicie za darmo!

Załóż darmowe kontoLub Zaloguj się używając swoich danych uwierzytelniających

Dla afiliantów z Wielkiej Brytanii oznacza to, że wszystkie dochody są prawidłowo odnotowywane i przekazywane odpowiednim stronom, aby uniknąć potencjalnych kar i grzywien w późniejszym czasie.

Czy powinienem powiadomić HMRC o jakimkolwiek dochodzie z afiliacji?

Ludzie są prawnie zobowiązani do uświadomienia HMRC o pieniądzach, które otrzymują, jeśli ten dochód przekracza kwotę £1,000 (w ciągu roku podatkowego). W przypadku dochodów partnerskich, oznacza to, że jeśli jakiekolwiek zarobki przekroczą limit £1,000 to będą musiały być oficjalnie ujawnione HM Revenue & Customs.

Każdy dochód z działalności afiliacyjnej w ciągu roku podatkowego, który nie przekracza kwoty £1,000 może podlegać zasadom trading income allowance. Korzystając z tego dodatku, osoby fizyczne mogą zarobić do £1,000 bez konieczności informowania o tym HMRC. Jednak ważne jest, aby zrozumieć, że kwota ta odnosi się do dochodu partnera, a nie koniecznie do jego zysku.

Aby uniknąć jakichkolwiek problemów lub niedopatrzeń, najlepiej jest zarejestrować się w HMRC niezależnie od kwoty zarobionej w danym roku podatkowym. Pomaga to uniknąć problemów, gdy obroty wzrosną i zapewnia, że oddziały z siedzibą w Wielkiej Brytanii unikną dużych opłat karnych za rejestrację w przyszłości.

Rejestrowanie dochodów afiliantów w HMRC

Aby prawidłowo zarejestrować dochód partnera w HMRC, partner musi zarejestrować się jako osoba samozatrudniona lub jako spółka z ograniczoną odpowiedzialnością. W przypadku samozatrudnienia, rejestracja może być dokonana poprzez wypełnienie formularza na stronie HM Revenue & Customs.

![]() (Proces rejestracji dla HMRC)

(Proces rejestracji dla HMRC)

Aby zapewnić szybszy i sprawniejszy proces, warto mieć pod ręką następujące informacje.

- Imię i nazwisko

- Data urodzenia

- Numer ubezpieczenia społecznego

- Zarejestrowany adres w Zjednoczonym Królestwie

- Numer telefonu i adres e-mail

- Paszport i prawo jazdy

- Paylisps i P60s

- Data rozpoczęcia działalności przedsiębiorstwa powiązanego

Dla osób, które zdecydują się zarejestrować jako samozatrudnieni, niezależnie od zysku, zaleca się, aby firmy stowarzyszone zrobiły to do 5 października od zakończenia pierwszego roku podatkowego jako firma. Innymi słowy, firma, która rozpoczyna działalność w styczniu 2023 roku jest zobowiązana do poinformowania HMRC do 5 października 2023 roku.

Jeśli termin został przekroczony, należy zarejestrować się jak najszybciej, aby uniknąć potencjalnego ryzyka poniesienia kar za spóźnienie.

Platforma "wszystko w jednym" dla skutecznego SEO

Za każdym udanym biznesem stoi silna kampania SEO. Ale z niezliczonych narzędzi optymalizacji i technik tam do wyboru, może być trudno wiedzieć, gdzie zacząć. Cóż, nie obawiaj się więcej, ponieważ mam właśnie coś, co może pomóc. Przedstawiamy Ranktracker - platformę all-in-one dla skutecznego SEO.

W końcu otworzyliśmy rejestrację do Ranktrackera całkowicie za darmo!

Załóż darmowe kontoLub Zaloguj się używając swoich danych uwierzytelniających

W przypadku partnerów, którzy chcą zarejestrować się jako spółka z ograniczoną odpowiedzialnością, kroki podjęte w celu rejestracji w Companies House powinny zostać zakończone przed otrzymaniem jakiegokolwiek dochodu. Po zarejestrowaniu, HMRC zostanie powiadomiony o założeniu spółki. Po tym, Limited Company powinna otrzymać list od HMRC, który zawiera następujące informacje:

- Potwierdzenie istnienia spółki z ograniczoną odpowiedzialnością

- Zasady i wymogi podatkowe, których należy przestrzegać

- Unikalny numer referencyjny podatnika (UTR), który ma być stosowany w sprawach podatkowych

Płacenie podatków od dochodów z afiliacji

Po przekroczeniu progu £1,000, istnieje możliwość zarobienia do £12,570 w ciągu roku podatkowego bez konieczności płacenia podatków. Jest to tak zwany wolny od podatku osobisty zasiłek. Należy pamiętać, że nie wyklucza to obowiązku rejestracji w HMRC i ujawniania dochodów.

Poniżej przedstawiamy zestawienie brytyjskich pasm dla zarobków i dochodu do opodatkowania.

- 0% stawka podatkowa od dochodów do £12,570 (personal allowance)

- 20% stawka podatkowa od dochodów pomiędzy £12,571 a £50,270 (basic rate)

- 40% stawka podatkowa od dochodów pomiędzy £50,271 a £150,000 (higher rate)

- 45% stawka podatkowa od dochodów powyżej 150 tys. funtów (stawka dodatkowa)

Osoby, które uzyskują dochód z pracy dodatkowej w ramach side-gigu i jednocześnie pozostają zatrudnione na pełny etat, powinny mieć świadomość, że podatek dochodowy będzie ustalany na podstawie łącznych zarobków. Dlatego też, przy obliczaniu dochodu do opodatkowania, ważne jest, aby uwzględnić wszystkie zarobki w ciągu roku podatkowego.

Afilianci rejestrujący się w HMRC jako samozatrudnieni będą również podlegać płatnościom National Insurance od wszelkich zysków biznesowych przekraczających progi zasiłków osobistych wymienionych powyżej. Dla oddziałów prowadzących własną działalność gospodarczą, stawki ubezpieczenia społecznego będą należały do klasy 2 lub klasy 4.

W roku podatkowym 2022/2023 stawki National Insurance są następujące:

Class 2 National Insurance - £3.15 tygodniowo przy zyskach powyżej £6,725 rocznie

Class 4 National Insurance - 9,73% od zysków pomiędzy £11,908 a £50,270 oraz 2,72% od wszelkich zysków powyżej tej kwoty.

Dochód z afiliacji i dokładna księgowość

![]() (Deska rozdzielcza oprogramowania księgowego)

(Deska rozdzielcza oprogramowania księgowego)

Kluczową częścią utrzymywania małej firmy (lub kariery na własny rachunek) jest utrzymywanie dokładnych zapisów księgowych. Dlatego też śledzenie spraw księgowych i nadchodzących dat należnych płatności jest fundamentalną częścią każdej przestrzegającej podatków osoby lub właściciela firmy. Dlatego, aby pomóc osobom samozatrudnionym (a także właścicielom małych firm) w tym przedsięwzięciu, rząd wprowadził inicjatywę Making Tax Digital, która zobowiązała przedsiębiorstwa do prowadzenia dokumentacji w formie cyfrowej, a także do regularnego przekazywania aktualizacji do HMRC. Ideą jest ułatwienie szybszego, bardziej usprawnionego procesu podatkowego. Aby skorzystać z tych systemów i zgłosić wszelkie zarobki biznesowe do HMRC w bardziej uproszczony sposób, firmy są zobowiązane do posiadania oprogramowania zgodnego z MTD (Making Tax Digital). Od kwietnia 2024 r. System ten będzie miał zastosowanie do każdego, kto jest zarejestrowany w systemie self-assessment, czyli tam, gdzie prawdopodobnie będzie pozycjonowana większość brytyjskich oddziałów.

Dozwolone wydatki dla jednostek stowarzyszonych

Osoby samozatrudnione mają prawo do dokonywania pewnych odliczeń od kosztów prowadzenia działalności gospodarczej. Są one powszechnie znane jako dozwolone wydatki. Przykładowo, jeśli osoba współpracująca osiąga roczny dochód w wysokości £35,000, ale odlicza £5,000 w ramach dozwolonych wydatków, podatek zostanie zapłacony tylko od pozostałej kwoty £30,000 (zysk podlegający opodatkowaniu).

Poniżej przedstawiamy kilka standardowych wydatków, od których osoby samozatrudnione w branży afiliacyjnej mogą nie płacić podatków.

- Koszty biurowe, takie jak markowa papeteria czy rachunki telefoniczne

- Koszty podróży (benzyna, bilety kolejowe, parkingi itp.)

- Koszty finansowe, takie jak opłaty bankowe lub ubezpieczenie

- Kosztyaudytu i utrzymaniastrony internetowej

- Koszty reklamy i marketingu w działalności gospodarczej

- Szkolenia związane z prowadzoną działalnością

Afilianci pracujący w domu nadal mogą ubiegać się o zwrot niektórych kosztów za następujące wydatki:

- Council Tax

- Rachunki za ogrzewanie i energię elektryczną

- Rachunki za Internet i telefon

- Czynsz i odsetki hipoteczne

Jednak, aby to zrobić, partnerzy pracujący w domu będą zobowiązani do podzielenia tych kosztów przy użyciu sprawiedliwej metody obliczeniowej.

Na przykład, partner pracujący w domu z 6 sypialniami może używać tylko 1 pokoju jako biura. Jeśli roczny rachunek za energię elektryczną wynosi 900 funtów, afilianci mogą odliczyć 150 funtów z tego rachunku jako dopuszczalny wydatek (900 funtów podzielone przez 6 równa się 150 funtów).

W przypadku podmiotów stowarzyszonych zarejestrowanych jako Limited Company, zasady są nieco inne. Koszty biznesowe mogą być odliczane od rocznych zysków przed opodatkowaniem, a wszystko, co jest wykorzystywane osobiście jako korzyść dla firmy, musi być odpowiednio zgłoszone do HMRC.

Składanie zeznania podatkowego jako afiliant

W Wielkiej Brytanii rok podatkowy rozpoczyna się 6 kwietnia danego roku, a kończy 5 kwietnia roku następnego. Digitalizacja spraw podatkowych ułatwiła złożenie bardziej uproszczonego zeznania podatkowego, które można złożyć za pomocą portali internetowych HMRC. Upewnienie się, że wszystkie samooceny zostały złożone na czas, zapobiega potencjalnym grzywnom i problemom w późniejszym okresie roku dla firmy stowarzyszonej.

Wszystko, czego w pełni zarejestrowana firma stowarzyszona powinna potrzebować, aby złożyć zeznanie podatkowe, to identyfikator użytkownika i hasło dostarczone przez HMRC w dniu rejestracji firmy.

W przypadku spółek Limited, podmioty stowarzyszone będą zobowiązane do złożenia wszelkich rachunków w Companies House, oprócz deklaracji podatkowych, które muszą być złożone w HMRC. W przypadku niektórych prywatnych spółek Limited, możliwe jest złożenie obu tych dokumentów razem, w zależności od tego, czy potrzebny jest audytor.

Platforma "wszystko w jednym" dla skutecznego SEO

Za każdym udanym biznesem stoi silna kampania SEO. Ale z niezliczonych narzędzi optymalizacji i technik tam do wyboru, może być trudno wiedzieć, gdzie zacząć. Cóż, nie obawiaj się więcej, ponieważ mam właśnie coś, co może pomóc. Przedstawiamy Ranktracker - platformę all-in-one dla skutecznego SEO.

W końcu otworzyliśmy rejestrację do Ranktrackera całkowicie za darmo!

Załóż darmowe kontoLub Zaloguj się używając swoich danych uwierzytelniających

Aby złożyć zeznanie podatkowe w HMRC oddzielnie od Companies House, poniższe informacje HMRC mogą być przydatne, aby upewnić się, że wszystko jest dokładne i rozliczone. Aby przyspieszyć proces, najlepiej mieć w pobliżu wszelkie dane i numery rejestracyjne Companies House, jak również informacje o kontach HMRC.

Dochody i podatki w spółkach zależnych: Uproszczone procesy dla pomyślnej przyszłości

Niezależnie od tego, ile godzin poświęca się na biznes afiliacyjny i czy zyski pochodzą z hobby w niepełnym wymiarze godzin, czy z przedsięwzięcia w pełnym wymiarze godzin, śledzenie zarobków, należnych podatków i dat, w których należy je zapłacić, jest istotną częścią utrzymania udanego biznesu.

Jako w pełni zarejestrowany właściciel firmy, osoba stowarzyszona musi prowadzić jasną i zwięzłą dokumentację wszystkich informacji finansowych, transakcji i wydatków. W celu zapewnienia, że przyszłe podatki będą składane na czas i dokładnie, rząd zachęca osoby fizyczne do przejścia na w pełni cyfrową platformę podatkową dla większej efektywności, przejrzystości i dokładności.

Pozostając czujnym i skrupulatnym w kwestii tego, co i kiedy musi być zapłacone, partnerzy mogą stworzyć podstawy dla przyszłości, która będzie łatwiejsza do zarządzania, planowania i ostatecznie, bardziej wygodna dla utrzymania ich biznesu zgodnie z brytyjskim prawem podatkowym.

Po dalsze wskazówki i wszelkie inne pytania, koniecznie odwiedź sekcję strony internetowej HM Revenue & Customs poświęconą sprawom biznesu i samozatrudnienia.