Introducere

Marketingul afiliat este o modalitate utilă de a câștiga un mic venit suplimentar sau de a construi un brand personal online. Afiliații pot fi de la bloggeri de succes care pun linkuri de afiliere în conținutul lor pentru a câștiga niște bani în plus cu jumătate de normă până la producători de conținut video și influenceri care sunt plătiți generos pentru susținerea unui produs sau serviciu pe care îl poate oferi o afacere.

Această metodă de marketing a cunoscut o creștere de-a lungul anilor, adăugând o nouă dimensiune a veniturilor pentru influencerii online și oferind brandurilor posibilitatea de a obține mai multă expunere. Afiliații nu sunt nici ei doar pentru blogurile de modă și mărcile de lux. Mai multe industrii se folosesc acum de afiliați pentru a-și expune produsele unor noi audiențe și pentru a obține beneficiile asocierii cu o persoană online în care consumatorii au încredere.

Acest ghid va oferi planul pentru o mai bună înțelegere a ceea ce înseamnă marketingul afiliat, dacă afiliații sunt obligați să se înregistreze și să plătească impozite pentru câștigurile lor și cum să evite sancțiunile dure care pot apărea în cazul nerespectării regulilor și reglementărilor care se aplică afiliaților și responsabilităților lor fiscale.

Ce este venitul de afiliere?

Pentru o afacere, încrederea și respectul pe care un afiliat din aceeași industrie le-a acumulat pot fi o modalitate eficientă de a vinde un produs sau un serviciu. Un client va asocia produsul sau afacerea respectivă cu afiliatul și, prin intermediul acestuia, marca pe care afiliatul o susține sau la care face trimitere la orice conținut va putea câștiga aceeași încredere în fața unui public complet nou de consumatori.

În schimbul acestui lucru, o afacere va plăti afiliatului un comision pentru promovarea lor. Acest lucru asigură un venit pentru afiliat, care poate varia în funcție de amploarea și popularitatea editorului în cauză.

Deci, ce este venitul afiliat? Gândește-te la el ca la un comision pe care un afiliat îl primește în schimbul unei anumite cantități de conversii care provin din link-urile pe care le pun pe blogurile lor sau din aprobările pe care le fac în conținutul video pentru anumite produse.

Exemple de venituri din afiliere

Oricine a văzut vreodată cuvintele "post sponsorizat" sau "link afiliat" atunci când navighează pe un site web a întâlnit deja marketingul afiliat într-un fel sau altul. Mai jos este un exemplu standard al modului în care funcționează procesul de obținere a veniturilor din afiliere în 5 pași simpli.

![]() (Link-uri de afiliere care compară furnizorii de software de contabilitate)

(Link-uri de afiliere care compară furnizorii de software de contabilitate)

- Pasul 1: Un afiliat susține în mod public sau arată o reclamă pentru o afacere cu un link prin intermediul unui blog, video YouTube, social media sau site web.

- Pasul 2: Un utilizator face apoi clic pe linkul unic de afiliere furnizat și explorează ceea ce oferă comerciantul.

- Pasul 3: Utilizatorul achiziționează apoi un produs sau un serviciu de la comerciantul în cauză.

- Pasul 4: Tranzacția de cumpărare sau lead-ul este notat, înregistrat și confirmat de către comerciant.

- Pasul 5: Deoarece conversia a fost generată de linkul afiliat, afiliatul primește un comision monetar pentru achiziția de la comerciant (adesea prin intermediul unei rețele de afiliere).

Fiecare rată de comision va varia în funcție de companie și de afiliat. Acestea pot varia de la doar 1% dintr-o vânzare până la mai mult de 50% în unele cazuri rare. Unele acorduri de afiliere prevăd chiar și o rată fixă convenită de comun acord pentru fiecare vânzare în parte.

Câștigarea de venituri de afiliere și plata impozitelor

Indiferent dacă o persoană urmărește marketingul afiliat ca o aventură cu normă întreagă sau ca o activitate secundară pentru a câștiga un venit suplimentar, câștigurile obținute din calitatea de afiliat sunt supuse acelorași legi privind impozitele și veniturile ca orice altă formă de venit.

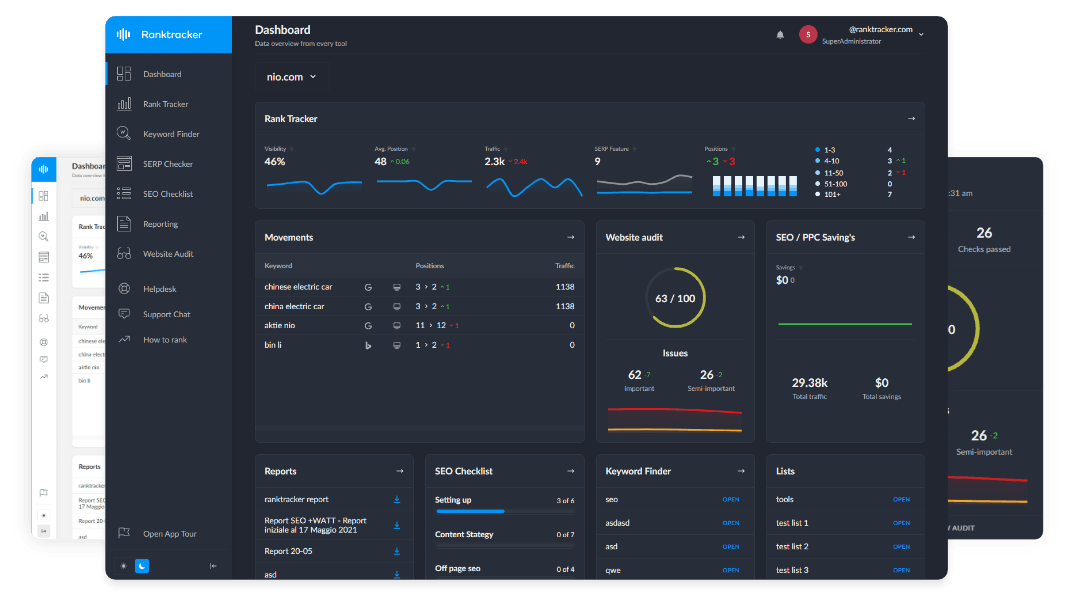

Platforma All-in-One pentru un SEO eficient

În spatele fiecărei afaceri de succes se află o campanie SEO puternică. Dar, având în vedere că există nenumărate instrumente și tehnici de optimizare din care puteți alege, poate fi greu să știți de unde să începeți. Ei bine, nu vă mai temeți, pentru că am exact ceea ce vă poate ajuta. Vă prezentăm platforma Ranktracker all-in-one pentru un SEO eficient

Am deschis în sfârșit înregistrarea la Ranktracker absolut gratuit!

Creați un cont gratuitSau Conectați-vă folosind acreditările dvs.

Pentru afiliații cu sediul în Marea Britanie, acest lucru înseamnă că trebuie să vă asigurați că toate veniturile sunt notate corect și transmise părților relevante pentru a evita orice potențiale penalități și amenzi ulterioare.

Ar trebui să anunț HMRC despre orice venit afiliat?

Oamenii sunt obligați prin lege să informeze HMRC cu privire la sumele de bani pe care le primesc, dacă venitul respectiv depășește suma de 1.000 de lire sterline (pe parcursul unui an fiscal). În cazul veniturilor afiliate, acest lucru înseamnă că, dacă orice câștig depășește această limită de 1.000 de lire sterline, atunci va trebui să fie divulgat oficial către HM Revenue & Customs.

Orice venit afiliat în cadrul unui an fiscal care nu depășește suma de 1.000 de lire sterline poate intra sub incidența indemnizației pentru venituri comerciale. Profitând de această indemnizație de venit, persoanelor fizice li se permite să câștige până la 1.000 de lire sterline fără a fi nevoite să anunțe HMRC. Cu toate acestea, este esențial să înțelegeți că această sumă se referă la venitul unui afiliat, și nu neapărat la profitul acestuia.

Pentru a evita orice probleme sau inadvertențe, cel mai bine este să vă înregistrați la HMRC indiferent de suma câștigată în anul fiscal. Acest lucru ajută la prevenirea problemelor atunci când cifra de afaceri crește și asigură faptul că afiliații cu sediul în Regatul Unit evită în viitor plata unor taxe mari de penalizare pentru înregistrare.

Înregistrarea venitului afiliat la HMRC

Pentru a înregistra în mod corect veniturile afiliaților la HMRC, un afiliat va trebui să se înregistreze fie ca lucrător independent, fie ca societate cu răspundere limitată. În cazul unei activități independente, înregistrarea se poate face prin completarea unui formular pe site-ul HM Revenue & Customs.

![]() (Procesul de înregistrare pentru HMRC)

(Procesul de înregistrare pentru HMRC)

Pentru a asigura un proces mai rapid și mai eficient, este o idee bună să aveți la îndemână următoarele informații.

- Nume și prenume

- Data nașterii

- Numărul de asigurare națională

- Adresa înregistrată în Regatul Unit

- Numărul de telefon și adresa de e-mail

- Pașaport și permis de conducere

- Fișele de plată și P60

- Data de începere a activității afilierii

Pentru persoanele fizice care aleg să se înregistreze ca lucrători independenți, indiferent de profit, se recomandă ca întreprinderile afiliate să facă acest lucru până la data de 5 octombrie de la sfârșitul primului an fiscal ca întreprindere. Cu alte cuvinte, o afacere care începe în ianuarie 2023 este obligată să anunțe HMRC până la 5 octombrie 2023.

În cazul în care nu s-a respectat un termen limită, este esențial să vă înregistrați cât mai curând posibil pentru a evita riscul potențial de a suporta penalități de întârziere.

Platforma All-in-One pentru un SEO eficient

În spatele fiecărei afaceri de succes se află o campanie SEO puternică. Dar, având în vedere că există nenumărate instrumente și tehnici de optimizare din care puteți alege, poate fi greu să știți de unde să începeți. Ei bine, nu vă mai temeți, pentru că am exact ceea ce vă poate ajuta. Vă prezentăm platforma Ranktracker all-in-one pentru un SEO eficient

Am deschis în sfârșit înregistrarea la Ranktracker absolut gratuit!

Creați un cont gratuitSau Conectați-vă folosind acreditările dvs.

În cazul afiliaților care doresc să se înregistreze ca societate cu răspundere limitată, pașii de înregistrare la Registrul Comerțului ar trebui să fie finalizați înainte de primirea oricărui venit de afiliat. Odată constituită, HMRC va fi notificat cu privire la înființare. După aceasta, o Societate Limitată ar trebui să primească o scrisoare de la HMRC care să conțină următoarele informații:

- Confirmarea societății cu răspundere limitată

- Normele și cerințele fiscale pe care trebuie să le respectați

- Referința unică a contribuabilului (UTR) care urmează să fie utilizată pentru chestiuni fiscale

Plata impozitului pe veniturile afiliaților

Odată ce venitul de afiliere depășește pragul de 1.000 de lire sterline menționat mai sus, există posibilitatea de a câștiga până la 12.570 de lire sterline într-un an fiscal, fără a fi nevoie să plătiți niciun impozit. Acest lucru este cunoscut sub numele de alocație personală neimpozabilă. Rețineți că acest lucru nu exclude responsabilitatea unui afiliat de a se înregistra la HMRC și de a dezvălui veniturile.

Mai jos este prezentată o defalcare a benzilor din Marea Britanie pentru venituri și venituri impozabile.

- O rată de impozitare de 0% pentru veniturile de până la 12.570 de lire sterline (alocația personală)

- O rată de impozitare de 20% pentru veniturile cuprinse între 12.571 și 50.270 de lire sterline (rata de bază)

- O rată de impozitare de 40% pentru veniturile cuprinse între 50.271 și 150.000 de lire sterline (rata superioară)

- O rată de impozitare de 45% pentru veniturile de peste 150.000 de lire sterline (rata suplimentară)

Persoanele care obțin venituri din activități independente în cadrul unei activități independente și care continuă să lucreze cu normă întreagă trebuie să știe că impozitul pe venit va fi stabilit pe baza veniturilor combinate. Prin urmare, atunci când se calculează venitul impozabil, este important să se includă toate câștigurile pe parcursul anului fiscal.

Afiliații care se înregistrează la HMRC ca lucrători independenți vor fi, de asemenea, supuși plății asigurărilor naționale pentru orice profit de afaceri care depășește pragurile de indemnizație personală menționate mai sus. Pentru afiliații care desfășoară activități independente, ratele de asigurare națională se vor încadra fie în clasa 2, fie în clasa 4.

Pentru anul fiscal 2022/2023, cotele de asigurare națională sunt următoarele:

Asigurarea națională de clasa 2 - 3,15 lire sterline pe săptămână pentru profituri de peste 6.725 lire sterline pe an

Clasa 4 de asigurări naționale - 9,73% pentru profituri cuprinse între 11 908 și 50 270 de lire sterline și 2,72% pentru orice profit peste această sumă.

Venituri afiliate și contabilitate exactă

![]() (Un tablou de bord al unui software de contabilitate)

(Un tablou de bord al unui software de contabilitate)

O parte crucială a menținerii unei afaceri mici (sau a unei cariere de lucrător independent) este menținerea unor registre contabile precise. Prin urmare, urmărirea aspectelor contabile și a datelor viitoare pentru plățile scadente este o parte fundamentală pentru orice persoană fizică sau proprietar de companie care respectă taxele. Astfel, pentru a ajuta persoanele care desfășoară activități independente (dar și proprietarii de afaceri mici) în acest demers, guvernul a introdus inițiativa Making Tax Digital, care a obligat întreprinderile să țină evidențe digitalizate, precum și să transmită actualizări periodice către HMRC. Ideea este de a facilita un proces de impozitare mai rapid și mai simplificat. Pentru a profita de aceste sisteme și pentru a raporta orice câștig al afacerii către HMRC într-un mod mai simplificat, întreprinderile sunt obligate să aibă un software compatibil cu MTD (Making Tax Digital). Începând cu aprilie 2024, acest sistem se va aplica tuturor celor înregistrați pentru autoevaluare, situație în care se vor poziționa probabil majoritatea filialelor din Marea Britanie.

Cheltuieli admisibile pentru afiliați

Persoanele care desfășoară o activitate independentă au dreptul de a face anumite deduceri din costurile de funcționare a unei afaceri. Acestea sunt cunoscute sub numele de cheltuieli admisibile. De exemplu, dacă un afiliat are un venit anual de 35.000 de lire sterline, dar solicită rambursarea a 5.000 de lire sterline din cheltuielile admisibile, impozitul va fi plătit doar pentru suma rămasă de 30.000 de lire sterline (profitul impozabil).

Mai jos sunt prezentate câteva dintre cheltuielile standard pentru care persoanele care desfășoară activități independente în industria de afiliere ar putea să nu fie nevoite să plătească impozite.

- Costuri de birou, cum ar fi papetăria de marcă sau facturile telefonice

- Cheltuieli de călătorie (benzină, bilete de tren, parcare etc.)

- Costuri financiare, cum ar fi taxele bancare sau de asigurare

- Costuri deaudit și întreținere asite-ului web

- Costuri de publicitate și marketing pentru întreprinderi

- Cursuri de formare profesională legate de activitate

Afiliații care lucrează de acasă pot solicita rambursarea unor costuri pentru următoarele cheltuieli:

- Taxa de consiliu

- Facturi de încălzire și electricitate

- Facturi de internet și telefonie

- Chirie și dobândă ipotecară

Cu toate acestea, pentru a face acest lucru, afiliații care lucrează de acasă vor trebui să împartă aceste costuri folosind o metodă de calcul echitabilă.

De exemplu, un afiliat care lucrează de acasă într-o casă cu 6 dormitoare poate folosi doar o cameră ca birou. Dacă o factură anuală de electricitate este de 900 de lire sterline, afiliații pot solicita rambursarea a 150 de lire sterline din această factură ca o cheltuială admisibilă (900 de lire sterline împărțit la 6 este egal cu 150 de lire sterline).

În cazul afiliaților înregistrați ca societăți cu răspundere limitată, regulile sunt ușor diferite. Costurile de afaceri pot fi deduse din profiturile anuale înainte de impozitare, iar tot ceea ce este folosit personal ca beneficiu al companiei trebuie raportat în mod corespunzător la HMRC.

Depunerea declarației fiscale ca afiliat

În Regatul Unit, anul fiscal începe la 6 aprilie a fiecărui an și se încheie la 5 aprilie a anului următor. Digitalizarea aspectelor legate de impozitare a facilitat o declarație fiscală mai simplificată, care poate fi făcută prin utilizarea portalurilor de declarații fiscale online ale HMRC. Asigurarea depunerii la timp a tuturor autodeclarațiilor previne eventualele amenzi și probleme ulterioare în cursul anului pentru o afacere afiliată.

Pentru a depune o declarație fiscală, un afiliat complet înregistrat nu are nevoie decât de ID-ul de utilizator și de parola furnizate de HMRC în ziua în care a fost înregistrată întreprinderea.

În cazul societăților cu răspundere limitată, afiliații vor trebui să depună toate conturile la Companies House, pe lângă declarațiile fiscale care trebuie depuse la HMRC. Pentru unele societăți private Limited Companies, este posibil să le depună pe amândouă împreună, în funcție de necesitatea unui auditor.

Platforma All-in-One pentru un SEO eficient

În spatele fiecărei afaceri de succes se află o campanie SEO puternică. Dar, având în vedere că există nenumărate instrumente și tehnici de optimizare din care puteți alege, poate fi greu să știți de unde să începeți. Ei bine, nu vă mai temeți, pentru că am exact ceea ce vă poate ajuta. Vă prezentăm platforma Ranktracker all-in-one pentru un SEO eficient

Am deschis în sfârșit înregistrarea la Ranktracker absolut gratuit!

Creați un cont gratuitSau Conectați-vă folosind acreditările dvs.

Pentru a depune o declarație fiscală la HMRC separat de Companies House, următoarele informații de la HMRC pot fi utile pentru a vă asigura că totul este corect și contabilizat. Pentru a accelera procesul, este bine să aveți la îndemână toate detaliile și numerele de înregistrare de la Companies House, precum și orice informații despre contul HMRC.

Venituri și impozite ale afiliaților: Procese simplificate pentru un viitor de succes

Indiferent de câte ore se dedică unei afaceri afiliate și indiferent dacă profiturile sale provin dintr-un hobby part-time sau dintr-o afacere cu normă întreagă, urmărirea câștigurilor, a impozitelor datorate și a datelor la care acestea trebuie plătite este o parte vitală a menținerii unei afaceri de succes.

În calitate de proprietar de afacere înregistrat în totalitate, un afiliat trebuie să țină o evidență clară și concisă a tuturor informațiilor financiare, a tranzacțiilor și a cheltuielilor. Pentru a se asigura că viitoarele impozite sunt depuse la timp și cu acuratețe, guvernul a încurajat persoanele fizice să adopte tranziția către o platformă fiscală complet digitală pentru o mai mare eficiență, transparență și acuratețe.

Fiind vigilenți și meticuloși cu privire la ceea ce trebuie plătit și când trebuie plătit, afiliații pot pune bazele unui viitor mai ușor de gestionat, de planificat și, în cele din urmă, mai convenabil pentru menținerea afacerii lor în conformitate cu legile fiscale din Regatul Unit.

Pentru îndrumări suplimentare și pentru orice alte întrebări, nu uitați să vizitați secțiunea de pe site-ul HM Revenue & Customs dedicată afacerilor și lucrătorilor independenți.