Εισαγωγή

Είστε περίεργοι για τις συναλλαγές δικαιωμάτων προαίρεσης και τη μόχλευση, αλλά δεν είστε σίγουροι από πού να ξεκινήσετε; Αυτές οι έννοιες μπορεί να ακούγονται εκφοβιστικές, αλλά μην ανησυχείτε - θα σας τις αναλύσουμε με απλούς όρους.

Η κατανόηση αυτών των εργαλείων μπορεί να σας βοηθήσει να μεγιστοποιήσετε τα πιθανά κέρδη σας στο χρηματιστήριο.

Έτσι, καθίστε και ετοιμαστείτε να μάθετε τα βασικά στοιχεία της διαπραγμάτευσης δικαιωμάτων προαίρεσης και της μόχλευσης σε μια επισκόπηση φιλική προς τους αρχάριους.

Κατανόηση της διαπραγμάτευσης δικαιωμάτων προαίρεσης και της μόχλευσης: Οδηγός για αρχάριους

Η μόχλευση στη διαπραγμάτευση δικαιωμάτων προαίρεσης αναφέρεται στη στρατηγική της χρήσης δανειακών κεφαλαίων για την αύξηση της πιθανής απόδοσης της επένδυσης. Όταν ένας έμπορος χρησιμοποιεί μόχλευση, είναι σε θέση να ελέγχει μια μεγαλύτερη θέση στην αγορά με μικρότερο ποσό κεφαλαίου.

Για παράδειγμα, εάν ένας επενδυτής αγοράσει ένα συμβόλαιο προαίρεσης για 500 δολάρια με λόγο μόχλευσης 10:1, θα χρειαστεί να βάλει μόνο 50 δολάρια από το δικό του κεφά�λαιο. Αυτό ενισχύει τόσο τα κέρδη όσο και τις απώλειες, επομένως είναι σημαντικό για τους αρχάριους να κατανοήσουν τους κινδύνους που ενέχουν.

Οι αρχάριοι έμποροι μπορούν να προσδιορίσουν τα σημεία εισόδου και εξόδου πραγματοποιώντας τεχνική ανάλυση του υποκείμενου τίτλου, εξετάζοντας τις κινήσεις των τιμών και λαμβάνοντας υπόψη τις τάσεις της αγοράς. Η ανάπτυξη ενός σχεδίου συναλλαγών που περιλαμβάνει συγκεκριμένα κριτήρια για την είσοδο και την έξοδο από τις συναλλαγές μπορεί να βοηθήσει τους αρχάριους να παραμείνουν πειθαρχημένοι και να αποφύγουν τη λήψη συναισθηματικών αποφάσεων.

Η διαπραγμάτευση δικαιωμάτων προαίρεσης προσφέρει το πλεονέκτημα του περιορισμένου καθοδικού κινδύνου μέσω της αγοράς ενός δικαιώματος πώλησης ή της χρήσης στρατηγικών όπως οι καλυμμένες κλήσεις για προστασία από την πτώση. Ωστόσο, η διαπραγμάτευση δικαιωμάτων προαίρεσης ενέχει επίσης κινδύνους, όπως η πιθανή απώλεια ολόκληρου του πριμ που καταβλήθηκε, ιδίως εάν το δικαίωμα λήξει εκτός χρημάτων. Είναι σημαντικό για τους αρχάριους να εξετάζουν προσεκτικά αυτούς τους παράγοντες προτού επενδύσουν σε δικαιώ�ματα προαίρεσης ως μέρος του χαρτοφυλακίου τους.

Βασικά στοιχεία διαπραγμάτευσης δικαιωμάτων προαίρεσης

Ορισμός της διαπραγμάτευσης δικαιωμάτων προαίρεσης

Η διαπραγμάτευση δικαιωμάτων προαίρεσης περιλαμβάνει την αγορά και την πώληση συμβολαίων. Τα συμβόλαια αυτά δίνουν στον έμπορο το δικαίωμα να αγοράσει ή να πουλήσει μια μετοχή σε καθορισμένη τιμή εντός συγκεκριμένου χρονικού διαστήματος. Σε αντίθεση με την παραδοσιακή διαπραγμάτευση μετοχών, όπου αγοράζονται και πωλούνται πραγματικές μετοχές, στη διαπραγμάτευση δικαιωμάτων προαίρεσης, οι έμποροι πληρώνουν ένα ασφάλιστρο για αυτά τα συμβόλαια.

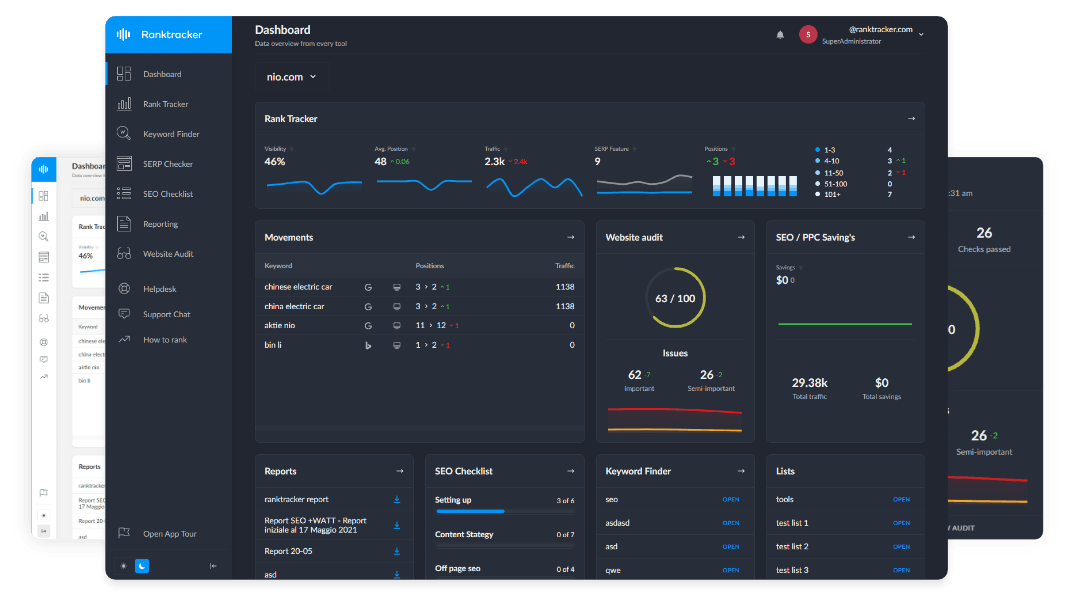

Η All-in-One πλατφόρμα για αποτελεσματικό SEO

Πίσω από κάθε επιτυχημένη επιχείρηση βρίσκεται μια ισχυρή εκστρατεία SEO. Αλλά με αμέτρητα εργαλεία και τεχνικές βελτιστοποίησης εκεί έξω για να διαλέξετε, μπορεί να είναι δύσκολο να ξέρετε από πού να ξεκινήσετε. Λοιπόν, μη φοβάστε άλλο, γιατί έχω ακριβώς αυτό που θα σας βοηθήσει. Παρουσιάζοντας την πλατφόρμα Ranktracker all-in-one για αποτελεσματικό SEO

Έχουμε επιτέλους ανοίξει την εγγραφή στο Ranktracker εντελώς δωρεάν!

Δημιουργήστε έναν δωρεάν λογαριασμόΉ Συνδεθείτε χρησιμοποιώντας τα διαπιστευτήριά σας

Ο κίνδυνος στη διαπραγμάτευση δικαιωμάτων προαίρεσης περιορίζεται στο ασφάλιστρο που καταβάλλεται για το συμβόλαιο. Αυτή η ρύθμιση παρέχει στους επενδυτές προστασία έναντι πιθανών μειώσεων. Η μόχλευση είναι ένας σημαντικός παράγοντας στη διαπραγμάτευση δικαιωμάτων προαίρεσης. Επιτρέπει στους συναλλασσόμενους να ελέγχουν μια μεγαλύτερη θέση με μικρότερο κεφάλαιο.

Ενώ η μόχλευση μπορεί να αυξήσει τις πιθανές αποδόσεις, αυξάνει επίσης τον κίνδυνο απώλειας κεφαλαίου. Οι συναλλασσόμενοι μπορούν να χρησιμοποιήσουν τη μόχλευση για να εφαρμόσουν στρατηγικές όπως καλυμμένες κλήσεις ή προστατευτικά puts για να αντισταθμίσουν τις απώλειες στις τρέχουσες θέσεις τους.

Η κατανόηση της ημερομηνίας λήξης, της τιμής εξάσκησης και της χρηματικής αξίας ενός δικαιώματος προαίρεσης είναι ζωτικής σημ�ασίας για τη λήψη τεκμηριωμένων αποφάσεων κατά τη διαπραγμάτευση δικαιωμάτων προαίρεσης. Η αποτελεσματική διαχείριση χαρτοφυλακίου βασίζεται επίσης σε αυτή την κατανόηση.

Τύποι επιλογών

Υπάρχουν δύο βασικοί τύποι δικαιωμάτων προαίρεσης που διατίθενται για διαπραγμάτευση: δικαιώματα αγοράς και δικαιώματα πώλησης.

Τα δικαιώματα αγοράς δίνουν στον έμπορο το δικαίωμα να αγοράσει μετοχές μιας μετοχής σε μια καθορισμένη τιμή (τιμή άσκησης). Τα δικαιώματα πώλησης, από την άλλη πλευρά, δίνουν στον έμπορο το δικαίωμα να πουλήσει μετοχές σε καθορισμένη τιμή.

Κάθε τύπος δικαιώματος προαίρεσης έχει το δικό του ασφάλιστρο που πρέπει να καταβάλει ο έμπορος για να αγοράσει το συμβόλαιο προαίρεσης. Ο κίνδυνος στη διαπραγμάτευση δικαιωμάτων προαίρεσης προέρχεται από την πιθανή απώλεια του πριμ που καταβλήθηκε.

Οι επενδυτές μπορούν να επιλέξουν τον καταλληλότερο τύπο δικαιώματος προαίρεσης για τις στρατηγικές συναλλαγών τους με βάση τις προοπτικές της αγοράς και την ανοχή τους στον κίνδυνο. Για παράδειγμα, ένας έμπορος που πιστεύει ότι η τιμή μιας μετοχής θα αυξηθεί μπορεί να επιλέξει ένα δικαίωμα αγοράς, ενώ ένας έμπορος που αναμένει πτώση μιας μετοχής μπορεί να επιλέξει ένα δικαίωμα πώλησης.

Η All-in-One πλατφόρμα για αποτελεσματικό SEO

Πίσω από κάθε επιτυχημένη επιχείρηση βρίσκεται μια ισχυρή εκστρατεία SEO. Αλλά με αμέτρητα εργαλεία και τεχνικές βελτιστοποίησης εκεί έξω για να διαλέξετε, μπορεί να είναι δύσκολο να ξέρετε από πού να ξεκινήσετε. Λοιπόν, μη φοβάστε άλλο, γιατί έχω ακριβώς αυτό που θα σας βοηθήσει. Παρουσιάζοντας την πλατφόρμα Ranktracker all-in-one για αποτελεσματικό SEO

Έχουμε επιτέλους ανοίξει την εγγραφή στο Ranktracker εντελώς δωρεάν!

Δημιουργήστε έναν δωρεάν λογαριασμόΉ Συνδεθείτε χρησιμοποιώντας τα διαπιστευτήριά σας

Με την κατανόηση των χαρακτηριστικών των διαφόρων τύπων δικαιωμάτων προαίρεσης και του τρόπου με τον οποίο ευθυγραμμίζονται με τους επενδυτικούς τους στόχους, οι συναλλασσόμενοι μπορούν να χρησιμοποιούν αποτελεσματικά τις συναλλαγές δικαιωμάτων προαίρεσης για να ενισχύσουν τις αποδόσεις τους και να διαχειριστούν τον κίνδυνο στο χαρτοφυλάκιό τους.

Βασικοί όροι στη διαπραγμάτευση δικαιωμάτων προαίρεσης

Η διαπραγμάτευση δικαιωμάτων προαίρεσης περιλαμβάνει συμβάσεις που δίνουν στους συναλλασσόμενους το δικαίωμα να αγοράζουν ή να πωλούν τίτλους σε καθορισμένη τιμή πριν από τη λήξη της σύμβασης. Η γνώση των βασικών όρων είναι σημαντική για την αποτελεσματική πλοήγηση σε αυτή την αγορά.

Οι τύποι δικαιωμάτων προαίρεσης, όπως τα δικαιώματα αγοράς, τα δικαιώματα πώλησης, οι καλυμμένες αγορές και οι προστατευτικές πωλήσεις, επηρεάζουν τις στρατηγικές διαπραγμάτευσης. Βοηθούν στη διαχείριση του κινδύνου, στη δημιουργία εισοδήματος ή στην κερδοσκοπία της αγοράς.

Οι συνήθεις όροι περιλαμβάνουν την τιμή εξάσκησης, το καταβληθέν ασφάλιστρο, την εσωτερική αξία, τη χρηματικότητα, την ημερομηνία λήξης και το καθαρό ασφάλιστρο δικαιώματος προαίρεσης.

Καθώς η μόχλευση ενισχύει τις πιθανές αποδόσεις και τους κινδύνους, η κατανόηση το�υ τρόπου με τον οποίο λειτουργεί η μόχλευση στη διαπραγμάτευση δικαιωμάτων προαίρεσης είναι ζωτικής σημασίας. Η μόχλευση επιτρέπει στους συναλλασσόμενους να ελέγχουν μια μεγαλύτερη θέση με μικρότερο κεφάλαιο, αλλά μπορεί να οδηγήσει σε μεγαλύτερες απώλειες εάν η συναλλαγή πάει στραβά.

Οι συναλλασσόμενοι θα πρέπει να αξιολογούν τον αντίκτυπο της μόχλευσης στις αποφάσεις τους για τη διαχείριση του κινδύνου και την επίτευξη των επενδυτικών τους στόχων στις συναλλαγές δικαιωμάτων προαίρεσης.

Κοινές στρατηγικές διαπραγμάτευσης επιλογών

Μακροχρόνια κλήση

Η στρατηγική Long Call option περιλαμβάνει την αγορά από τους επενδυτές ενός δικαιώματος αγοράς επί ενός υποκείμενου περιουσιακού στοιχείου, όπως μια μετοχή, σε μια συγκεκριμένη τιμή άσκησης. Ο στόχος είναι η τιμή αγοράς του περιουσιακού στοιχείου να υπερβεί την τιμή άσκησης πριν από τη λήξη του δικαιώματος προαίρεσης.

Αυτή η στρατηγική επιτρέπει στους συναλλασσόμενους να επωφεληθούν από την αύξηση της τιμής του περιουσιακού στοιχείου χωρίς να κατέχουν τις μετοχές. Πληρώνοντας ένα ασφάλιστρο για το δικαίωμα αγοράς, οι έμποροι αποκτούν το δικαίωμα να αγοράσουν το περιουσιακό στοιχείο στην τιμή άσκησης. Αυτό παρέχει μόχλευση και τη δυνατότητα για υψηλές αποδόσεις.

Οι επενδυτές που χρησιμοποιούν μια στρατηγική Long Call μπορούν να επωφεληθούν από την έκθεση στην αγορά με περιορισμένο καθοδικό κίνδυνο. Το περισσότερο που μπορούν να χάσουν είναι το ασφάλιστρο που κατέβαλαν για το δικαίωμα προαίρεσης. Αυτή η στρατηγική είναι ιδανική για ανοδικούς επενδυτές που αναμένουν άνοδο της τιμής του περιουσιακού στοιχείου.

Long Put

Το long put option είναι ένας τύπος στρατηγικής διαπραγμάτευσης δικαιωμάτων προαίρεσης. Σε αυτή τη στρατηγική, ένας έμπορος αγοράζει ένα δικαίωμα προαίρεσης πώλησης σε ένα συγκεκριμένο υποκείμενο τίτλο.

Το δικαίωμα πώλησης δίνει στον έμπορο το δικαίωμα να πωλήσει το υποκείμενο περιουσιακό στοιχείο σε προκαθορισμένη τιμή (τιμή άσκησης) πριν από την ημερομηνία λήξης του δικαιώματος. Όμως, ο έμπορος δεν είναι υποχρεωμένος να το πράξει.

Οι επενδυτές χρησιμοποιούν αυτή τη στρατηγική όταν αναμένουν μείωση της τιμής του �υποκείμενου περιουσιακού στοιχείου.

Πλεονεκτήματα της στρατηγικής long put:

- Περιορισμένος καθοδικός κίνδυνος

- Η μέγιστη ζημία περιορίζεται στο ασφάλιστρο που καταβλήθηκε για το δικαίωμα προαίρεσης

- Παρέχει καθοδική προστασία σε περίπτωση πτώσης της τιμής της αγοράς

Κίνδυνοι μιας στρατηγικής long put:

- Η τιμή αγοράς μπορεί να μην μειωθεί όπως αναμένεται

- Απώλεια του καταβληθέντος ασφαλίστρου εάν η τιμή δεν κινηθεί όπως αναμενόταν

Η διαπραγμάτευση δικαιωμάτων προαίρεσης, συμπεριλαμβανομένης της στρατηγικής long put, μπορεί να προσφέρει μόχλευση και δυνητικά να αυξήσει τις αποδόσεις. Ωστόσο, είναι σημαντικό για τους επενδυτές να γνωρίζουν τους κινδύνους που ενέχουν πριν τα προσθέσουν στο επενδυτικό τους χαρτοφυλάκιο.

Bull Call Spread

Το Bull Call Spread είναι μια στρατηγική διαπραγμάτευσης επιλογών. Περιλαμβάνει την αγορά ενός δικαιώματος αγοράς και την πώληση ενός άλλου δικαιώματος αγοράς με υψηλότερη τιμή άσκησης. Και τα δύο δικαιώματα έχουν την ίδια ημερομηνία λήξης.

Αυτή η στρατηγική ωφελεί τους εμπόρους με ανοδικές προοπτικές της αγοράς. Αξιοποιεί τη�ν κίνηση των τιμών του υποκείμενου περιουσιακού στοιχείου. Οι συναλλασσόμενοι επωφελούνται από τη διαφορά μεταξύ των ασφαλίστρων που καταβάλλονται και των ασφαλίστρων που εισπράττονται.

Ωστόσο, υπάρχουν κίνδυνοι. Αυτοί οι κίνδυνοι συνδέονται κυρίως με την τιμή της μετοχής που δεν ευθυγραμμίζεται με τις προσδοκίες του διαπραγματευτή. Εάν η τιμή της μετοχής δεν αυξηθεί όπως αναμενόταν, ενδέχεται να προκύψουν απώλειες λόγω του ασφαλίστρου που καταβλήθηκε για το δικαίωμα αγοράς.

Επιπλέον, η καθοδική προστασία σε ένα Bull Call Spread είναι περιορισμένη. Εάν η τιμή αγοράς του τίτλου πέσει κάτω από την τιμή εξάσκησης του δικαιώματος αγοράς, οι απώλειες μπορεί να είναι σημαντικές.

Bear Put Spread

Ένα Bear Put Spread στις συναλλαγές δικαιωμάτων προαίρεσης περιλαμβάνει την αγορά ενός δικαιώματος πώλησης. Ταυτόχρονα, περιλαμβάνει την πώληση ενός άλλου δικαιώματος πώλησης με χαμηλότερη τιμή εξάσκησης στον ίδιο υποκείμενο τίτλο.

Οι έμποροι χρησιμοποιούν αυτή τη στρατηγική για να επωφεληθούν από μια μέτρια μείωση της τιμής του περιουσιακού στοιχείου. Βοηθά στον περιορισμό της έκθεσης στον κίνδυνο σε σύγκριση με την απλή αγορά ενός δικαιώματος πώλησης άμεσα. Αυτή η στρατηγική προσφέρει περιορισμένη καθοδική προστασία, ενώ εξακολουθεί να επιτρέπει πιθανά κέρδη σε περίπτωση πτώσης της τιμής της μετοχής.

Σε σύγκριση με άλλες στρατηγικές διαπραγμάτευσης δικαιωμάτων προαίρεσης, όπως η long put ή η protective put, το Bear Put Spread επιτρέπει στους επενδυτές να μειώσουν το ασφάλιστρο που καταβάλλεται για το συμβόλαιο δικαιωμάτων προαίρεσης, πουλώντας επίσης ένα δικαίωμα πώλησης. Αυτό μπορεί να μειώσει το συνολικό κόστος της συναλλαγής και να βελτιώσει τις πιθανές αποδόσεις.

Η χρήση ενός Bear Put Spread είναι επωφελής όταν οι επενδυτές έχουν πτωτικές προοπτικές για την αγορά ή μια συγκεκριμένη μετοχή. Μπορεί να είναι αποτελεσματική όταν ο στόχος είναι να επωφεληθούν από μια πιθανή πτώση της αγοραίας τιμής του υποκείμενου περιουσιακού στοιχείου, διατηρώντας παράλληλα περιορισμένη έκθεση σε κίνδυνο. Επιπλέον, το Bear Put Spread μπορεί να αποτελέσει μέρος ενός ευρύτερου σχεδίου συναλλαγών για τη διαχείριση του καθοδικού κινδύνου και την ενίσχυση των αποδόσεων ενός χαρτοφυλακίου.

Straddle

Ένα straddle στη διαπραγμάτευση δικαιωμάτων προαίρεσης περιλαμβάνει την αγορά ενός δικαιώματος αγοράς και ενός δικαιώματος πώλησης στην ίδια τιμή άσκησης και ημερομηνία λήξης για τον ίδιο υποκείμενο τίτλο.

Αυτή η στρατηγική χρησιμοποιείται όταν ο έμπορος αναμένει σημαντική κίνηση της τιμής της μετοχής, αλλά δεν είναι σίγουρος για την κατεύθυνση.

Με ένα straddle, ο έμπορος μπορεί να επωφεληθεί από τις κινήσεις των τιμών πέραν της τιμής εξάσκησης συν το καθαρό ασφάλιστρο δικαιώματος προαίρεσης που έχει καταβληθεί.

Αυτή η ρύθμιση επιτρέπει απεριόριστες αποδόσεις εάν η τιμή της μετοχής κινηθεί σημαντικά, ενώ ο καθοδικός κίνδυνος περιορίζεται στο ασφάλιστρο που καταβλήθηκε για τα δικαιώματα προαίρεσης.

Για παράδειγμα, εάν ένας έμπορος αναμένει μια μεγάλη ανακοίνωση κερδών που θα μπορούσε να κλονίσει την τιμή της μετοχής, ένα straddle μπορεί να βοηθήσει να επωφεληθεί από τη μεταβλητότητα της αγοράς, ανεξάρτητα από την κατεύθυνση της μετοχής μετά την ανακοίνωση.

Στραγγαλισμός

Η στρατηγική strangle στη διαπραγμάτευση δικαιωμάτων προαίρεσης περιλαμβάνει την αγορά ή την πώληση ενός δικαιώματος αγοράς και ενός δικ�αιώματος πώλησης για το ίδιο υποκείμενο περιουσιακό στοιχείο.

Έχουν διαφορετικές τιμές κρούσης.

Οι έμποροι χρησιμοποιούν αυτή τη στρατηγική για να επωφεληθούν από τη σημαντική κίνηση των τιμών χωρίς να χρειάζεται να προβλέψουν την κατεύθυνση.

Η στρατηγική strangle διαφέρει από τη στρατηγική straddle επειδή τα δικαιώματα αγοράς και πώλησης έχουν διαφορετικές τιμές άσκησης.

Αυτό παρέχει στον έμπορο μεγαλύτερη ευελιξία ως προς το δυνητικό κέρδος.

Οι έμποροι συχνά επιλέγουν ένα strangle όταν αναμένουν μια μεγάλη κίνηση των τιμών αλλά δεν είναι σίγουροι για την κατεύθυνση.

Προσφέρει περιορισμένο κίνδυνο με την ευκαιρία για υψηλές αποδόσεις εάν η αγορά κινηθεί σημαντικά.

Οι επενδυτές που θέλουν να διασφαλίσουν μια υπάρχουσα θέση χρησιμοποιούν ένα στραγγαλισμό για προστασία κατά την πτώση.

Χρησιμοποιώντας έννοιες διαπραγμάτευσης δικαιωμάτων προαίρεσης και αξιοποιώντας τη μόχλευση, μια στρατηγική strangle μπορεί να βοηθήσει τους εμπόρους να μεγιστοποιήσουν τις αποδόσεις τους, ενώ παράλληλα διαχειρίζονται αποτελεσματικά τον κίνδυνο.

Οφέλη από τη διαπραγμάτευση δικαιωμάτων προαίρεσης

Η διαπραγμάτευση δικαιωμάτων προαίρεσης έχει πλεονεκτήματα έναντι άλλων μορφών διαπραγμάτευσης. Ακολουθούν ορισμένα πλεονεκτήματα:

- Οι έμποροι μπορούν να ελέγχουν περισσότερες μετοχές με λιγότερα χρήματα χρησιμοποιώντας τη μόχλευση. Αυτό μπορεί να αυξήσει τις αποδόσεις των επενδύσεων.

- Η διαπραγμάτευση δικαιωμάτων προαίρεσης περιορίζει τις πιθανές απώλειες στο ασφάλιστρο που καταβλήθηκε για το δικαίωμα προαίρεσης, παρέχοντας προστασία προς τα κάτω.

- Χρησιμοποιώντας στρατηγικά τα δικαιώματα αγοράς και πώλησης, οι επενδυτές μπορούν να διαχειριστούν τον κίνδυνο και να διαφοροποιήσουν αποτελεσματικά τα χαρτοφυλάκιά τους.

- Η διαπραγμάτευση δικαιωμάτων προαίρεσης προσφέρει ευελιξία στις στρατηγικές για την αξιοποίηση των κινήσεων της αγοράς, των εκθέσεων κερδών ή των μερισματικών μετοχών.

- Η δημιουργία εισοδήματος είναι δυνατή μέσω καλυμμένων κλήσεων ή προστατευτικών θέσεων.

- Η κατανόηση και η κατάλληλη χρήση των συναλλαγών δικαιωμάτων προαίρεσης μπορεί να οδηγήσει σε υψηλότερες αποδόσεις, χαμηλότερο κίνδυνο και καλύτερη διαχείριση χαρτοφυλακίου.

Κίνδυνοι που συνδέονται με τη διαπραγμάτευση δικαιωμάτων προαίρεσης

Οι συναλλασσόμενοι που ασχολούνται με τις συναλλαγές δικαιωμάτων προαίρεσης πρέπει να γνωρίζουν τους κινδύνους που ενέχουν. Ένας κίνδυνος είναι ότι τα δικαιώματα προαίρεσης μπορεί να καταστούν άχρηστα εάν η τιμή της μετοχής δεν κινηθεί όπως αναμένεται, με αποτέλεσμα να χάσουν το ασφάλιστρο που κατέβαλαν. Επίσης, η χρήση μόχλευσης στη διαπραγμάτευση δικαιωμάτων προαίρεσης μπορεί να αυξήσει τους κινδύνους, επειδή μια μικρή μεταβολή της τιμής του περιουσιακού στοιχείου μπορεί να προκαλέσει μεγάλες απώλειες. Για να χειριστούν αυτούς τους κινδύνους, οι έμποροι μπορούν να χρησιμοποιούν στρατηγικές όπως καλυμμένες κλήσεις ή προστατευτικά puts για να μειώσουν τον καθοδικό κίνδυνο.

Είναι σημαντικό για τους επενδυτές να κατανοήσουν τη σχέση μεταξύ της τιμής άσκησης και της αγοραίας τιμής του περιουσιακού στοιχείου, καθώς και τη χρηματική αξία του δικαιώματος προαίρεσης. Με τη διασπορά των επενδύσεων σε διάφορα περιουσιακά στοιχεία, οι έμποροι μπορούν να μειώσουν τον κίνδυνο και να βελτιώσουν τις πιθανότητες κέρδους. Η κατανόηση των κινδύνων στη διαπραγμάτευση δικαιωμάτων προαίρεσης και η χρήση κατάλληλων στρατηγικών διαχείρισης κινδύνου μπορούν να βοηθήσουν τους εμπόρους να περιηγηθούν στην πολυπλοκότητα της αγοράς και να προστατεύσουν τα χρήματά τους.

Χρήση της μόχλευσης στις συναλλαγές επιλογών

Ορισμός της μόχλευσης

Η μόχλευση των συναλλαγών με δικαιώματα προαίρεσης επιτρέπει στους εμπόρους να ελέγχουν μια μεγαλύτερη θέση με μικρότερο κεφάλαιο. Για παράδειγμα, η αγορά ενός δικαιώματος αγοράς σε μια μετοχή με τιμή εξάσκησης 50 δολάρια με ασφάλιστρο 5 δολάρια δίνει το δικαίωμα να αγοράσετε 100 μετοχές προς 50 δολάρια η κάθε μία για 500 δολάρια (χωρίς το ασφάλιστρο).

Αυτή η μόχλευση μπορεί να ενισχύσει τις αποδόσεις αλλά και να αυξήσει τους κινδύνους. Οι έμποροι μεγεθύνουν τις επιπτώσεις των κινήσεων της αγοράς στις επενδύσεις μέσω της μόχλευσης. Ωστόσο, οι απώλειες μπορεί επίσης να είναι μεγαλύτερες εάν οι συναλλαγές πάνε στραβά. Η κατανόηση της μόχλευσης και των επιπτώσεών της είναι ζωτικής σημασίας για τη διαμόρφωση αποτελεσματικών στρατηγικών διαπραγμάτευσης δικαιωμάτων π�ροαίρεσης.

Πώς λειτουργεί η μόχλευση στη διαπραγμάτευση επιλογών

Η διαπραγμάτευση δικαιωμάτων χρησιμοποιεί μόχλευση για να αυξήσει τα κέρδη και τις ζημίες. Οι έμποροι μπορούν να ελέγχουν μια μεγάλη θέση με λιγότερα χρήματα.

Για παράδειγμα, ένας έμπορος μπορεί να αγοράσει ένα δικαίωμα προαίρεσης για 100 μετοχές σε χαμηλότερο κόστος από την τιμή της μετοχής.

Εάν η μετοχή κινείται ευνοϊκά, η απόδοση μπορεί να είναι υψηλή. Αλλά, οι απώλειες μπορεί να είναι επίσης μεγάλες.

Η διαχείριση των κινδύνων της μόχλευσης είναι σημαντική για ένα χαρτοφυλάκιο συναλλαγών με δικαιώματα προαίρεσης.

Η χρήση στρατηγικών όπως οι καλυμμένες κλήσεις ή οι προστατευτικές τοποθετήσεις μπορεί να συμβάλει στην ενίσχυση των συναλλαγών.

Οι συναλλασσόμενοι πρέπει να βρουν μια ισορροπία μεταξύ της αύξησης των αποδόσεων και του περιορισμού των κινδύνων για να επιτύχουν τους επενδυτικούς τους στόχους.

Εργαλεία ανάλυσης για διαπραγμάτευση επιλογών

Τεχνική ανάλυση

Η τεχνική ανάλυση είναι σημαντική στις συναλλαγές δικαιωμάτων προαίρεσης. Βοηθά τους εμπόρους να εντοπί�ζουν τις τάσεις και τα σημεία εισόδου/εξόδου.

Οι έμποροι χρησιμοποιούν δείκτες όπως οι κινητοί μέσοι όροι, ο RSI και ο MACD για να λαμβάνουν τεκμηριωμένες αποφάσεις με βάση τις προηγούμενες κινήσεις των τιμών.

Τα διαγραμματικά μοτίβα όπως το κεφάλι και οι ώμοι, οι διπλές κορυφές και πυθμένες και τα τρίγωνα χρησιμοποιούνται επίσης για την πρόβλεψη μελλοντικών κινήσεων των τιμών.

Η ανάλυση αυτών των μοτίβων βοηθά τους εμπόρους να δημιουργήσουν στρατηγικές για να επωφεληθούν από τις κινήσεις των τιμών του τίτλου. Για παράδειγμα, ένας έμπορος μπορεί να χρησιμοποιήσει ένα long put option σε μια πτωτική αγορά ή ένα covered call για να δημιουργήσει εισόδημα από υπάρχουσες μετοχές.

Η χρήση της τεχνικής ανάλυσης προσφέρει γνώσεις σχετικά με τις τάσεις της αγοράς, βοηθώντας τους εμπόρους να διαχειριστούν τον κίνδυνο και να αποκομίσουν δυνητικά κέρδη.

Θεμελιώδης ανάλυση

Η διαπραγμάτευση δικαιωμάτων προαίρεσης περιλαμβάνει δύο τύπους ανάλυσης:

- -Φυσιολογική ανάλυση:-

- Αξιολογεί την εσωτερική αξία περιουσιακών στοιχείων όπως οι μετοχές για να προβλέψει τις μεταβολές των τιμών.

- Λαμβάνει υπόψη παράγοντες όπως η οικονομική υγεία της εταιρείας, οι τάσεις της αγοράς, τα μερίσματα και οι δυνατότητες κερδών.

- Εξετάζει την ποιότητα της διαχείρισης, τις τάσεις του κλάδου και την ανταγωνιστική θέση για να αποκτήσει ιδέες.

- -Τεχνική ανάλυση:-

- Επικεντρώνεται σε ιστορικά πρότυπα τιμών και όγκους για την πρόβλεψη μελλοντικών τιμών.

- Για να διαμορφώσετε αποτελεσματικές στρατηγικές δικαιωμάτων προαίρεσης, η κατανόηση της σχέσης της τιμής της μετοχής με τον τίτλο, την ημερομηνία λήξης, την τιμή άσκησης και το ασφάλιστρο που καταβάλλεται είναι ζωτικής σημασίας.

- Οι συναλλασσόμενοι μπορούν να μεγιστοποιήσουν τις αποδόσεις και να διαχειριστούν τους κινδύνους με στρατηγικές όπως οι καλυμμένες κλήσεις, οι προστατευτικές τοποθετήσεις ή τα straddles.

Δημιουργία ενός σχεδίου συναλλαγών για διαπραγμάτευση επιλογών

Καθορισμός στόχων

Όταν θέτουν στόχους για τις συναλλαγές δικαιωμάτων προαίρεσης, οι έμποροι πρέπει να εξετάζουν παράγοντες όπως:

- Η τιμή του υποκείμενου περιουσιακού στοιχείου,

- Η τιμή άσκησης των δικαιωμάτων προαίρεσης,

- Η ημερομηνία λήξης της σύμβασης,

- τον κίνδυνο που συνδέεται με τη συναλλαγή, και

- Η πιθανή απόδοση της επένδυσης.

Ο καθορισμός συγκεκριμένων και μετρήσιμων στόχων είναι σημαντικός. Μπορεί να βοηθήσει τους συναλλασσόμενους να επικεντρωθούν σε στρατηγικές για να:

- Διαχείριση κινδύνου,

- Μεγιστοποίηση των κερδών, και

- Προστατεύουν το κεφάλαιό τους.

Για παράδειγμα, θέτοντας ως στόχο τη δημιουργία εισοδήματος μέσω της πώλησης καλυμμένων κλήσεων σε μερισματικές μετοχές, οι επενδυτές μπορούν να νικήσουν τον πληθωρισμό και να κερδίσουν παθητικό εισόδημα.

Ο καθορισμός ενός στόχου για την αγορά προστατευτικών δικαιωμάτων πώλησης μπορεί να προσφέρει καθοδική προστασία σε μια ευμετάβλητη αγορά, περιορίζοντας παράλληλα τις πιθανές απώλειες.

Με τον καθορισμό σαφών στόχων και την ευθυγράμμισή τους με μια στρατηγική συναλλαγών, οι έμποροι μπορούν να αυξήσουν τις πιθανότητες επιτυχίας τους στις συναλλαγές δικαιωμάτων προαίρεσης. Αυτό μπορεί να επιτευχθεί με την αξιοποίηση της δύναμης του κεφαλαίου και της χρηματιστηριακής αξίας.

Προσδιορι�σμός σημείων εισόδου και εξόδου

Κατά τη διαπραγμάτευση δικαιωμάτων προαίρεσης, ο αποτελεσματικός προσδιορισμός των σημείων εισόδου περιλαμβάνει την εξέταση διαφόρων παραγόντων:

- Αγοραία τιμή του υποκείμενου περιουσιακού στοιχείου

- Τιμή εξάσκησης

- Ημερομηνία λήξης

- Χρηματικότητα του δικαιώματος προαίρεσης

Αναλύοντας αυτές τις μεταβλητές, ένας έμπορος μπορεί να εισέλθει στρατηγικά σε ένα δικαίωμα αγοράς για μια ανοδική αγορά ή να ξεκινήσει ένα δικαίωμα πώλησης για προστασία από την πτώση.

Επιπλέον, η ανάλυση του ασφαλίστρου που καταβάλλεται για το δικαίωμα προαίρεσης, μαζί με την εσωτερική και την εξωτερική αξία, μπορεί να καθοδηγήσει τον έμπορο στη λήψη τεκμηριωμένων αποφάσεων.

Ο προσδιορισμός των καλύτερων σημείων εξόδου στις συναλλαγές με δικαιώματα προαίρεσης περιλαμβάνει την αξιολόγηση:

- Απόδοση της επένδυσης

- Πιθανοί κίνδυνοι

- Συνθήκες της αγοράς

Παράγοντες όπως η κίνηση της μετοχής, οι εκθέσεις κερδών και οι πληρωμές μερισμάτων μπορούν να επηρεάσουν το πότε ένας επενδυτής θα πρέπει να κλείσει τη θέση του.

Η ορθή διαχείριση του κινδύνου που συνδέεται με τις συναλλαγές δικαιωμάτων προαίρεσης είναι ζωτικής σημασίας. Καθορίζει το κεφάλαιο που επενδύεται και τη μόχλευση που χρησιμοποιείται στο εμπόριο, επηρεάζοντας τη συνολική κερδοφορία του επενδυτικού χαρτοφυλακίου.

Επιλογή του υποκείμενου περιουσιακού στοιχείου για διαπραγμάτευση δικαιωμάτων προαίρεσης

Κατανόηση του υποκείμενου περιουσιακού στοιχείου

Κατά την έναρξη των συναλλαγών με δικαιώματα προαίρεσης, οι συναλλασσόμενοι θα πρέπει να αναλύουν προσεκτικά το περιουσιακό στοιχείο που βρίσκεται πίσω από τα δικαιώματα προαίρεσης. Παράγοντες όπως η τιμή της μετοχής, οι μετοχές, τα μερίσματα και η ασφάλεια του περιουσιακού στοιχείου είναι σημαντικοί. Η κατανόηση της σχέσης μεταξύ της τιμής άσκησης, της ημερομηνίας λήξης και της τιμής αγοράς είναι ζωτικής σημασίας για έξυπνες αποφάσεις. Η επιλογή του σωστού περιουσιακού στοιχείου επηρεάζει τον κίνδυνο και την πιθανή απόδοση. Η γνώση της χρηματιστηριακής αξίας, της εσωτερικής αξίας και των τάσεων είναι σημαντική. Η επιλογή μπορεί να προσφέρει προστασία, μόχλευση κεφαλαίου και να νικήσει τον πληθωρισμό.

Η κατανόηση του περιουσιακού στοιχείου είναι το κλειδί για την επιτυχή διαπραγμάτευση δικαιωμάτων προαίρεσης και τη δημιουργία ενός ισχυρού χαρτοφυλακίου.

Επιλογή της σωστής σύμβασης δικαιωμάτων προαίρεσης

Όταν επιλέγετε ένα συμβόλαιο προαίρεσης, είναι σημαντικό να σκεφτείτε την τιμή άσκησης και την ημερομηνία λήξης που ταιριάζουν με το σχέδιο συναλλαγών σας. Εξετάστε παράγοντες όπως η τιμή του τίτλου, οι συνθήκες της αγοράς και το επίπεδο κινδύνου που σας βολεύει.

Μπορείτε να επιλέξετε ένα δικαίωμα αγοράς, ένα δικαίωμα πώλησης ή άλλους τύπους με βάση την άποψη της αγοράς και τους στόχους σας. Στρατηγικές όπως οι καλυμμένες κλήσεις, τα προστατευτικά puts, οι straddles και οι θέσεις long μπορούν να βοηθήσουν στη μείωση του κινδύνου και στην αύξηση των αποδόσεων.

Η κατανόηση της εσωτερικής αξίας της σύμβασης είναι το κλειδί. Βοηθά στην απόφαση για το αν θα επενδύσει κανείς σε μερισματικές μετοχές, αν θα αντισταθμίσει τον πληθωρισμό ή αν θα εκμεταλλευτεί την περίοδο κερδών.

Η All-in-One πλατφόρμα για αποτελεσματικό SEO

Πίσω από κάθε επιτυχημένη επιχείρηση βρίσκεται μια ισχυρή εκστρατεία SEO. Αλλά με αμέτρητα εργαλεία και τεχνικές βελτιστοποίησης εκεί έξω για να διαλέξετε, μπορεί να είναι δύσκολο να ξέρετε από πού να ξεκινήσετε. Λοιπόν, μη φοβάστε άλλο, γιατί έχω ακριβώς αυτό που θα σας βοηθήσει. Παρουσιάζοντας την πλατφόρμα Ranktracker all-in-one για αποτελεσματικό SEO

Έχουμε επιτέλους ανοίξει την εγγραφή στο Ranktracker εντελώς δωρεάν!

Δημιουργήστε έναν δωρεάν λογαριασμόΉ Συνδεθείτε χρησιμοποιώντας τα διαπιστευτήριά σας

Αξιολογήστε τη χρηματική αξία, την τιμή αγοράς και τις υφιστάμενες θέσεις για την αποτελεσματική διαχείριση του κεφαλαίου και τη θωράκιση έναντι ζημιών.

Αντιλαμβανόμενοι τις περιπλοκές των συναλλαγών με δικαιώματα προαίρεσης και εφαρμόζοντας τις κατάλληλες στρατηγικές, μπορείτε να αναπτύξετε ένα ισορροπημένο επενδυτικό σχέδιο με περιορισμένο κίνδυνο και μεγαλύτερες δυνατότητες για κέρδη.

Συμπέρασμα

Η διαπραγμάτευση δικαιωμάτων προαίρεσης αφορά την αγορά και την πώληση συμβολαίων. Τα συμβόλαια αυτά δίνουν στον κάτοχο το δικαίωμα (αλλά όχι την υποχρέωση) να αγοράσει ή να πουλήσει ένα περιουσιακό στοιχείο σε καθορισμένη τιμή πριν από μια συγκεκριμένη ημερομηνία.

Η μόχλευση είναι ένα μεγάλο μέρος της διαπραγμάτευσης δικαιωμάτων προαίρεσης. Επιτρέπει στους επενδυτές να ελέγχουν μια μεγαλύτερη θέση χρησιμοποιώντας λιγότερα κεφάλαια.

Όμως, η μόχλευση μπορεί να αυξήσει τόσο τα κέρδη όσο και τις απώλειες. Αυτός είναι ο λόγος για τον οποίο οι αρχάριοι θα πρέπει να γνωρίζουν τους κινδύνους πριν βουτήξουν στην αγορά δικαιωμάτων προαίρεσης.

ΣΥΧΝΈΣ ΕΡΩΤΉΣΕΙΣ

Τι είναι η διαπραγμάτευση δικαιωμάτων προαίρεσης;

Η διαπραγμάτευση δικαιωμάτων προαίρεσης είναι μια μορφή επένδυσης όπου οι επενδυτές αγοράζουν ή πωλούν συμβόλαια που δίνουν το δικαίωμα, αλλά όχι την υποχρέωση, να αγοράσουν ή να πουλήσουν ένα περιουσιακό στοιχείο σε συγκεκριμένη τιμή πριν από μια συγκεκριμένη ημερομηνία. Για παράδειγμα, η αγορά ενός δικαιώματος αγοράς σε μια μετοχή σας επιτρέπει να αγοράσετε μετοχές σε μια καθορισμένη τιμή.

Πώς λειτουργεί η μόχλευση στη διαπραγμάτευση δικαιωμάτων προαίρεσης;

Η μόχλευση στις συναλλαγές δικαιωμάτων προαίρεσης επιτρέπει στους επενδυτές να ελέγχουν μια μεγάλη θέση με μια μικρή επένδυση. Για παράδειγμα, η αγορά ενός δικαιώματος αγοράς για 1 δολάριο επιτρέπει τον έλεγχο 100 μετοχών. Αυτό μεγεθύνει τα πιθανά κέρδη ή τις ζημίες.

Ποιοι είναι οι κίνδυνοι που συνδέονται με τη χρήση μόχλευσης στις συναλλαγές δικαιωμάτων προαίρεσης;

Οι κίνδυνοι που συνδέονται με τη χρήση μόχλευσης στις συναλλαγές με δικαιώματα προαίρεσης περιλαμβάνουν μεγεθυμένες απώλειες, κλήσεις περιθωρίου και αυξημένη μεταβλητότητα. Για παράδειγμα, μια μικρή μεταβολή στην τιμή του υποκείμενου περιουσιακού στοιχείου μπορεί να οδηγήσει σε σημαντικές απώλειες κατά τη χρήση μόχλευσης.

Υπάρχουν οφέλη από τη χρήση της μόχλευσης στις συναλλαγές δικαιωμάτων προαίρεσης;

Ναι, η χρήση της μόχλευσης στις συναλλαγές με δικαιώματα προαίρεσης μπορεί να ενισχύσει τα κέρδη αλλά και να αυξήσει τον κίνδυνο. Για παράδειγμα, η χρήση μόχλευσης μπορεί να σας επιτρέψει να ελέγξ�ετε μια μεγαλύτερη θέση με μικρότερο κεφάλαιο, οδηγώντας ενδεχομένως σε υψηλότερες αποδόσεις. Ωστόσο, είναι σημαντικό να χρησιμοποιείτε τη μόχλευση με προσοχή και να διαχειρίζεστε αποτελεσματικά τον κίνδυνο.

Ποιες είναι μερικές κοινές στρατηγικές για αρχάριους στις συναλλαγές δικαιωμάτων προαίρεσης;

Ορισμένες κοινές στρατηγικές για αρχάριους στη διαπραγμάτευση δικαιωμάτων προαίρεσης περιλαμβάνουν την αγορά δικαιωμάτων αγοράς ή πώλησης, τη χρήση καλυμμένων κλήσεων και την εφαρμογή spreads όπως τα κάθετα ή ημερολογιακά spreads. Αυτές οι στρατηγικές επιτρέπουν στους αρχάριους να περιορίσουν τον κίνδυνο και να μεγιστοποιήσουν τις πιθανές αποδόσεις.