Intro

Affiliate-marknadsföring är ett bra sätt att tjäna lite extra inkomster eller bygga upp ett personligt varumärke på nätet. Affiliates kan vara allt från framgångsrika bloggare som lägger in affiliatelänkar i sitt innehåll för att tjäna lite extra pengar på deltid till producenter av videoinnehåll och influencers som får rejält betalt för att de stöder en produkt eller tjänst som ett företag erbjuder.

Denna marknadsföringsmetod har vuxit under åren och har gett en ny inkomstdimension för influencers på nätet och ger varumärken möjlighet till ökad exponering. Affiliates är inte heller bara för modebloggar och lyxvarumärken. Flera branscher använder sig nu av affiliates för att exponera sina produkter för nya målgrupper och få fördelarna med att vara associerad med en onlineperson som konsumenterna litar på.

Den här guiden kommer att ge dig en bättre förståelse för vad affiliate-marknadsföring definieras som, om affiliates är skyldiga att registrera sig och betala skatt för sina inkomster och hur du kan undvika de hårda straff som kan följa om du inte följer de regler och bestämmelser som gäller för affiliates och deras beskattningsansvar.

Vad är Affiliate Income?

För ett företag kan det förtroende och den respekt som en partner inom samma bransch har fått vara ett effektivt sätt att sälja en produkt eller tjänst. En kund kommer att associera produkten eller företaget med affiliate, och det varumärke som affiliate godkänner eller länkar innehåll till kommer potentiellt att vinna samma förtroende hos en helt ny publik av konsumenter.

I utbyte mot detta betalar företaget en provision till affiliateföretaget för att det marknadsför dem. Detta ger en inkomst för affiliateföretaget, som kan variera i pris beroende på räckvidden och populariteten hos utgivaren i fråga.

Så vad är affiliateinkomst? Tänk på det som en provision som en affiliate får i utbyte mot ett visst antal konverteringar som kommer från de länkar som de lägger in i sina bloggar eller de rekommendationer som de gör i videoinnehåll för vissa produkter.

Exempel på inkomster från affilierade företag

Alla som har sett orden "sponsrat inlägg" eller "affiliatelänk" när de surfar på en webbplats har redan stött på affiliatemarknadsföring på ett eller annat sätt. Nedan följer ett standardexempel på hur processen för affiliateinkomst fungerar i 5 enkla steg.

![]() (Affiliate länkar som jämför leverantörer av bokföringsprogram)

(Affiliate länkar som jämför leverantörer av bokföringsprogram)

- Steg 1: En affiliate stöder offentligt eller visar en annons för ett företag med en länk via en blogg, YouTube-video, sociala medier eller webbplats.

- Steg 2: Användaren klickar sedan på den unika affiliate-länken och undersöker vad handlaren erbjuder.

- Steg 3: Användaren köper sedan en produkt eller tjänst från handlaren i fråga.

- Steg 4: Köptransaktionen eller ledningen noteras, registreras och bekräftas av handlaren.

- Steg 5: Eftersom konverteringen genererades från affiliatelänken får affiliateföretaget en provision för köpet från handlaren (ofta via ett affiliatenätverk).

Varje provision varierar beroende på företag och partner. De kan variera från så lite som 1 % av en försäljning till uppåt 50 % i vissa sällsynta fall. Vissa affiliateavtal ger till och med ett överenskommet fast belopp för varje försäljning i stället.

Att tjäna affiliateinkomster och betala skatt

Oavsett om en person bedriver affiliate-marknadsföring på heltid eller som en sidoverksamhet för att tjäna extra inkomster, omfattas inkomsterna från affiliate-marknadsföring av samma skatte- och inkomstlagar som alla andra former av inkomster.

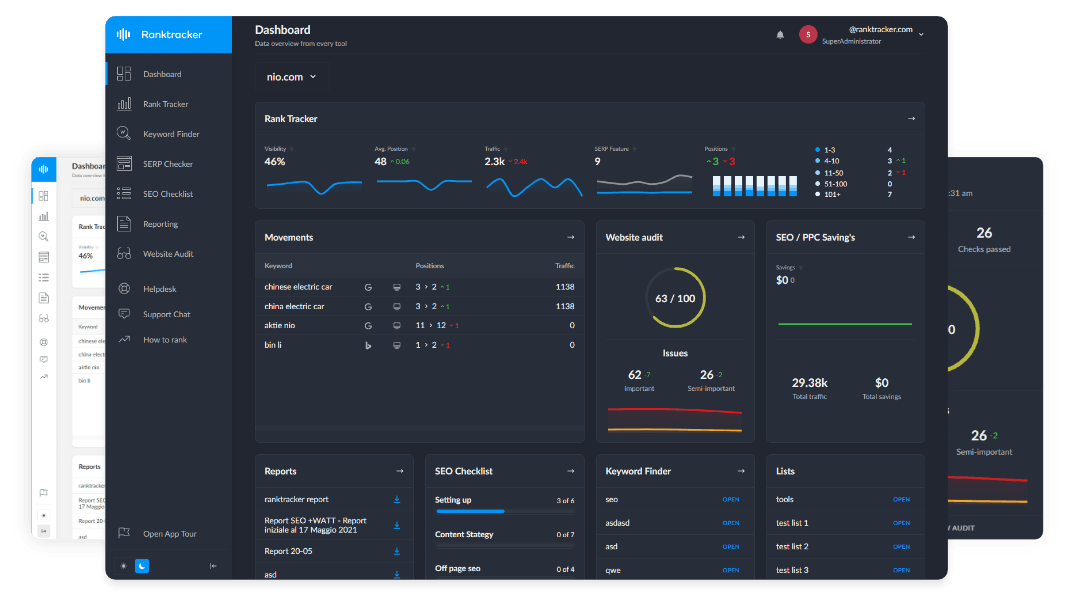

Allt-i-ett-plattformen för effektiv SEO

Bakom varje framgångsrikt företag finns en stark SEO-kampanj. Men med otaliga optimeringsverktyg och tekniker att välja mellan kan det vara svårt att veta var man ska börja. Nåväl, frukta inte längre, för jag har precis det som kan hjälpa dig. Jag presenterar Ranktracker, en allt-i-ett-plattform för effektiv SEO.

Vi har äntligen öppnat registreringen av Ranktracker helt gratis!

Skapa ett kostnadsfritt kontoEller logga in med dina autentiseringsuppgifter

För brittiska affiliates innebär detta att se till att alla inkomster noteras korrekt och lämnas in till relevanta parter för att undvika eventuella straff och böter senare.

Ska jag informera HMRC om eventuella affiliate-inkomster?

Människor är enligt lag skyldiga att informera HMRC om de pengar de får om inkomsten överstiger 1 000 pund (under ett skatteår). När det gäller inkomster från affilierade företag innebär detta att om inkomsterna överstiger gränsen på 1 000 pund måste de officiellt meddelas till skattemyndigheten.

Eventuella inkomster från dotterbolag under ett skatteår som understiger 1 000 pund kan omfattas av villkoren för handelsinkomstavdrag. Genom att utnyttja detta inkomstavdrag får enskilda personer tjäna upp till 1 000 pund utan att behöva meddela HMRC. Det är dock viktigt att förstå att detta belopp avser en affilierad persons inkomst och inte nödvändigtvis dennes vinst.

För att undvika problem eller misstag är det bäst att registrera sig hos HMRC oavsett hur mycket du tjänar under skatteåret. Detta hjälper till att förebygga problem när omsättningen ökar och ser till att brittiska dotterbolag undviker stora straffavgifter för registrering i framtiden.

Registrering av affiliateinkomst hos HMRC

För att korrekt registrera affiliateinkomster hos HMRC måste en affiliate registrera sig som antingen egenföretagare eller som ett aktiebolag. Om man är egenföretagare kan man registrera sig genom att fylla i ett formulär på HM Revenue & Customs webbplats.

![]() (Registreringsprocess för HMRC)

(Registreringsprocess för HMRC)

För att säkerställa en snabbare och effektivare process är det bra att ha följande information nära till hands.

- Fullständigt namn

- Födelsedatum

- Nationellt försäkringsnummer

- Registrerad adress i Storbritannien

- Telefonnummer och e-postadress

- Pass och körkort

- Lönelistor och P60

- Startdatum för det närstående företaget

För personer som väljer att registrera sig som egenföretagare, oavsett vinst, rekommenderas att affilierade företag gör det senast den 5 oktober från slutet av det första skatteåret som företag. Med andra ord är ett företag som börjar i januari 2023 skyldigt att meddela HMRC senast den 5 oktober 2023.

Om en tidsfrist har överskridits är det viktigt att registrera sig så snart som möjligt för att undvika risken att drabbas av förseningsavgifter.

Allt-i-ett-plattformen för effektiv SEO

Bakom varje framgångsrikt företag finns en stark SEO-kampanj. Men med otaliga optimeringsverktyg och tekniker att välja mellan kan det vara svårt att veta var man ska börja. Nåväl, frukta inte längre, för jag har precis det som kan hjälpa dig. Jag presenterar Ranktracker, en allt-i-ett-plattform för effektiv SEO.

Vi har äntligen öppnat registreringen av Ranktracker helt gratis!

Skapa ett kostnadsfritt kontoEller logga in med dina autentiseringsuppgifter

För dotterbolag som vill registrera sig som ett aktiebolag bör de steg som tagits för att registrera sig hos Companies House ha slutförts innan några inkomster från dotterbolaget tas emot. När företaget väl är registrerat kommer HMRC att underrättas om etableringen. Efter detta bör ett Limited Company få ett brev från HMRC som innehåller följande information:

- Bekräftelse av aktiebolaget

- Skatteregler och krav att följa

- Den unika skattebetalarreferens (UTR) som ska användas i skattefrågor.

Betala skatt på inkomster från affiliateföretag

När inkomsterna från affiliateföretag överstiger den ovan nämnda tröskeln på 1 000 pund finns det möjlighet att tjäna upp till 12 570 pund under ett skatteår utan att behöva betala någon skatt. Detta är känt som en skattefri personlig ersättning. Tänk på att detta inte utesluter att en affiliate måste registrera sig hos HMRC och redovisa sina inkomster.

Nedan följer en uppdelning av de brittiska inkomstbanden och den beskattningsbara inkomsten.

- En skattesats på 0 % på inkomster upp till 12 570 pund (personligt avdrag).

- En skattesats på 20 % på inkomster mellan 12 571 och 50 270 pund (grundskattesats).

- En skattesats på 40 % på inkomster mellan 50 271 och 150 000 pund (högre skattesats).

- En skattesats på 45 % på inkomster över 150 000 pund (tilläggsskatt).

Personer som tjänar inkomster från en affilierad verksamhet som en del av ett sidoverksamhet och som fortsätter att arbeta heltid bör vara medvetna om att inkomstskatten kommer att fastställas på grundval av de kombinerade inkomsterna. När man beräknar den beskattningsbara inkomsten är det därför viktigt att inkludera alla inkomster under skatteåret.

Anknutna som registrerar sig hos HMRC som egenföretagare kommer också att bli föremål för socialförsäkringsbetalningar på alla företagsvinster som överstiger de personliga tröskelvärdena som anges ovan. För anslutna företagare som är egenföretagare kommer de nationella försäkringarna att falla under antingen klass 2 eller klass 4.

För beskattningsåret 2022/2023 är de nationella försäkringssatserna följande:

Nationell försäkring av klass 2 - £3,15 per vecka för vinster över £6,725 per år

Klass 4 nationalförsäkring - 9,73 % på vinster mellan 11 908 och 50 270 pund och 2,72 % på vinster över detta belopp.

Inkomst från dotterbolag och korrekt redovisning

![]() (En instrumentpanel för redovisningsprogram)

(En instrumentpanel för redovisningsprogram)

En viktig del av att upprätthålla ett litet företag (eller en karriär som egenföretagare) är att föra en korrekt bokföring. Att hålla reda på bokföringsfrågor och kommande datum för förfallna betalningar är därför en grundläggande del av varje skatteminded individ eller företagsägare. För att hjälpa egenföretagare (och även småföretagare) med detta införde regeringen initiativet Making Tax Digital, som ålägger företag att föra digitaliserade räkenskaper och lämna regelbundna uppdateringar till HMRC. Tanken är att underlätta en snabbare och mer rationell skatteprocess. För att kunna dra nytta av dessa system och rapportera eventuella företagsinkomster till HMRC på ett enklare sätt måste företagen ha MTD-kompatibel programvara (Making Tax Digital). Från och med april 2024 kommer detta system att gälla för alla som är registrerade för självtaxering, vilket är där de flesta brittiska dotterbolag sannolikt kommer att vara placerade.

Godtagbara kostnader för närstående företag

Egenföretagare har rätt att göra vissa avdrag från kostnaderna för att driva ett företag. Dessa är allmänt kända som tillåtna kostnader. Om en affilierad person till exempel har en årsinkomst på 35 000 pund men kräver tillbaka 5 000 pund i tillåtna utgifter, kommer skatten endast att betalas på det återstående beloppet på 30 000 pund (den beskattningsbara vinsten).

Nedan följer några standardkostnader som egenföretagare inom affiliate-branschen kanske inte behöver betala skatt på.

- Kontorskostnader som märkesvaror eller telefonräkningar.

- Resekostnader (bensin, tågbiljetter, parkering osv.)

- Finansiella kostnader, t.ex. bankavgifter eller försäkringar.

- Kostnader förgranskning och underhåll avwebbplatsen

- Kostnader för reklam och marknadsföring inom näringslivet

- Utbildningskurser med anknytning till verksamheten

Affiliates som arbetar hemifrån kan fortfarande få ersättning för vissa kostnader för följande utgifter:

- Kommunalskatt

- Räkningar för uppvärmning och elektricitet

- Internet- och telefonräkningar

- Hyra och ränta på lån

För att kunna göra detta måste dock de anslutna som arbetar hemifrån dela upp dessa kostnader på ett rättvist sätt.

En affiliate som arbetar hemifrån i ett hem med sex sovrum får till exempel bara använda ett rum som kontor. Om den årliga elräkningen uppgår till 900 pund kan en affilierad partner begära tillbaka 150 pund av denna räkning som en tillåten utgift (900 pund dividerat med 6 är lika med 150 pund).

För dotterbolag som är registrerade som ett aktiebolag är reglerna något annorlunda. Företagskostnader kan dras av från årsvinsten före skatt, och allt som används personligen som en förmån för företaget måste rapporteras till HMRC i enlighet med detta.

Lämna in din skattedeklaration som affiliate

I Storbritannien börjar skatteåret den 6 april och slutar den 5 april året därpå. Digitaliseringen av beskattningsfrågorna har underlättat en förenklad skattedeklaration som kan göras med hjälp av HMRC:s portaler för skattedeklaration online. Genom att se till att alla självdeklarationer lämnas in i tid förhindrar man eventuella böter och problem senare under året för ett affilierat företag.

Allt ett fullt registrerat affilierat företag behöver för att lämna in en skattedeklaration är det användar-ID och lösenord som HMRC tillhandahåller den dag då företaget registreras.

För aktiebolag måste dotterbolagen lämna in alla räkenskaper till Companies House, utöver de skattedeklarationer som måste lämnas in till HMRC. För vissa privata aktiebolag är det möjligt att lämna in båda dessa tillsammans, beroende på om en revisor behövs.

Allt-i-ett-plattformen för effektiv SEO

Bakom varje framgångsrikt företag finns en stark SEO-kampanj. Men med otaliga optimeringsverktyg och tekniker att välja mellan kan det vara svårt att veta var man ska börja. Nåväl, frukta inte längre, för jag har precis det som kan hjälpa dig. Jag presenterar Ranktracker, en allt-i-ett-plattform för effektiv SEO.

Vi har äntligen öppnat registreringen av Ranktracker helt gratis!

Skapa ett kostnadsfritt kontoEller logga in med dina autentiseringsuppgifter

För att lämna in en skattedeklaration till HMRC separat från Companies House kan följande HMRC-information vara användbar för att säkerställa att allt är korrekt och redovisat. För att påskynda processen är det bäst att ha alla Companies House-uppgifter och registreringsnummer nära till hands, liksom all HMRC-kontoinformation.

Intäkter och skatter från dotterbolag: Förenklade processer för en framgångsrik framtid

Oavsett hur många timmar man lägger ner på ett affiliateföretag och om vinsten kommer från en hobby på deltid eller ett heltidsföretag, är det viktigt att hålla reda på inkomster, skatter och datum för när de ska betalas för att upprätthålla ett framgångsrikt företag.

I egenskap av fullt registrerad företagare måste en affilierad partner föra tydliga och klara register över all ekonomisk information, alla transaktioner och utgifter. För att se till att framtida skatter lämnas in i tid och på ett korrekt sätt har regeringen uppmuntrat enskilda personer att omfamna övergången till en helt digital skatteplattform för ökad effektivitet, öppenhet och noggrannhet.

Genom att vara vaksamma och noggranna med vad som ska betalas och när det ska göras kan dotterbolag lägga grunden för en framtid som är lättare att hantera, planera för och i slutändan mer praktisk för att hålla sitt företag i enlighet med de brittiska skattelagarna.

Om du vill ha mer vägledning eller har andra frågor kan du besöka den del av HM Revenue & Customs webbplats som handlar om företag och egenföretagare.